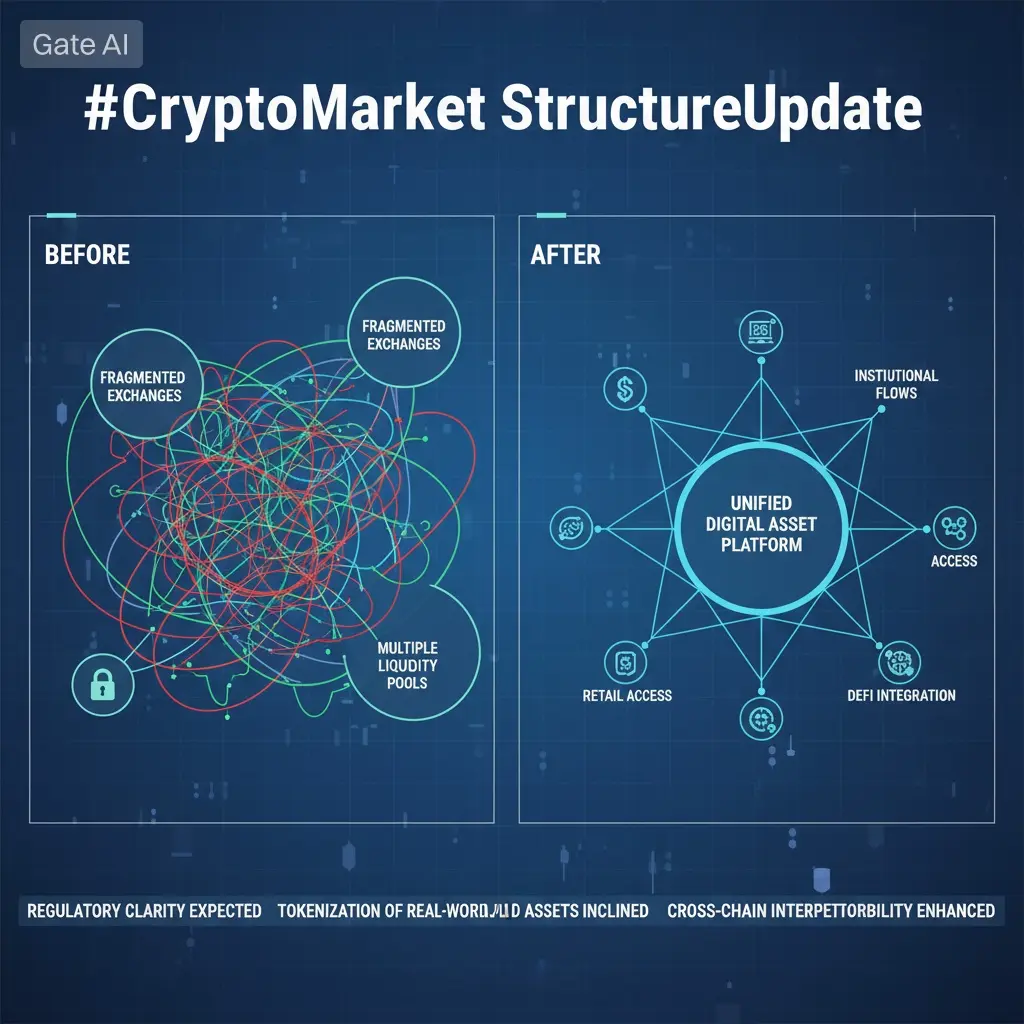

#CryptoMarketStructureUpdate 深入的市場結構與流動性分析

加密貨幣市場目前正處於一個關鍵轉折階段,價格行為越來越少受到頭條新聞的影響,而更多由流動性流動、機構持倉和結構性動態所驅動。這種環境有利於理解市場機制的紀律性交易者,而非對短期噪音反應的情緒化參與者。

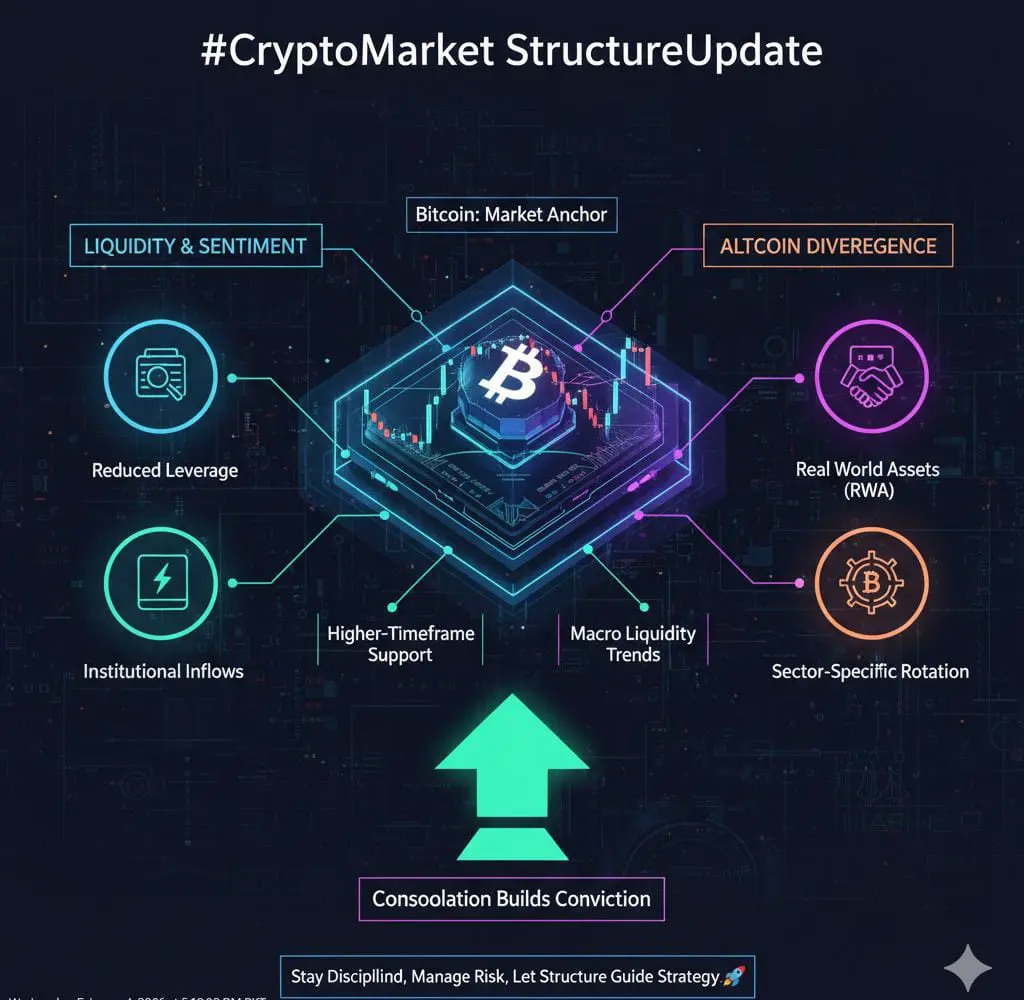

🔹 1) 比特幣 (BTC):高時間框架結構

在較高的時間框架中,比特幣仍然被鎖定在一個寬幅區間和潛在的分配區域內。價格持續接近類似的高點並反覆受到拒絕,這種模式通常反映流動性狩獵和較大參與者逐步平倉的行為。這種行為表明強烈的看漲信念尚未回歸。

📌 重要見解:

沒有明確的突破並持續收盤在此區間外,長期看漲的確認仍然有限。在此之前,漲勢應保持謹慎對待。

🔹 2) 低時間框架 (LTF) 價格行為

在較低的時間框架中,BTC 正形成一系列的低高點,伴隨著較弱的高低點,以及波動率的下降。這種壓縮階段通常是大幅擴張動作的前兆。然而,方向仍不確定。

⚠️ 在這些期間,散戶交易者常常過度交易微小的波動,並陷入假突破和假跌破的陷阱。

🔹 3) 山寨幣市場結構與資金輪動

山寨幣展現出選擇性的強勢,而非全面的動能。人工智能、實物資產代幣化和基礎設施等板塊持續吸引資金,而迷因幣和低實用性項目則仍然承壓。

比特幣的主導地位仍然較高,表明投資者仍然優先考慮資本保值,而非激進的風險承擔。這反映的是資金輪動階段,而非真正的山寨幣季。

🔹 4) 交易量、未平倉合約與流動性信號

現貨市場的交易量仍然相對疲弱,顯示有機需求有限。相反,衍生品市場的未平倉合約較高,資金費率接近中性或略偏正。

📌 這種不平衡暗示系統中的槓桿在增加,增加了被迫平倉事件的可能性,可能引發劇烈的方向性波動。

🔹 5) 智能資金持倉

機構和經驗豐富的交易者避免在區間高點進行激進操作。相反,他們在回調和恐慌期間逐步累積倉位。這種行為符合長期以來的原則:在悲觀時買入,在狂熱時減倉。

🔹 6) 可能的市場情景

目前有兩個主要情景主導市場預期:

情景A — 流動性掃蕩與反轉

✔ 下行流動性被吸收

✔ 弱手被清洗

✔ 強勁需求進入

✔ 可持續復甦開始

情景B — 假突破與拒絕

❌ 價格暫時突破區間高點

❌ 散戶FOMO進入

❌ 智能資金分散

❌ 隨後出現劇烈反轉

在結構確認方向之前,這兩個情景都仍然具有可行性。

🧠 最佳交易策略

在這種環境下,生存和紀律比激進更重要:

• 避免情緒化進場和FOMO

• 在未確認前減少倉位

• 優先保護資本

• 尊重無效化水平

• 將現金視為策略性倉位

風險管理仍是最大的優勢。

🔚 總結

當前的加密貨幣市場由結構、流動性和耐心所主導,而非炒作。這是一個技術驅動的環境,明智的布局比頻繁交易更重要。尊重市場機制、等待確認並有效管理風險的交易者,將為下一個重大擴張階段做好最佳準備。

📌 在這個市場中,耐心是一種策略——而非弱點。

加密貨幣市場目前正處於一個關鍵轉折階段,價格行為越來越少受到頭條新聞的影響,而更多由流動性流動、機構持倉和結構性動態所驅動。這種環境有利於理解市場機制的紀律性交易者,而非對短期噪音反應的情緒化參與者。

🔹 1) 比特幣 (BTC):高時間框架結構

在較高的時間框架中,比特幣仍然被鎖定在一個寬幅區間和潛在的分配區域內。價格持續接近類似的高點並反覆受到拒絕,這種模式通常反映流動性狩獵和較大參與者逐步平倉的行為。這種行為表明強烈的看漲信念尚未回歸。

📌 重要見解:

沒有明確的突破並持續收盤在此區間外,長期看漲的確認仍然有限。在此之前,漲勢應保持謹慎對待。

🔹 2) 低時間框架 (LTF) 價格行為

在較低的時間框架中,BTC 正形成一系列的低高點,伴隨著較弱的高低點,以及波動率的下降。這種壓縮階段通常是大幅擴張動作的前兆。然而,方向仍不確定。

⚠️ 在這些期間,散戶交易者常常過度交易微小的波動,並陷入假突破和假跌破的陷阱。

🔹 3) 山寨幣市場結構與資金輪動

山寨幣展現出選擇性的強勢,而非全面的動能。人工智能、實物資產代幣化和基礎設施等板塊持續吸引資金,而迷因幣和低實用性項目則仍然承壓。

比特幣的主導地位仍然較高,表明投資者仍然優先考慮資本保值,而非激進的風險承擔。這反映的是資金輪動階段,而非真正的山寨幣季。

🔹 4) 交易量、未平倉合約與流動性信號

現貨市場的交易量仍然相對疲弱,顯示有機需求有限。相反,衍生品市場的未平倉合約較高,資金費率接近中性或略偏正。

📌 這種不平衡暗示系統中的槓桿在增加,增加了被迫平倉事件的可能性,可能引發劇烈的方向性波動。

🔹 5) 智能資金持倉

機構和經驗豐富的交易者避免在區間高點進行激進操作。相反,他們在回調和恐慌期間逐步累積倉位。這種行為符合長期以來的原則:在悲觀時買入,在狂熱時減倉。

🔹 6) 可能的市場情景

目前有兩個主要情景主導市場預期:

情景A — 流動性掃蕩與反轉

✔ 下行流動性被吸收

✔ 弱手被清洗

✔ 強勁需求進入

✔ 可持續復甦開始

情景B — 假突破與拒絕

❌ 價格暫時突破區間高點

❌ 散戶FOMO進入

❌ 智能資金分散

❌ 隨後出現劇烈反轉

在結構確認方向之前,這兩個情景都仍然具有可行性。

🧠 最佳交易策略

在這種環境下,生存和紀律比激進更重要:

• 避免情緒化進場和FOMO

• 在未確認前減少倉位

• 優先保護資本

• 尊重無效化水平

• 將現金視為策略性倉位

風險管理仍是最大的優勢。

🔚 總結

當前的加密貨幣市場由結構、流動性和耐心所主導,而非炒作。這是一個技術驅動的環境,明智的布局比頻繁交易更重要。尊重市場機制、等待確認並有效管理風險的交易者,將為下一個重大擴張階段做好最佳準備。

📌 在這個市場中,耐心是一種策略——而非弱點。