贝莱德大胆迈入DeFi:收购UNI并将BUIDL引入Uniswap——对市场意味着什么

在一项具有里程碑意义的举措中,连接传统金融(TradFi)与去中心化金融(DeFi),全球最大资产管理公司贝莱德——管理资产规模超过数万亿——已正式进入Uniswap生态系统。

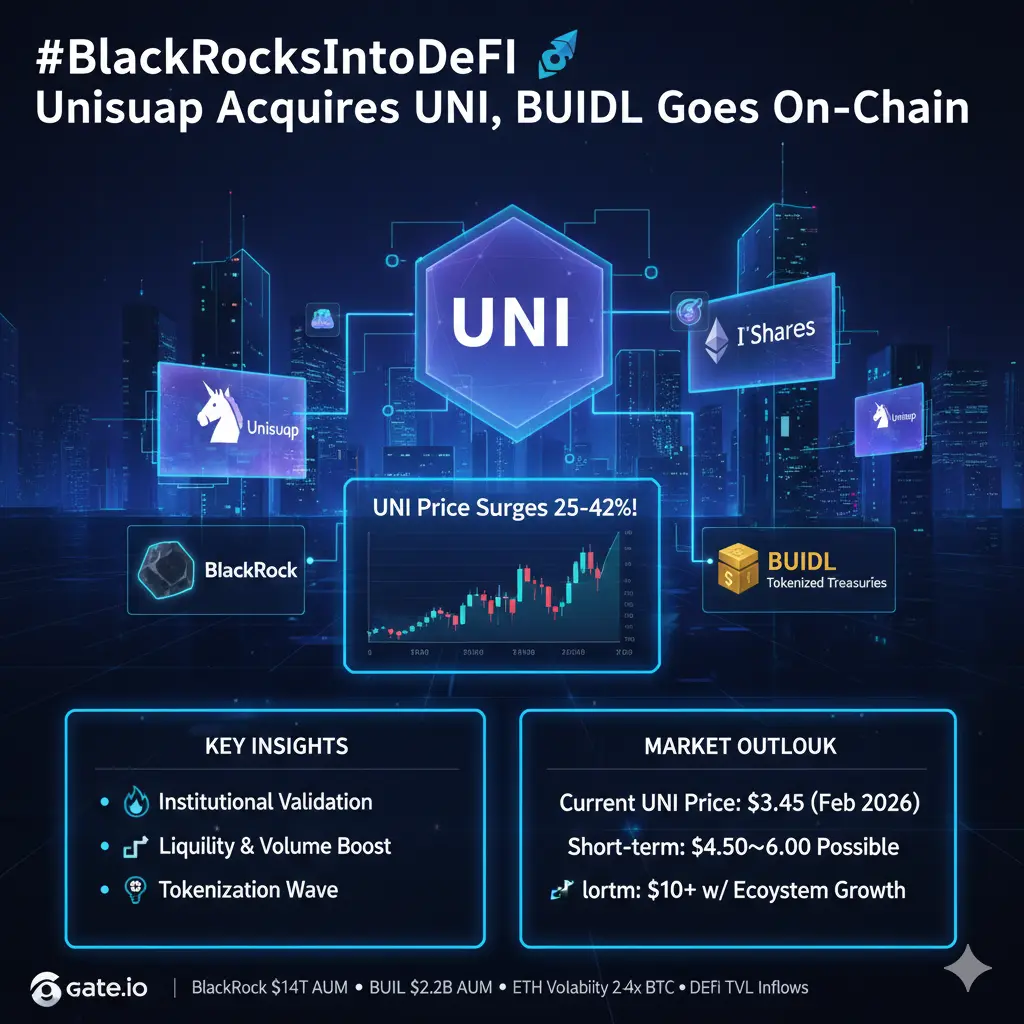

最新公告确认,贝莱德不仅在UniswapX上交易其代币化的美国国债基金BUIDL,目前管理资产约22亿美元,还购买了Uniswap的原生治理代币UNI的未披露数量。

虽然贝莱德持有的UNI确切规模尚未披露,但这标志着如此规模的金融巨头首次在其资产负债表上直接持有纯粹的DeFi治理代币。此消息引发了市场的即时兴奋:UNI在盘中最高上涨25%至42%,随后部分回调,凸显机构叙事在加密货币中的强大影响力。

在本文撰写时,2026年2月中旬,UNI的交易价格在3.25美元至3.50美元之间,在价格飙升的波动后,市值徘徊在21亿美元左右。与大多数DeFi代币一样,UNI对机构资金流、监管信号和更广泛的加密市场情绪极为敏感。

即时价格影响与潜在催化剂

机构积累——尤其是像贝莱德这样的巨头——常被视为山寨币的火箭燃料:

需求激增+供应紧缩:大规模买入减少交易所的流通量,同时传递长期信心信号,常常引发UNI等高贝塔资产的10%至50%以上的短期上涨。

历史类比:类似事件,例如灰度/ETF资金流入或重大合作,山寨币经常出现爆炸性盘中波动,随后进入整固或获利了结阶段。

当前技术形态:UNI已在2.50美元至4.00美元区间盘整数月。确认的机构大额持仓若持续,可能推动其突破前期阻力位,目标在5–7美元左右。

实际短期场景:

看涨——强烈确认+后续成交量:几天/几周内可能上涨20%至40%,目标价在4.50美元至6.00美元。

中性——炒作快速消退:初期上涨后回调10%至20%,并进入横盘整理。

看跌——市场整体疲软或鲸鱼抛售,例如近期沉寂鲸鱼转账所示:回调至2.80美元至3.00美元支撑位。

波动性与贝塔动态

UNI是典型的高贝塔资产——其波动幅度是比特币的2到4倍,无论涨跌。机构资金的进入为其增加了另一层复杂性:

双向波动性增强:新闻利好时剧烈上涨,利空时同样剧烈下跌。

如果在上涨过程中杠杆仓位累积,可能出现短期挤压。

长期持有者可能受益于下行贝塔的降低,因为更多“粘性”资金进入。

流动性与市场深度改善

机构参与最被低估的好处之一:

- 缩小价差——大玩家和做市商介入,缩小买卖差价。

- 加深订单簿——减少中大型交易的滑点。

- 增强流动性池——提升Uniswap自身的价格发现效率。

潜在的供应锁定——如果贝莱德或其他机构长期持有UNI,流通在交易所的供应将缩减,推动价格在数月/数年内上涨。

但如果代币被托管在链下或锁定,短期内CEX的流动性可能会暂时变薄。

交易量激增

此类消息通常会带来巨量交易量的爆发:

- 短期——确认窗口期内,日均交易量可能是平常的5到10倍。

- 值得关注的信号——持续高企的交易量=真实的仓位布局,而非仅仅FOMO。

- 其他影响——强制平仓、多空仓的清算、动量算法启动、鲸鱼重新布局。

新闻发布后持续高交易量将确认这不仅仅是谣言。

更广泛的市场与叙事影响

这不仅关乎某一代币——也是DeFi的一个里程碑:

- 治理代币的验证——UNI作为Uniswap协议价值的代表,获得更高可信度。

- 传统金融的入口——贝莱德的举动可能促使其他资产管理公司如Fidelity、Vanguard等探索DeFi的链上资产化路径。

- 代币化加速——在UniswapX上的BUIDL证明了受监管的链上真实资产交易是可行且可扩展的。

- 生态系统的飞轮效应——更强的Uniswap使用率→更多手续费→潜在的UNI价值增长,尤其是在手续费切换提案推进时。

如果更多机构跟进,未来几年DeFi可能迎来数万亿的资金流入——从稳定、低风险的产品如代币化国债开始。

最终结论

贝莱德在UNI的战略投资和BUIDL的整合,不仅仅是炒作——它是迈向去中心化基础设施主流应用的具体步骤。短期价格走势可能波动剧烈、受消息驱动,但长期影响深远:流动性改善、与传统金融的紧密结合,以及对DeFi持续性的信心重建。

机构兴趣通常是最终的催化剂——但真正的可持续性还依赖于持续的资金流入、积极的宏观环境和协议升级。

附加:价格预测场景(假设性,不构成财务建议)

短期(1–4周):在持续动能下,价格在3.80美元至5.50美元;如果炒作消退,则在2.80美元至3.20美元。

中期(3–6个月):在DeFi TVL上升和更多RWA到来时,价格可达6美元以上;否则在4美元左右盘整。

长期(12个月以上):如果Uniswap捕获大量代币化资产交易量并积累治理价值,价格有望突破10美元。

在一项具有里程碑意义的举措中,连接传统金融(TradFi)与去中心化金融(DeFi),全球最大资产管理公司贝莱德——管理资产规模超过数万亿——已正式进入Uniswap生态系统。

最新公告确认,贝莱德不仅在UniswapX上交易其代币化的美国国债基金BUIDL,目前管理资产约22亿美元,还购买了Uniswap的原生治理代币UNI的未披露数量。

虽然贝莱德持有的UNI确切规模尚未披露,但这标志着如此规模的金融巨头首次在其资产负债表上直接持有纯粹的DeFi治理代币。此消息引发了市场的即时兴奋:UNI在盘中最高上涨25%至42%,随后部分回调,凸显机构叙事在加密货币中的强大影响力。

在本文撰写时,2026年2月中旬,UNI的交易价格在3.25美元至3.50美元之间,在价格飙升的波动后,市值徘徊在21亿美元左右。与大多数DeFi代币一样,UNI对机构资金流、监管信号和更广泛的加密市场情绪极为敏感。

即时价格影响与潜在催化剂

机构积累——尤其是像贝莱德这样的巨头——常被视为山寨币的火箭燃料:

需求激增+供应紧缩:大规模买入减少交易所的流通量,同时传递长期信心信号,常常引发UNI等高贝塔资产的10%至50%以上的短期上涨。

历史类比:类似事件,例如灰度/ETF资金流入或重大合作,山寨币经常出现爆炸性盘中波动,随后进入整固或获利了结阶段。

当前技术形态:UNI已在2.50美元至4.00美元区间盘整数月。确认的机构大额持仓若持续,可能推动其突破前期阻力位,目标在5–7美元左右。

实际短期场景:

看涨——强烈确认+后续成交量:几天/几周内可能上涨20%至40%,目标价在4.50美元至6.00美元。

中性——炒作快速消退:初期上涨后回调10%至20%,并进入横盘整理。

看跌——市场整体疲软或鲸鱼抛售,例如近期沉寂鲸鱼转账所示:回调至2.80美元至3.00美元支撑位。

波动性与贝塔动态

UNI是典型的高贝塔资产——其波动幅度是比特币的2到4倍,无论涨跌。机构资金的进入为其增加了另一层复杂性:

双向波动性增强:新闻利好时剧烈上涨,利空时同样剧烈下跌。

如果在上涨过程中杠杆仓位累积,可能出现短期挤压。

长期持有者可能受益于下行贝塔的降低,因为更多“粘性”资金进入。

流动性与市场深度改善

机构参与最被低估的好处之一:

- 缩小价差——大玩家和做市商介入,缩小买卖差价。

- 加深订单簿——减少中大型交易的滑点。

- 增强流动性池——提升Uniswap自身的价格发现效率。

潜在的供应锁定——如果贝莱德或其他机构长期持有UNI,流通在交易所的供应将缩减,推动价格在数月/数年内上涨。

但如果代币被托管在链下或锁定,短期内CEX的流动性可能会暂时变薄。

交易量激增

此类消息通常会带来巨量交易量的爆发:

- 短期——确认窗口期内,日均交易量可能是平常的5到10倍。

- 值得关注的信号——持续高企的交易量=真实的仓位布局,而非仅仅FOMO。

- 其他影响——强制平仓、多空仓的清算、动量算法启动、鲸鱼重新布局。

新闻发布后持续高交易量将确认这不仅仅是谣言。

更广泛的市场与叙事影响

这不仅关乎某一代币——也是DeFi的一个里程碑:

- 治理代币的验证——UNI作为Uniswap协议价值的代表,获得更高可信度。

- 传统金融的入口——贝莱德的举动可能促使其他资产管理公司如Fidelity、Vanguard等探索DeFi的链上资产化路径。

- 代币化加速——在UniswapX上的BUIDL证明了受监管的链上真实资产交易是可行且可扩展的。

- 生态系统的飞轮效应——更强的Uniswap使用率→更多手续费→潜在的UNI价值增长,尤其是在手续费切换提案推进时。

如果更多机构跟进,未来几年DeFi可能迎来数万亿的资金流入——从稳定、低风险的产品如代币化国债开始。

最终结论

贝莱德在UNI的战略投资和BUIDL的整合,不仅仅是炒作——它是迈向去中心化基础设施主流应用的具体步骤。短期价格走势可能波动剧烈、受消息驱动,但长期影响深远:流动性改善、与传统金融的紧密结合,以及对DeFi持续性的信心重建。

机构兴趣通常是最终的催化剂——但真正的可持续性还依赖于持续的资金流入、积极的宏观环境和协议升级。

附加:价格预测场景(假设性,不构成财务建议)

短期(1–4周):在持续动能下,价格在3.80美元至5.50美元;如果炒作消退,则在2.80美元至3.20美元。

中期(3–6个月):在DeFi TVL上升和更多RWA到来时,价格可达6美元以上;否则在4美元左右盘整。

长期(12个月以上):如果Uniswap捕获大量代币化资产交易量并积累治理价值,价格有望突破10美元。