分享幣圈內容,享內容挖礦收益

placeholder

xxx40xxx

油價突破$119。現在在鏈上交易。

Gate Perp DEX · 傳統金融原油交易週 · 2026年3月10-17日

本週能源市場創造了歷史。

WTI漲至$119。布倫特突破$110。一個地緣政治震盪——霍爾木茲海峽,一個海峽——徹底改變了全球能源定價。

現在Gate將這一動作帶到鏈上。

XTI (WTI) 和 XBR (Brent) 原油永續合約——在Gate Perp DEX上。鏈上。來自你的錢包。

為何本週與眾不同?

油市很少如此活躍。

霍爾木茲風險持續。G7儲備釋放在議程上。特朗普暗示干預。伊朗尚未退讓。每一則新聞都會立即引發價格波動。

在這種環境下,雙向交易皆可。

危機加深:做多。外交解決方案到來:做空。兩種情景都可能帶來大幅波動。

而Gate Perp DEX讓你能直接在鏈上交易本週的波動。

10,000 USDT池。兩種贏的方法。

🏆 排行榜比賽

累計交易量≥50,000 USDT → 分享6,000 USDT池中的獎金。

最活躍的交易者——贏得最多。

🎯 成就獎勵

完成每週簽到 → 獲得最高20 USDT。

本週特別活動:Gate × Red Bull建築方塊賽事禮盒。

交易能源市場——贏取Red Bull速度。

Gate Perp DEX:鏈上交易。來自你的錢包。立即開始。

同一錢包。鏈上安全。實時能源市場接入。

CEX流動性。DEX自由交易。

XTI/US

Gate Perp DEX · 傳統金融原油交易週 · 2026年3月10-17日

本週能源市場創造了歷史。

WTI漲至$119。布倫特突破$110。一個地緣政治震盪——霍爾木茲海峽,一個海峽——徹底改變了全球能源定價。

現在Gate將這一動作帶到鏈上。

XTI (WTI) 和 XBR (Brent) 原油永續合約——在Gate Perp DEX上。鏈上。來自你的錢包。

為何本週與眾不同?

油市很少如此活躍。

霍爾木茲風險持續。G7儲備釋放在議程上。特朗普暗示干預。伊朗尚未退讓。每一則新聞都會立即引發價格波動。

在這種環境下,雙向交易皆可。

危機加深:做多。外交解決方案到來:做空。兩種情景都可能帶來大幅波動。

而Gate Perp DEX讓你能直接在鏈上交易本週的波動。

10,000 USDT池。兩種贏的方法。

🏆 排行榜比賽

累計交易量≥50,000 USDT → 分享6,000 USDT池中的獎金。

最活躍的交易者——贏得最多。

🎯 成就獎勵

完成每週簽到 → 獲得最高20 USDT。

本週特別活動:Gate × Red Bull建築方塊賽事禮盒。

交易能源市場——贏取Red Bull速度。

Gate Perp DEX:鏈上交易。來自你的錢包。立即開始。

同一錢包。鏈上安全。實時能源市場接入。

CEX流動性。DEX自由交易。

XTI/US

PERP-10.79%

- 讚賞

- 6

- 9

- 轉發

- 分享

CryptoSelf :

:

LFG 🔥查看更多

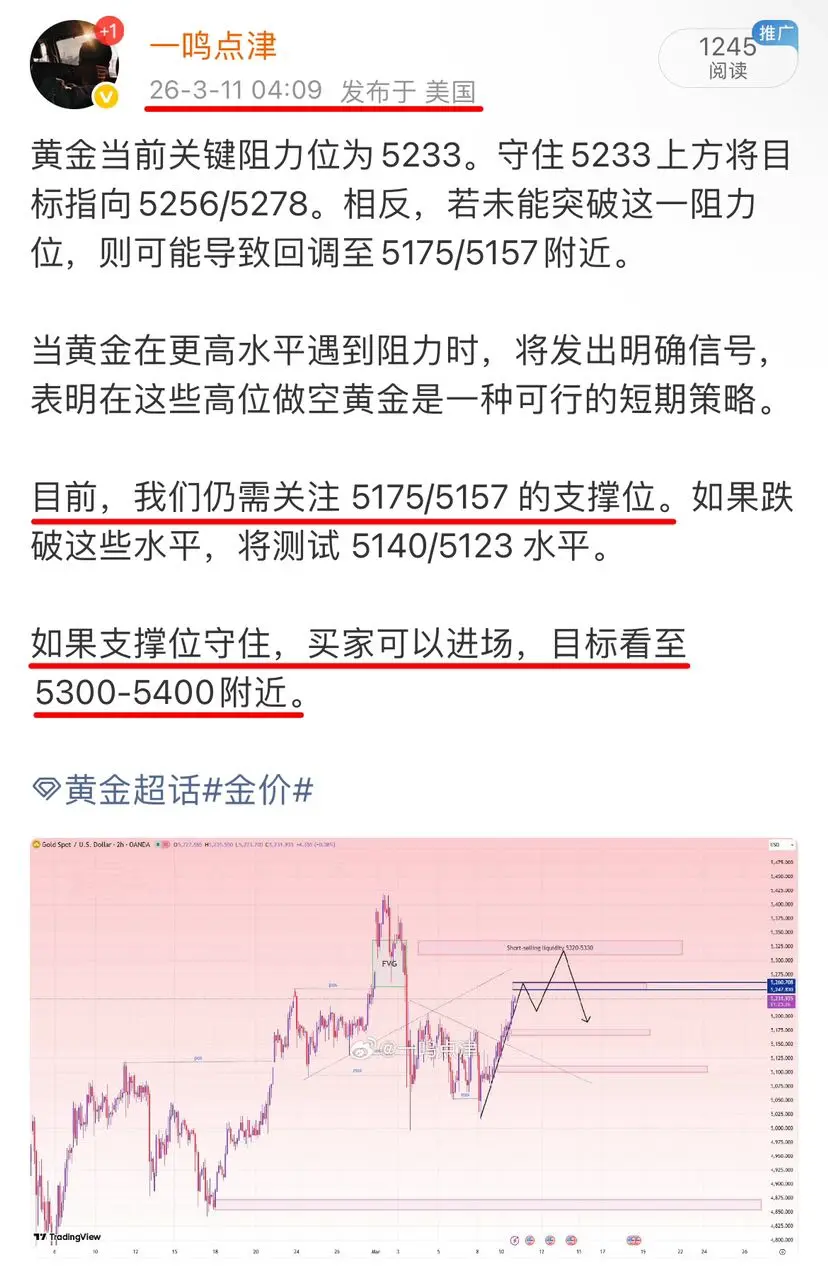

2026年3月11日現貨黃金早間解析

昨日現貨黃金走出探底回升行情,早盤下探5116支撐後快速拉升,尾盤收在5194美元附近,日內漲幅超1%,日線收出帶長下影的陽線,拋壓明顯減弱,多頭開始反攻。國內黃金T+D同步走高,收報1145元/克上方,整體跟漲國際盤面。

首先中東地緣避險情緒反覆,衝突未降溫,資金持續買黃金避險托底;其次美元指數走弱、美債收益率下行,降低了持有黃金的成本,給金價上漲助力。另外今晚將公布美國CPI數據,市場緊盯通脹表現,若數據偏弱,降息預期升溫會再利好金價,反之則會壓制漲幅。

金價守住5100美元關鍵支撐,短線跌勢止住,MACD綠柱縮短、KDJ從超賣區拐頭向上,屬於超跌反彈修復。日內支撐看5150-5130區間,跌破這裡多頭會轉弱;上方壓力在5200-5230區間,突破後才能打開更大上漲空間。

早間操作思路以震蕩偏多為主,別盲目追高,回踩支撐位企穩再輕倉跟進,目標先看5200美元關口,突破後再看新高,嚴格做好止損防範數據風險。建議回踩至5180-5160附近多單入場,目標看向5200-5220位置附近

以上僅為個人建議,僅供參考,不構成投資依據,具體請以程景盛石磐布局為準!$XAU #XAU

昨日現貨黃金走出探底回升行情,早盤下探5116支撐後快速拉升,尾盤收在5194美元附近,日內漲幅超1%,日線收出帶長下影的陽線,拋壓明顯減弱,多頭開始反攻。國內黃金T+D同步走高,收報1145元/克上方,整體跟漲國際盤面。

首先中東地緣避險情緒反覆,衝突未降溫,資金持續買黃金避險托底;其次美元指數走弱、美債收益率下行,降低了持有黃金的成本,給金價上漲助力。另外今晚將公布美國CPI數據,市場緊盯通脹表現,若數據偏弱,降息預期升溫會再利好金價,反之則會壓制漲幅。

金價守住5100美元關鍵支撐,短線跌勢止住,MACD綠柱縮短、KDJ從超賣區拐頭向上,屬於超跌反彈修復。日內支撐看5150-5130區間,跌破這裡多頭會轉弱;上方壓力在5200-5230區間,突破後才能打開更大上漲空間。

早間操作思路以震蕩偏多為主,別盲目追高,回踩支撐位企穩再輕倉跟進,目標先看5200美元關口,突破後再看新高,嚴格做好止損防範數據風險。建議回踩至5180-5160附近多單入場,目標看向5200-5220位置附近

以上僅為個人建議,僅供參考,不構成投資依據,具體請以程景盛石磐布局為準!$XAU #XAU

查看原文

- 讚賞

- 按讚

- 留言

- 轉發

- 分享

#Gate2月透明度报告 【$ARIA 信號】回調接多 + 1H強勢突破後的健康回踩

$ARIA 1H級別在經歷巨量拉升後,正進行高位盤整與回踩確認。最新一根1H線強勢收陽,價格重新站上0.136,表明多頭試圖奪回控制權。4H級別看,整體上升趨勢完好,當前價格遠離4H EMA50,屬於強勢區間內的技術性回調。

🎯方向:做多(回調接多)

⚡入場/掛單:0.1230 - 0.1262

🛑止損:0.1131

🚀目標1:0.1784

🚀目標2:0.2046

🛡️交易管理:

- 執行策略:採用分批止盈。價格觸及第一目標位0.1784時,減倉50%,並將剩餘倉位的止損上移至入場價。剩餘倉位博取第二目標,若價格回撤跌破移動止損,則全部離場。

深度邏輯:該幣種24小時漲幅超30%,動能極強。關鍵點在於,在價格大幅拉升後,持倉量保持穩定,並未出現大規模獲利了結,暗示主力資金可能仍在場內。1小時RSI從超買區回落至健康區域,提供了再次上攻的空間。盘口數據顯示,買盤在0.137附近堆積厚實,為價格提供了即時支撐。當前的回調正是為了清洗浮籌,為下一波拉升蓄力。建議耐心等待價格回踩至優化後的入場區間,進行低風險埋伏。

查看實時行情 👇 $ARIA

---

關注我:獲取更多加密市場實時分析與洞察! $BTC $ETH $SOL

查看原文$ARIA 1H級別在經歷巨量拉升後,正進行高位盤整與回踩確認。最新一根1H線強勢收陽,價格重新站上0.136,表明多頭試圖奪回控制權。4H級別看,整體上升趨勢完好,當前價格遠離4H EMA50,屬於強勢區間內的技術性回調。

🎯方向:做多(回調接多)

⚡入場/掛單:0.1230 - 0.1262

🛑止損:0.1131

🚀目標1:0.1784

🚀目標2:0.2046

🛡️交易管理:

- 執行策略:採用分批止盈。價格觸及第一目標位0.1784時,減倉50%,並將剩餘倉位的止損上移至入場價。剩餘倉位博取第二目標,若價格回撤跌破移動止損,則全部離場。

深度邏輯:該幣種24小時漲幅超30%,動能極強。關鍵點在於,在價格大幅拉升後,持倉量保持穩定,並未出現大規模獲利了結,暗示主力資金可能仍在場內。1小時RSI從超買區回落至健康區域,提供了再次上攻的空間。盘口數據顯示,買盤在0.137附近堆積厚實,為價格提供了即時支撐。當前的回調正是為了清洗浮籌,為下一波拉升蓄力。建議耐心等待價格回踩至優化後的入場區間,進行低風險埋伏。

查看實時行情 👇 $ARIA

---

關注我:獲取更多加密市場實時分析與洞察! $BTC $ETH $SOL

- 讚賞

- 2

- 留言

- 轉發

- 分享

DHFT

敦煌飞天

創建人@GateUser-6e7a2ae6

認購進度

0.00%

市值:

$0

更多代幣

如果你的本金還不到2000U,先聽我一句扎心實話:

現在你最該想的不是怎麼暴富,而是怎麼先學會活著。

去年帶我親兄弟起步,1800U進場,4個月滾到6.4萬U——全程零爆倉、零大回撤。

靠的根本不是什么花里胡哨的技術,就三招,笨得你想笑,但也穩得你服氣。

想知道是哪三招?

第一刀:錢必須拆,滿倉就是找死

1800U 直接拆三份

600U 做日內(一天最多 1 單,不多)

600U 等波段(十天半個月才出一次手)

600U 是命(真虧了,還有翻身資格)

死都不動滿倉。

第二刀:只啃最厚的肉,其餘一律不碰

橫盤不做(80% 的虧損都死在這)

方向不明就空倉(寧願沒賺,也不瞎虧)

只在走勢清楚的時候下手

記住一句話:行情不是天天都有,但命天天都在。

第三刀:規則寫死,情緒清零

止損 2%,跟吃飯一樣正常

盈利 4% 先減一半倉

帳戶盈利超本金 20%,立刻轉出 30%

絕不在虧損時補倉

這是 90%人翻不了身的根源

不賭、不扛、不幻想“拉回來”。

結果呢?現在他帳戶已經 6.4萬U+了。

更重要的是:他早就不用熬夜盯盤了。每天花 10分鐘,看點位,收工。

想逆襲,先記住一句話:本金不死,才有資格談翻倍。

分倉、等時機、控火候,這些東西不刺激,但能讓你少走三年彎路。想快?幣圈最快的路,從來都是——先慢下來。

關注莫言,專注於合約現貨埋伏,戰隊還有位置速上車$BTC

現在你最該想的不是怎麼暴富,而是怎麼先學會活著。

去年帶我親兄弟起步,1800U進場,4個月滾到6.4萬U——全程零爆倉、零大回撤。

靠的根本不是什么花里胡哨的技術,就三招,笨得你想笑,但也穩得你服氣。

想知道是哪三招?

第一刀:錢必須拆,滿倉就是找死

1800U 直接拆三份

600U 做日內(一天最多 1 單,不多)

600U 等波段(十天半個月才出一次手)

600U 是命(真虧了,還有翻身資格)

死都不動滿倉。

第二刀:只啃最厚的肉,其餘一律不碰

橫盤不做(80% 的虧損都死在這)

方向不明就空倉(寧願沒賺,也不瞎虧)

只在走勢清楚的時候下手

記住一句話:行情不是天天都有,但命天天都在。

第三刀:規則寫死,情緒清零

止損 2%,跟吃飯一樣正常

盈利 4% 先減一半倉

帳戶盈利超本金 20%,立刻轉出 30%

絕不在虧損時補倉

這是 90%人翻不了身的根源

不賭、不扛、不幻想“拉回來”。

結果呢?現在他帳戶已經 6.4萬U+了。

更重要的是:他早就不用熬夜盯盤了。每天花 10分鐘,看點位,收工。

想逆襲,先記住一句話:本金不死,才有資格談翻倍。

分倉、等時機、控火候,這些東西不刺激,但能讓你少走三年彎路。想快?幣圈最快的路,從來都是——先慢下來。

關注莫言,專注於合約現貨埋伏,戰隊還有位置速上車$BTC

BTC1.32%

- 讚賞

- 1

- 留言

- 轉發

- 分享

銀行對穩定幣感到恐懼

Jefferies警告,穩定幣可能在五年內抽走3–5%的銀行存款。

市場已經爆炸性增長到3140億美元,較2022年翻倍。

為什麼?

更快的支付。

全球轉帳。

接入DeFi。

隨著富達投資等公司開始推出自己的數字美元,銀行現在正遊說制定更嚴格的規則。

傳統銀行與加密美元之間的鬥爭正式開始。

我們將贏。

查看原文Jefferies警告,穩定幣可能在五年內抽走3–5%的銀行存款。

市場已經爆炸性增長到3140億美元,較2022年翻倍。

為什麼?

更快的支付。

全球轉帳。

接入DeFi。

隨著富達投資等公司開始推出自己的數字美元,銀行現在正遊說制定更嚴格的規則。

傳統銀行與加密美元之間的鬥爭正式開始。

我們將贏。

- 讚賞

- 2

- 留言

- 轉發

- 分享

- 讚賞

- 1

- 留言

- 轉發

- 分享

- 讚賞

- 1

- 留言

- 轉發

- 分享

解救反彈還是結構性反轉?— 解碼#CryptoMarketBouncesBack 動能

比特幣近期回升至$70K 區域,重新點燃了加密市場的看漲情緒。在多個交易日的激烈賣壓和被迫去槓桿化之後,這次反彈不僅僅是價格的變動——它是流動性和持倉的轉變,交易者應該仔細分析。

這個周期階段通常是弱手退出、強資金重新布局的時候,為劇烈但複雜的價格反應創造條件。

市場影響分析

突破心理$70K 區域之上,表明買家仍在捍衛宏觀支撐位。此前的下跌清除了大量過度槓桿的多頭倉位,重置了資金費率,並清除了短期過剩風險。

使這次反彈值得注意的是,一旦下行動能放緩,買方流動性迅速回歸。這表明:

• 押底買入資金仍在活躍

• 機構仍將回調視為策略性積累機會

• 市場結構尚未完全轉入空頭體系

比特幣在此水平附近穩定,也有助於恢復對大型山寨幣的信心,這解釋了ETH和部分高流動性資產的快速穩定。

然而,市場目前處於反應階段,而非確認的趨勢延續。

流動性與波動性展望

近期的拋售創造了兩個關鍵流動性區域:

下行流動性

在$66K–$68K

之間的清算簇,之前在此進入需求

上行流動性

在$72K–$74K

附近的空頭清算壓力,交易者對前次下跌進行對沖的高流動性休息區

這形成了一個經典的波動壓縮場景,市場可能會朝著第一個觸發的流動性區域劇烈移動。

尤其是在衍生品資金再次快速轉為正向時,預計會出現短暫的高波動性。

對於使用Ga

查看原文比特幣近期回升至$70K 區域,重新點燃了加密市場的看漲情緒。在多個交易日的激烈賣壓和被迫去槓桿化之後,這次反彈不僅僅是價格的變動——它是流動性和持倉的轉變,交易者應該仔細分析。

這個周期階段通常是弱手退出、強資金重新布局的時候,為劇烈但複雜的價格反應創造條件。

市場影響分析

突破心理$70K 區域之上,表明買家仍在捍衛宏觀支撐位。此前的下跌清除了大量過度槓桿的多頭倉位,重置了資金費率,並清除了短期過剩風險。

使這次反彈值得注意的是,一旦下行動能放緩,買方流動性迅速回歸。這表明:

• 押底買入資金仍在活躍

• 機構仍將回調視為策略性積累機會

• 市場結構尚未完全轉入空頭體系

比特幣在此水平附近穩定,也有助於恢復對大型山寨幣的信心,這解釋了ETH和部分高流動性資產的快速穩定。

然而,市場目前處於反應階段,而非確認的趨勢延續。

流動性與波動性展望

近期的拋售創造了兩個關鍵流動性區域:

下行流動性

在$66K–$68K

之間的清算簇,之前在此進入需求

上行流動性

在$72K–$74K

附近的空頭清算壓力,交易者對前次下跌進行對沖的高流動性休息區

這形成了一個經典的波動壓縮場景,市場可能會朝著第一個觸發的流動性區域劇烈移動。

尤其是在衍生品資金再次快速轉為正向時,預計會出現短暫的高波動性。

對於使用Ga

- 讚賞

- 3

- 3

- 轉發

- 分享

discovery :

:

LFG 🔥查看更多

SOL 強勢站穩 85 關口,自 88.80 高點回踩後,MACD 短期死叉為洗盤結構,84.65 关键支撐有效,下行空間有限,上方目標看向 90 上方。

操祚建議85-83區間多,目標88-91,根據個人倉位,自帶防守#GateAI蓝龙虾重磅上线

操祚建議85-83區間多,目標88-91,根據個人倉位,自帶防守#GateAI蓝龙虾重磅上线

SOL0.65%

- 讚賞

- 1

- 留言

- 轉發

- 分享

【#GateAI蓝龙虾重磅上线 信號】回調接多 + 1H級別回踩確認

1H級別在經歷昨日暴漲後,目前正處於健康的縮量回調階段,價格在4H級別EMA20上方獲得支撐。1H RSI已從超買區回落至中性區域,為再次上攻蓄力。持倉量保持穩定,未見大規模資金出逃,表明主力仍在場內。當前價格在建議入場區間附近震盪,是絕佳的埋伏點位。

方向:做多

入場/掛單:0.05219 - 0.05369

止損:0.04810

目標1:0.07526

目標2:0.08612

交易管理:

- 執行策略:價格到達目標1後,減倉50%鎖定利潤,並將剩餘倉位的止損上移至入場價。若價格強勢突破目標1,可將剩餘倉位移動止損持有,博取目標2。

深度邏輯:該幣種24小時漲幅超過50%,動能強勁。4H級別放巨量突破長期盤整區間,趨勢已逆轉。儘管1H級別買盤深度暫時偏弱,但整體持倉量穩定,且價格在關鍵均線上方企穩,這是典型的主力拉升後洗盤動作。1小時RSI已回調至55,提供了良好的二次上車機會。下方0.048為強支撐區域,風險回報比優異。

查看實時行情 👇 $AIN

---

關注我:獲取更多加密市場實時分析與洞察! $AIN ()

查看原文1H級別在經歷昨日暴漲後,目前正處於健康的縮量回調階段,價格在4H級別EMA20上方獲得支撐。1H RSI已從超買區回落至中性區域,為再次上攻蓄力。持倉量保持穩定,未見大規模資金出逃,表明主力仍在場內。當前價格在建議入場區間附近震盪,是絕佳的埋伏點位。

方向:做多

入場/掛單:0.05219 - 0.05369

止損:0.04810

目標1:0.07526

目標2:0.08612

交易管理:

- 執行策略:價格到達目標1後,減倉50%鎖定利潤,並將剩餘倉位的止損上移至入場價。若價格強勢突破目標1,可將剩餘倉位移動止損持有,博取目標2。

深度邏輯:該幣種24小時漲幅超過50%,動能強勁。4H級別放巨量突破長期盤整區間,趨勢已逆轉。儘管1H級別買盤深度暫時偏弱,但整體持倉量穩定,且價格在關鍵均線上方企穩,這是典型的主力拉升後洗盤動作。1小時RSI已回調至55,提供了良好的二次上車機會。下方0.048為強支撐區域,風險回報比優異。

查看實時行情 👇 $AIN

---

關注我:獲取更多加密市場實時分析與洞察! $AIN ()

- 讚賞

- 1

- 留言

- 轉發

- 分享

NAI

NeuroAI Token

創建人@Perhaps good luck will c

上市進度

0.00%

市值:

$2417.24

更多代幣

【#Gate2月透明度报告 信號】回調接多 + 1H級別強勢突破後的健康回踩

1H級別剛剛經歷史詩級放量拉升,單根K線漲幅超25%,目前處於高位強勢盤整。4H級別一根巨陽直接突破長期下降趨勢線,趨勢反轉信號強烈。當前價格遠離1H均線,RSI顯示超買,但持倉量保持穩定,表明主力資金並未離場,這是典型的轧空後健康回踩結構,等待二次上車機會。

方向:做多(回調掛單)

入場/掛單:0.005335 - 0.005472

止損:0.005300

目標1:0.006162

目標2:0.006507

️交易管理:

- 執行策略:採用分批止盈。價格到達目標1後,減倉50%鎖定利潤,並將剩餘倉位的止損上移至入場價。剩餘倉位博取目標2。若價格未能向上突破,而是跌回入場區間下沿,則視為結構破壞,應果斷離場。

深度邏輯:這波暴力拉升伴隨天量成交,是典型的主力資金入場行為,而非散戶FOMO。儘管當前買盤深度略佔優,但價格在拉升後並未大幅回落,且持倉量穩定,說明空頭正在被擠壓,多頭控盤力度強。1小時RSI雖處高位,但4小時RSI剛剛進入強勢區,有充足上行空間。下方0.0053-0.0055區間是突破後的首個支撐帶,也是1小時EMA20均線附近,是絕佳的回踩接多點。

查看實時行情 👇 $BLUAI

---

關注我:獲取更多加密市場實時分析與洞察! $BLUAI $BLUAI

$BTC

查看原文1H級別剛剛經歷史詩級放量拉升,單根K線漲幅超25%,目前處於高位強勢盤整。4H級別一根巨陽直接突破長期下降趨勢線,趨勢反轉信號強烈。當前價格遠離1H均線,RSI顯示超買,但持倉量保持穩定,表明主力資金並未離場,這是典型的轧空後健康回踩結構,等待二次上車機會。

方向:做多(回調掛單)

入場/掛單:0.005335 - 0.005472

止損:0.005300

目標1:0.006162

目標2:0.006507

️交易管理:

- 執行策略:採用分批止盈。價格到達目標1後,減倉50%鎖定利潤,並將剩餘倉位的止損上移至入場價。剩餘倉位博取目標2。若價格未能向上突破,而是跌回入場區間下沿,則視為結構破壞,應果斷離場。

深度邏輯:這波暴力拉升伴隨天量成交,是典型的主力資金入場行為,而非散戶FOMO。儘管當前買盤深度略佔優,但價格在拉升後並未大幅回落,且持倉量穩定,說明空頭正在被擠壓,多頭控盤力度強。1小時RSI雖處高位,但4小時RSI剛剛進入強勢區,有充足上行空間。下方0.0053-0.0055區間是突破後的首個支撐帶,也是1小時EMA20均線附近,是絕佳的回踩接多點。

查看實時行情 👇 $BLUAI

---

關注我:獲取更多加密市場實時分析與洞察! $BLUAI $BLUAI

$BTC

- 讚賞

- 1

- 留言

- 轉發

- 分享

在#加密貨幣中有兩種類型的人:

1. 交易者:

每天專注於圖表和價格。

2. 投資者:

專注於技術、採用率和項目的未來。

沒有錯。

但許多人因為試圖交易而沒有真正了解市場而失去金錢。

有時候最簡單的策略就是:

買優質項目並保持耐心。

早安 🍃☕

查看原文1. 交易者:

每天專注於圖表和價格。

2. 投資者:

專注於技術、採用率和項目的未來。

沒有錯。

但許多人因為試圖交易而沒有真正了解市場而失去金錢。

有時候最簡單的策略就是:

買優質項目並保持耐心。

早安 🍃☕

- 讚賞

- 1

- 留言

- 轉發

- 分享

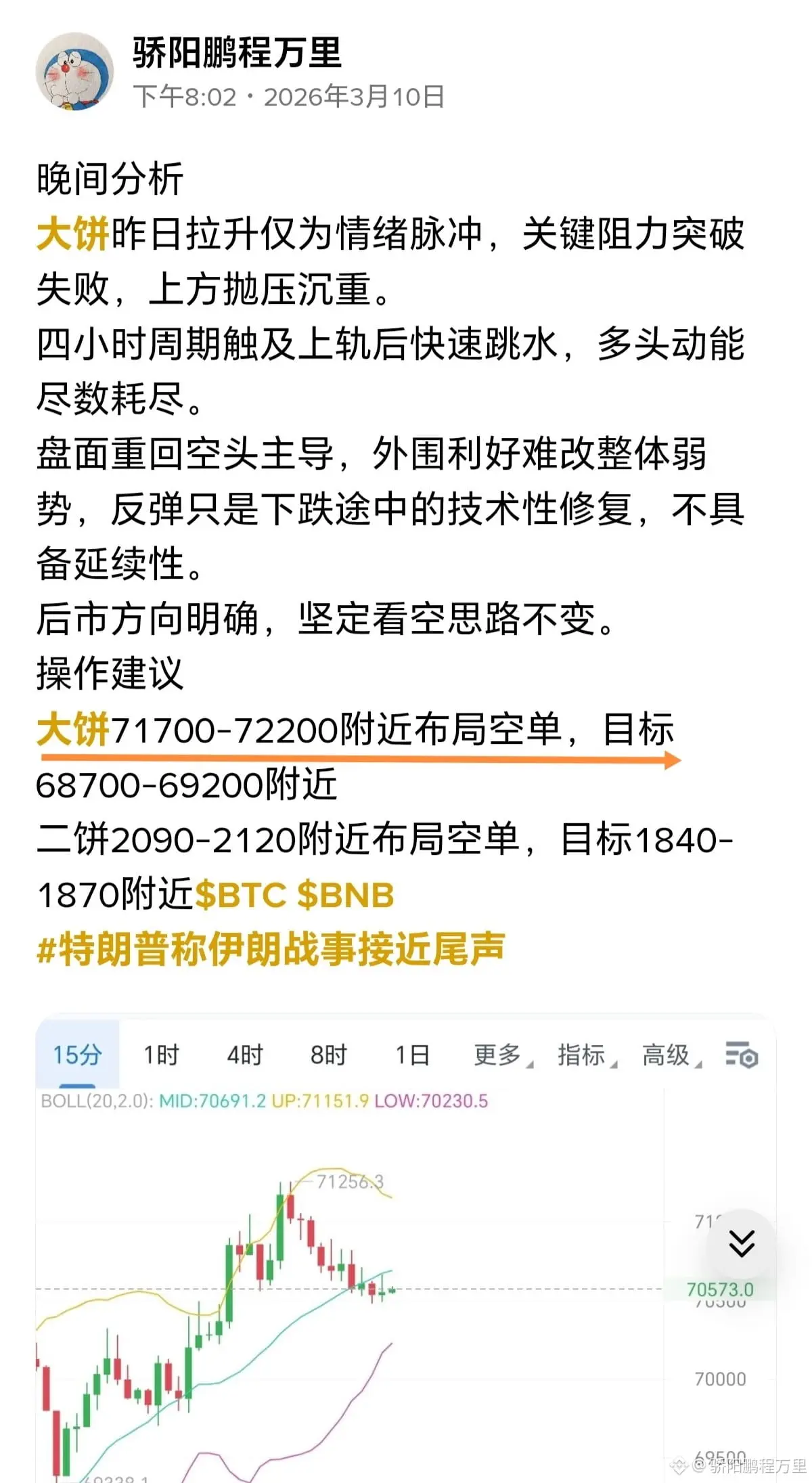

衝突終將結束!金融終將回歸人性博弈的本質!重點是一切向好時你到底在不在車上?

昨晚一單實時多單,凌晨衝鋒直接拿下減倉止盈位,穩扎穩打繼續找機會,給機會幹就行了!

此刻走勢4h級別以二餅為例關注1980-2015的支撐有效性,大餅關注68500上下的支撐力度,這是4h級別延續走勢的第一波支撐區域;1h/2h趨勢不變,日內5min/15min的回踩給機會繼續怼多就行了!

BTC

支撐66300/65500/62800

壓力75475/83896

關鍵點位70825及68500一線,昨晚差了200刀擊中第一進場位,今日關注關鍵點位及昨日第一進場位有無信號;

ETH

支撐1835/1600

壓力2225/2460

關鍵點位1980-2015及2100,昨晚最高衝擊2088,拿下翻倍收益,100倍的情況下隨便翻2倍以上,昨晚2035-2040直接做多,跌至2015一線直接讓繼續進多,一波反抽拿下收益!

今日關注關鍵點位的盯盤信號有機會直接首倉干!

操作上:昨日我就明確告知,局部衝突終將結束,金融亂局終將回歸正常,近期的亂局給你機會現貨不上,後邊你一定會後悔;本年度現貨大餅二餅加代幣化資產是重中之重,放心大膽的波段,肯定比山寨波段強!小龍蝦帶著全新的AI板塊感覺近期就會有一波爆發,也許在美伊宣布達成和解協議的時間節點,也許美伊衝突淡化後的自然爆發!

每周一至周五晚間直播不見不散!

查看原文昨晚一單實時多單,凌晨衝鋒直接拿下減倉止盈位,穩扎穩打繼續找機會,給機會幹就行了!

此刻走勢4h級別以二餅為例關注1980-2015的支撐有效性,大餅關注68500上下的支撐力度,這是4h級別延續走勢的第一波支撐區域;1h/2h趨勢不變,日內5min/15min的回踩給機會繼續怼多就行了!

BTC

支撐66300/65500/62800

壓力75475/83896

關鍵點位70825及68500一線,昨晚差了200刀擊中第一進場位,今日關注關鍵點位及昨日第一進場位有無信號;

ETH

支撐1835/1600

壓力2225/2460

關鍵點位1980-2015及2100,昨晚最高衝擊2088,拿下翻倍收益,100倍的情況下隨便翻2倍以上,昨晚2035-2040直接做多,跌至2015一線直接讓繼續進多,一波反抽拿下收益!

今日關注關鍵點位的盯盤信號有機會直接首倉干!

操作上:昨日我就明確告知,局部衝突終將結束,金融亂局終將回歸正常,近期的亂局給你機會現貨不上,後邊你一定會後悔;本年度現貨大餅二餅加代幣化資產是重中之重,放心大膽的波段,肯定比山寨波段強!小龍蝦帶著全新的AI板塊感覺近期就會有一波爆發,也許在美伊宣布達成和解協議的時間節點,也許美伊衝突淡化後的自然爆發!

每周一至周五晚間直播不見不散!

- 讚賞

- 按讚

- 留言

- 轉發

- 分享

2026.3.11日黃金早評

快線向下穿慢線,綠柱初現,短期動能轉弱,整體仍處於上行通道,但昨日衝高後出現回調,K線連續收小陰小陽,多頭動能有所衰減,需警惕高位回落風險。

價格站穩 5100 上方,均線呈多頭排列,中期上行趨勢未被破壞,回調更偏向於獲利了結後的技術性修正。綠柱放量,預示短期回調壓力加大,價格可能向支撐位靠攏。高位震盪下資金分歧加大,需關注後續是否有大資金流出確認回調。

操作建議

哆:5190-5200區間起穩進,止損5170下方,目標看5220,突破看5300

箜:5215-5220區間遇阻進,止損5225上方,目標看5190,突破看5150

(個人建議僅供參考,一切以實盤為準)#黄金#

查看原文快線向下穿慢線,綠柱初現,短期動能轉弱,整體仍處於上行通道,但昨日衝高後出現回調,K線連續收小陰小陽,多頭動能有所衰減,需警惕高位回落風險。

價格站穩 5100 上方,均線呈多頭排列,中期上行趨勢未被破壞,回調更偏向於獲利了結後的技術性修正。綠柱放量,預示短期回調壓力加大,價格可能向支撐位靠攏。高位震盪下資金分歧加大,需關注後續是否有大資金流出確認回調。

操作建議

哆:5190-5200區間起穩進,止損5170下方,目標看5220,突破看5300

箜:5215-5220區間遇阻進,止損5225上方,目標看5190,突破看5150

(個人建議僅供參考,一切以實盤為準)#黄金#

- 讚賞

- 1

- 留言

- 轉發

- 分享

【#Gate2月透明度报告 信號】回調接多 + 1H強勢突破後的回踩確認

1H級別在經歷25%的暴力拉升後,目前處於高位盤整消化階段。4H級別已形成明確的上升趨勢,價格穩穩站在所有關鍵均線之上,而1H級別正在回踩EMA20尋求支撐,這是絕佳的二次上車機會。持倉量保持穩定,說明上漲並非純粹的空頭踩踏,有資金在承接。

方向:做多

入場/掛單:0.008439 - 0.008656

止損:0.008000

目標1:0.011282

目標2:0.012595

️交易管理:

- 執行策略:價格到達目標1後,減倉50%鎖定利潤,並將剩餘倉位的止損上移至入場價。若價格未能向上突破,反而跌回入場區間下沿,則視為假突破,應果斷離場。

深度邏輯:1小時RSI從超買區回落至73附近,屬於強勢調整,動能依然健康。盘口数据显示買盤深度厚實,下方支撐密集。4小時級別連續放量陽線確認趨勢,當前的回調是清洗浮籌,為下一波拉升蓄力。結合正的資金費率,市場看多情緒仍在,但需警惕短期過熱風險。$BAS

查看實時行情 👇 $BAS

---

關注我:獲取更多加密市場實時分析與洞察! ()$BAS

查看原文1H級別在經歷25%的暴力拉升後,目前處於高位盤整消化階段。4H級別已形成明確的上升趨勢,價格穩穩站在所有關鍵均線之上,而1H級別正在回踩EMA20尋求支撐,這是絕佳的二次上車機會。持倉量保持穩定,說明上漲並非純粹的空頭踩踏,有資金在承接。

方向:做多

入場/掛單:0.008439 - 0.008656

止損:0.008000

目標1:0.011282

目標2:0.012595

️交易管理:

- 執行策略:價格到達目標1後,減倉50%鎖定利潤,並將剩餘倉位的止損上移至入場價。若價格未能向上突破,反而跌回入場區間下沿,則視為假突破,應果斷離場。

深度邏輯:1小時RSI從超買區回落至73附近,屬於強勢調整,動能依然健康。盘口数据显示買盤深度厚實,下方支撐密集。4小時級別連續放量陽線確認趨勢,當前的回調是清洗浮籌,為下一波拉升蓄力。結合正的資金費率,市場看多情緒仍在,但需警惕短期過熱風險。$BAS

查看實時行情 👇 $BAS

---

關注我:獲取更多加密市場實時分析與洞察! ()$BAS

- 讚賞

- 1

- 留言

- 轉發

- 分享

加載更多