分享币圈内容,享内容挖矿收益

placeholder

Crypto_Exper

$GT 在一次干净的流动性清扫和快速反弹后保持强势,我看到的是受控的买入而非恐慌性抛售。

理由 / 市场解读

我关注的是价格如何跌入6.20–6.30的需求区,吸引流动性,并立即反弹,结构保持完整。此举清洗了弱势筹码,并确认买家有意捍卫这一区间。

结构与背景

我在日内图上看到更高的低点,并稳步收复短期平衡区。波动性先在上方扩大,然后冷却——这是吸收的迹象,而非耗尽。这看起来像是在积累,而非分配。

入场点

我对6.90 – 7.05附近的入场感兴趣

此区域在回调后充当已收复的支撑。

目标点

TP1:7.30 – 最近高点和第一个流动性区

TP2:7.80 – 区间扩展水平

TP3:8.50 – 9.00 – 主要阻力位和心理关口

止损

我在6.20以下失效

若跌破此处,意味着需求失败,结构已崩溃。

可能的原因

如果GT继续保持更高的低点,同时成交量保持建设性,这个策略就有效。我在交易结构修复+需求防御,而非炒作。只要价格保持在已收复的区域之上,上行趋势仍有可能。

我不急于行动。

我在风险明确、回报非对称的地方布局。

现在就行动,交易吧 $GT

理由 / 市场解读

我关注的是价格如何跌入6.20–6.30的需求区,吸引流动性,并立即反弹,结构保持完整。此举清洗了弱势筹码,并确认买家有意捍卫这一区间。

结构与背景

我在日内图上看到更高的低点,并稳步收复短期平衡区。波动性先在上方扩大,然后冷却——这是吸收的迹象,而非耗尽。这看起来像是在积累,而非分配。

入场点

我对6.90 – 7.05附近的入场感兴趣

此区域在回调后充当已收复的支撑。

目标点

TP1:7.30 – 最近高点和第一个流动性区

TP2:7.80 – 区间扩展水平

TP3:8.50 – 9.00 – 主要阻力位和心理关口

止损

我在6.20以下失效

若跌破此处,意味着需求失败,结构已崩溃。

可能的原因

如果GT继续保持更高的低点,同时成交量保持建设性,这个策略就有效。我在交易结构修复+需求防御,而非炒作。只要价格保持在已收复的区域之上,上行趋势仍有可能。

我不急于行动。

我在风险明确、回报非对称的地方布局。

现在就行动,交易吧 $GT

GT0.42%

- 赞赏

- 2

- 1

- 转发

- 分享

上帝是艺术家 :

:

天天喊单 就是一个不买😂小赚1000刀

拼手速1分钟一次

拼手速1分钟一次

- 赞赏

- 点赞

- 评论

- 转发

- 分享

早上好 🥶 加密货币,请帮我更改我的位置,这种事情真是为鸟儿而做,我不适合这个

查看原文

- 赞赏

- 点赞

- 评论

- 转发

- 分享

星星之火

星星之火

创建人@gatefunuser_936d

上市进度

100.00%

市值:

$2167.64

创建我的代币

- 赞赏

- 1

- 1

- 转发

- 分享

BasheerAlgundubi :

:

请密切关注局势。在四小时图上收出两根阴线并收于1.42美元以上,可能确认买入机会。🍌 $BANANAS31 / USDT — 香蕉行情前的耐心等待 🍌

当前价格:0.003742

微型资本喜欢玩游戏 😈 大多数真正的动作都发生在洗盘之后。经典的两步布局:

👉 拉升 → 出货 → 真正的扩展

我不追涨,我在等待。

🅰️ 计划A — 基础多头 ( 高概率操作 )

让它冷静下来,打好底部,然后我们出击。

🎯 进入区间:0.00345 – 0.00358

🛑 止损:0.00332

🚀 目标价位:

TP1:0.00390

TP2:0.00420

TP3:0.00455

干净的底部意味着更强的延续。

🅱️ 计划B — 突破多头 ( 动量操作 )

只有在多头证明有效时才考虑。

⚡ 触发条件:价格突破并稳稳站上0.00390

🛑 止损:0.00372

🎯 目标价位:

0.00420

0.00455

🧠 专业提示 (:不要跳过这个!

如果价格变绿但成交量萎缩 → 🪤 设陷阱警报

你要看到成交量在推升时放大,而不是减弱。

耐心会有回报。让市场展现其意图 🍿

)#BANANAS31 #MicroCapGems #CryptoTrading 🍌📈

当前价格:0.003742

微型资本喜欢玩游戏 😈 大多数真正的动作都发生在洗盘之后。经典的两步布局:

👉 拉升 → 出货 → 真正的扩展

我不追涨,我在等待。

🅰️ 计划A — 基础多头 ( 高概率操作 )

让它冷静下来,打好底部,然后我们出击。

🎯 进入区间:0.00345 – 0.00358

🛑 止损:0.00332

🚀 目标价位:

TP1:0.00390

TP2:0.00420

TP3:0.00455

干净的底部意味着更强的延续。

🅱️ 计划B — 突破多头 ( 动量操作 )

只有在多头证明有效时才考虑。

⚡ 触发条件:价格突破并稳稳站上0.00390

🛑 止损:0.00372

🎯 目标价位:

0.00420

0.00455

🧠 专业提示 (:不要跳过这个!

如果价格变绿但成交量萎缩 → 🪤 设陷阱警报

你要看到成交量在推升时放大,而不是减弱。

耐心会有回报。让市场展现其意图 🍿

)#BANANAS31 #MicroCapGems #CryptoTrading 🍌📈

BANANAS3117.24%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

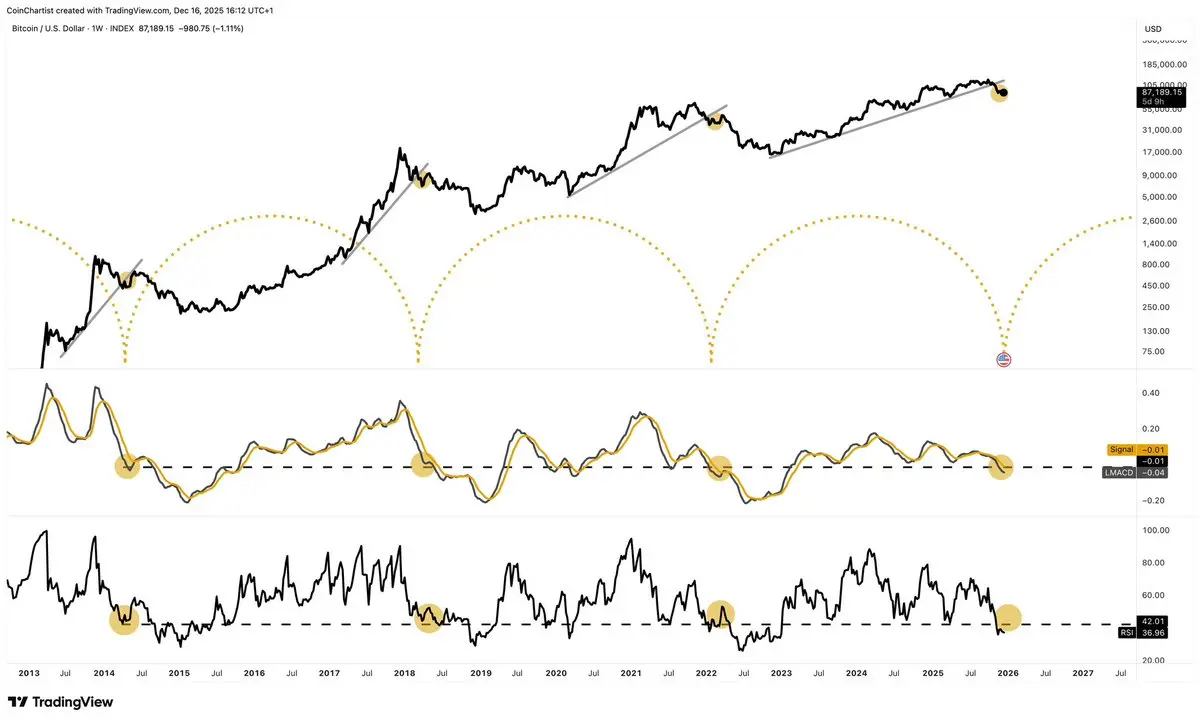

谁啊,搁这画图呢?

77空单我没挂止盈….没止盈掉,挂了保本止损看看吧。

77空单我没挂止盈….没止盈掉,挂了保本止损看看吧。

- 赞赏

- 点赞

- 6

- 转发

- 分享

多赚uuuu :

:

吃饱了狗哥查看更多

#CryptoSurvivalGuide

#加密生存指南

构建金融堡垒:深化风险控制

市场剧烈波动(波动性)对未做好准备的投资者来说意味着混乱,但对于纪律严明的投资者而言,它们仅仅是一个“数据集”。在2026年2月的紧张氛围中,激活这三大核心机制以保护你的投资组合至关重要:

1. 非对称风险与亏损管理

市场分析师常犯的一个错误是只关注利润目标。然而,专业人士更重视计算“风险/回报比”。

止损心理:在确定止损点时,不要根据“价格不会跌破”的想法选择位置,而应选择你的“假设失效”的点。

流动性陷阱:如$58,500等关键阈值以下的水平,常常是“流动性猎杀”区域,主要参与者(大户)会清空散户的仓位。因此,你应将止损设置在这些技术支撑线稍下方,留出“安全空隙”以应对波动。

2. 资本效率与“弹药”管理

提到的30-40%的稳定币现金(余额)不仅是一种防御策略,更是你最强大的进攻武器。

机会成本:如果你“全仓”操作,当市场触底时,你将成为一个旁观者。持有现金仓位可以在市场稳定后以折扣价积累“改变游戏规则”的资产。

杠杆仓位清算:在债券收益率上升时期,融资成本增加,市场常会突然出现“蜡烛线”以清除高杠杆仓位。在这种环境下,即使是2倍到3倍的杠杆也可以被归类为“高风险”。尽可能保持在现货市场,是风险控制的终极方式。

3. 宏观经济过滤

“鹰派”美联储立场意味着系统中的总货币供应(M2)要么在收

#加密生存指南

构建金融堡垒:深化风险控制

市场剧烈波动(波动性)对未做好准备的投资者来说意味着混乱,但对于纪律严明的投资者而言,它们仅仅是一个“数据集”。在2026年2月的紧张氛围中,激活这三大核心机制以保护你的投资组合至关重要:

1. 非对称风险与亏损管理

市场分析师常犯的一个错误是只关注利润目标。然而,专业人士更重视计算“风险/回报比”。

止损心理:在确定止损点时,不要根据“价格不会跌破”的想法选择位置,而应选择你的“假设失效”的点。

流动性陷阱:如$58,500等关键阈值以下的水平,常常是“流动性猎杀”区域,主要参与者(大户)会清空散户的仓位。因此,你应将止损设置在这些技术支撑线稍下方,留出“安全空隙”以应对波动。

2. 资本效率与“弹药”管理

提到的30-40%的稳定币现金(余额)不仅是一种防御策略,更是你最强大的进攻武器。

机会成本:如果你“全仓”操作,当市场触底时,你将成为一个旁观者。持有现金仓位可以在市场稳定后以折扣价积累“改变游戏规则”的资产。

杠杆仓位清算:在债券收益率上升时期,融资成本增加,市场常会突然出现“蜡烛线”以清除高杠杆仓位。在这种环境下,即使是2倍到3倍的杠杆也可以被归类为“高风险”。尽可能保持在现货市场,是风险控制的终极方式。

3. 宏观经济过滤

“鹰派”美联储立场意味着系统中的总货币供应(M2)要么在收

BTC-2.09%

- 赞赏

- 8

- 16

- 转发

- 分享

profit queen :

:

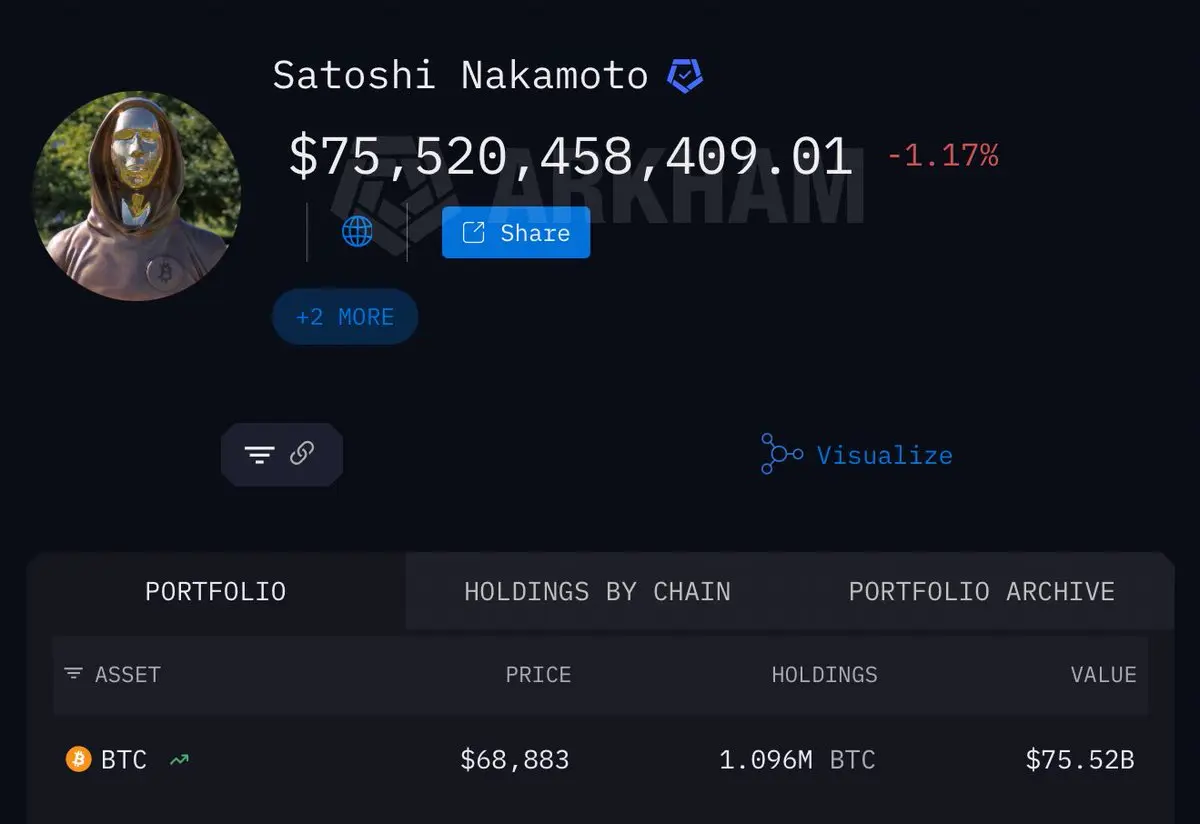

HODL 坚持 💪查看更多

- 赞赏

- 点赞

- 评论

- 转发

- 分享

BUT

BUT

创建人@梦中烟雨

认购进度

0.00%

市值:

$0

创建我的代币

山是山河是河,大铭陪你踏山河!

- 赞赏

- 点赞

- 评论

- 转发

- 分享

有人问我为什么一直在变、这是为了保护你们这些合约赌鬼, 如果你仔细看,我一直在喊现货岁随时上车,一直让大家上车 现货并且拿住!

- 赞赏

- 13

- 10

- 转发

- 分享

viky萌宝 :

:

鲨鱼,财富自由了查看更多

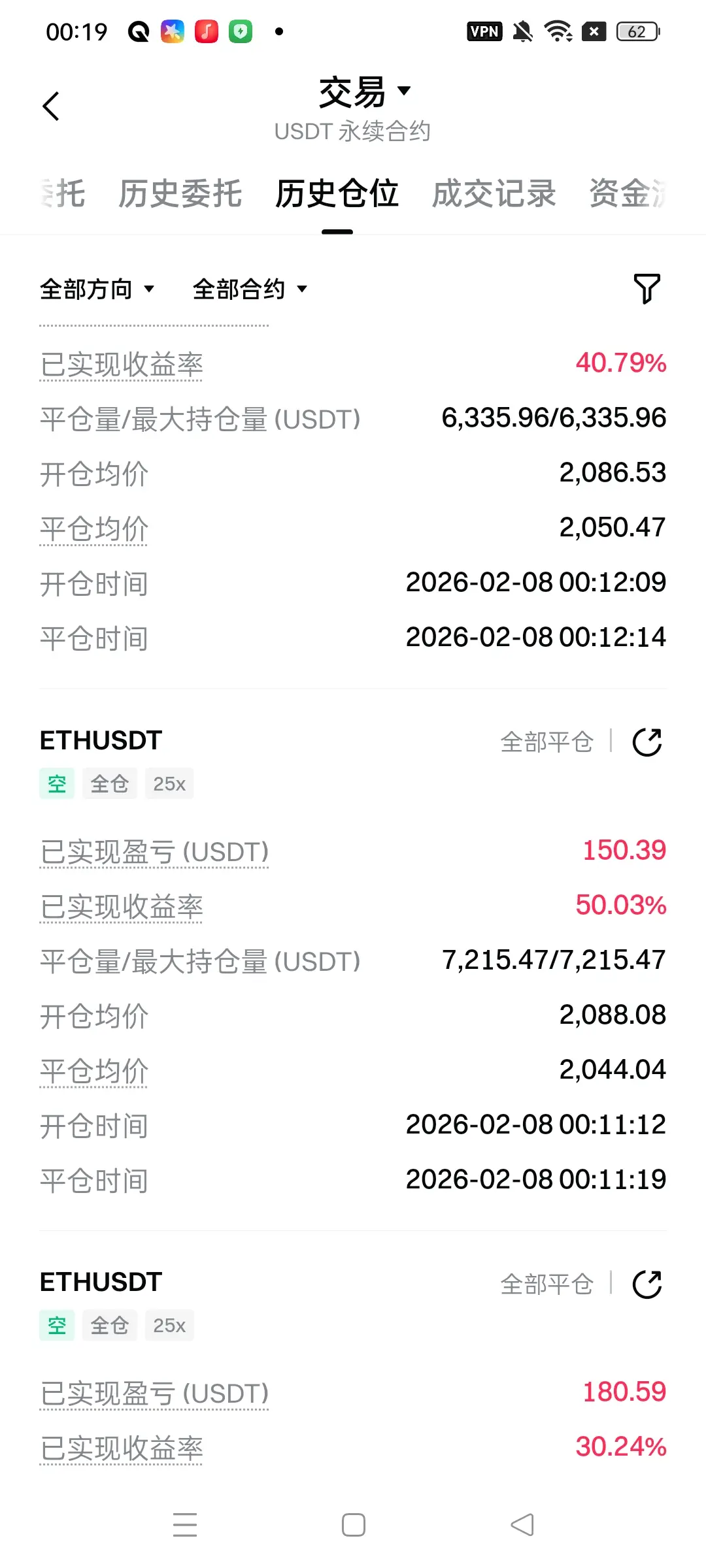

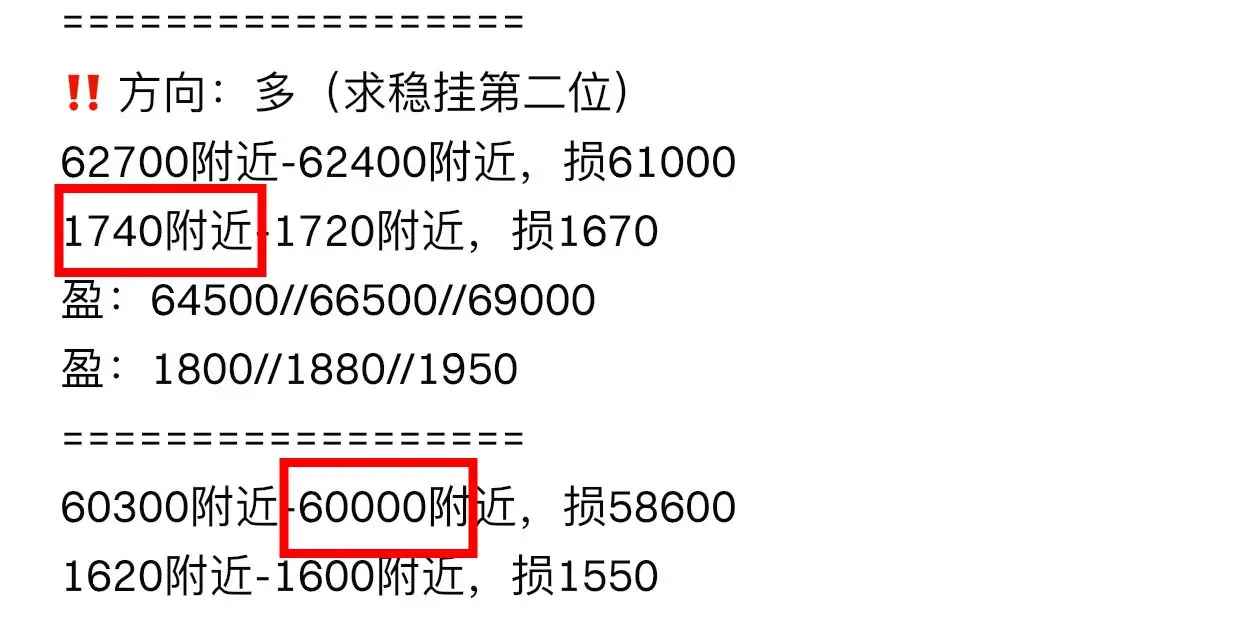

‼️ guan和平 轮老铁们给U‼️ 7号夜间合约/现货单已更新👇币圈只跟对的人,感谢大家支持,新年4gt半价优惠已破280人,今晚恢复8gt‼️ 苹果点👇

https://www.gate.com/zh/profile/缠浪解盘

🔥近期连吃200余万u‼️上周3045/90400空+84400空1740/59900吃大肉100余w📉反手1770/60300多现2095/71700浮盈🀄️

#当前行情抄底还是观望?

https://www.gate.com/zh/profile/缠浪解盘

🔥近期连吃200余万u‼️上周3045/90400空+84400空1740/59900吃大肉100余w📉反手1770/60300多现2095/71700浮盈🀄️

#当前行情抄底还是观望?

- 赞赏

- 10

- 10

- 转发

- 分享

无敌是我的代名词 :

:

坐稳扶好,马上起飞 🛫查看更多

- 赞赏

- 点赞

- 评论

- 转发

- 分享

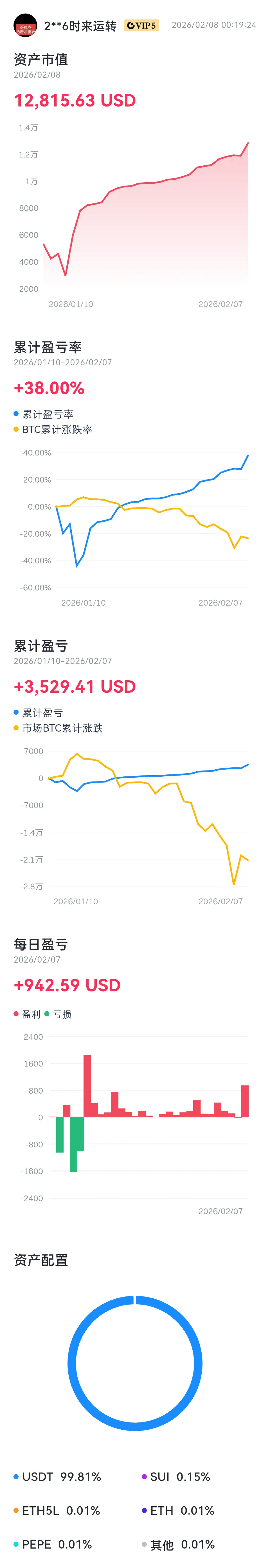

币菲特10U-1WU实盘挑战千倍带你财富自由

- 赞赏

- 点赞

- 评论

- 转发

- 分享

- 赞赏

- 点赞

- 评论

- 转发

- 分享

加载更多

加入 4000万 人汇聚的头部社区

⚡️ 与 4000万 人一起参与加密货币热潮讨论

💬 与喜爱的头部博主互动

👍 查看感兴趣的内容

热门话题

查看更多13.86万 热度

3.07万 热度

39.18万 热度

1.3万 热度

1.18万 热度

快讯

查看更多置顶

#交易员说Gate广场

跟单交易员访谈来袭!我们将采访数位收益胜率优秀的交易员,分享他们在广场记录交易的体验。

今天我们请到的是,在广场分享操盘RIVER 取得10000USDT收益的 TX缠论量化实盘全自动。听听他使用Gate广场记录交易的心得吧!

更多关于明星交易员

https://www.gate.com/zh/announcements/article/49427Gate 广场内容挖矿焕新公测进行中!

发帖互动带交易,最高享 60% 手续费返佣!

参与教程

1️⃣ 报名公测:https://www.gate.com/questionnaire/7358

2️⃣ 用代币组件 / 跟单卡片发帖,分享行情观点

3️⃣ 与粉丝互动,促成真实交易

🎁 奖励机制

• 基础返佣:粉丝交易即得 10%

• 发帖 / 互动达标:每周再加 10%

• 排名加码:周榜前 100 再享 10%

• 新 / 回归创作者:返佣翻倍

活动详情:https://www.gate.com/announcements/article/49475

加入 Gate 广场,变身内容矿工,让内容真正变成长期收益Gate 广场“新星计划”正式上线!

开启加密创作之旅,瓜分月度 $10,000 奖励!

参与资格:从未在 Gate 广场发帖,或连续 7 天未发帖的创作者

立即报名:https://www.gate.com/questionnaire/7396

您将获得:

💰 1,000 USDT 月度创作奖池 + 首帖 $50 仓位体验券

🔥 半月度「爆款王」:Gate 50U 精美周边

⭐ 月度前 10「新星英雄榜」+ 粉丝达标榜单 + 精选帖曝光扶持

加入 Gate 广场,赢奖励 ,拿流量,建立个人影响力!

详情:https://www.gate.com/announcements/article/49672