56 亿美元 Hyperliquid 未来之战

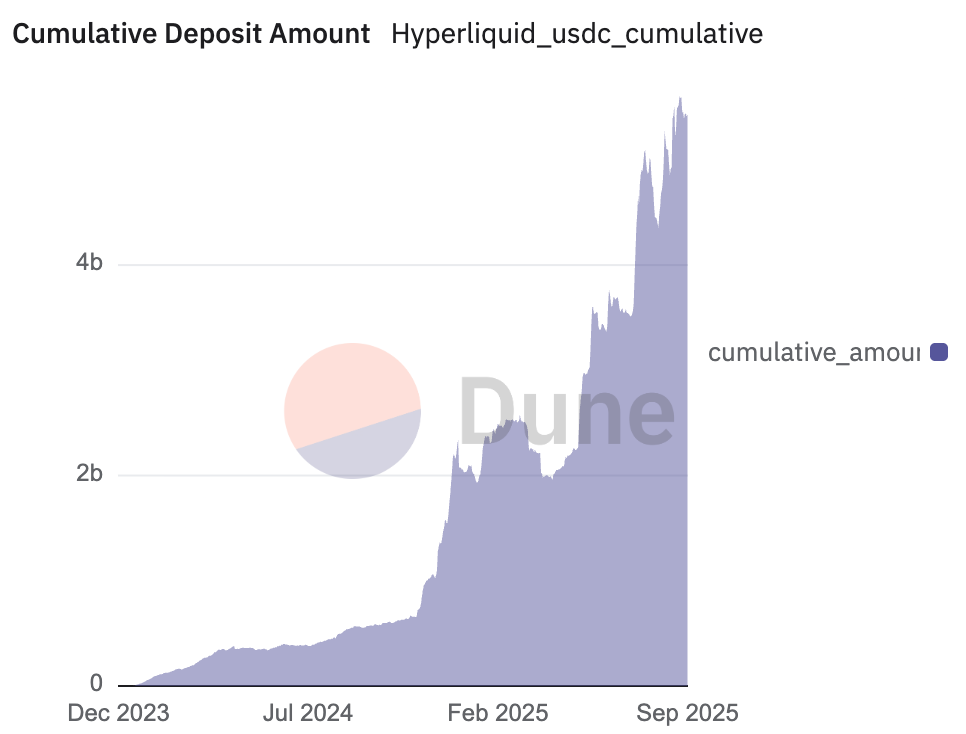

在 Hyperliquid——目前 DeFi 领域增长最迅速的永续合约交易所之一——有着价值数十亿美元的奖池静候解锁。该平台凭借极为顺畅的用户体验和激增的活跃用户,已成为链上衍生品市场的主力阵地。目前,平台内稳定币余额已突破 56 亿美元,绝大部分为 Circle 的 USDC,为交易引擎提供强大动力。

这些充裕资本正在为平台底层储备创造巨额营收,但目前收益仍流向外部方。如今,Hyperliquid 社区正积极推动,将这部分收益重新收归自有生态。

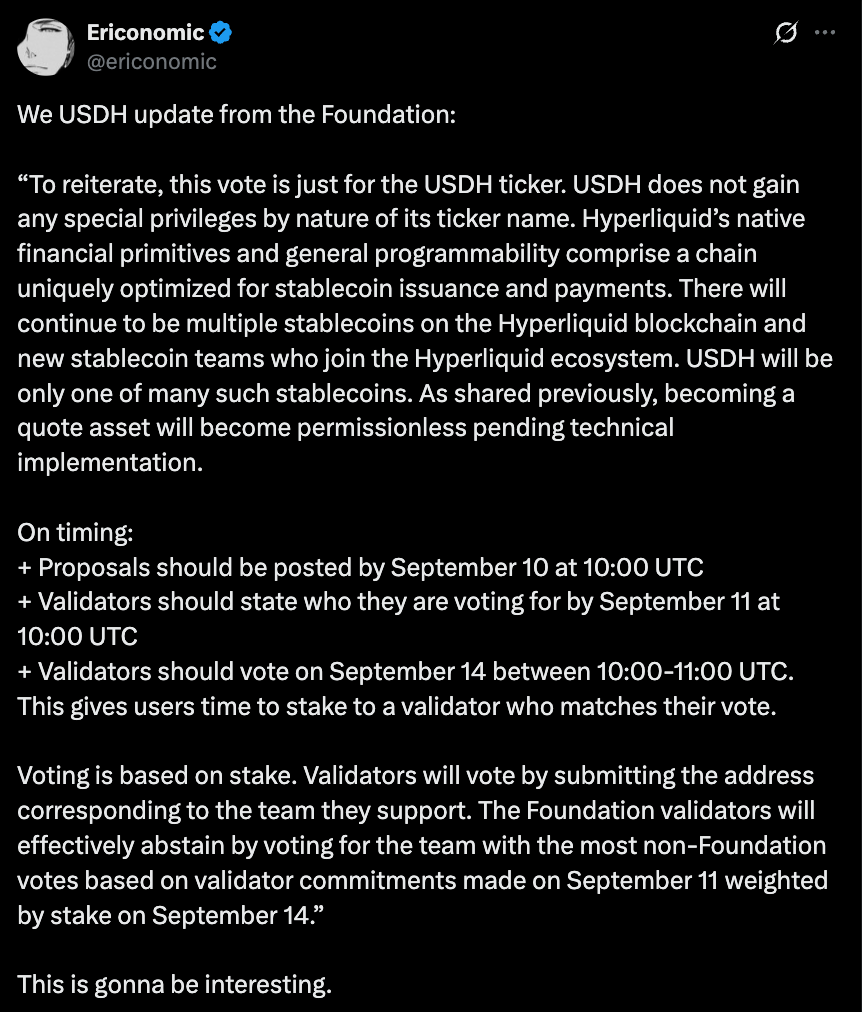

9 月 14 日,Hyperliquid 将迎来关键时刻。所有验证者将投票决定:谁将掌控 USDH——平台首个原生稳定币的发行权。此次投票远不止分配一枚代币,更是决定谁将操控一台能令数亿美元资金回流生态的金融引擎。整个过程高度透明,宛如链上的“十亿美金级”招标或国债拍卖。验证者通过质押 HYPE,不仅保障链安全,更成为决策委员会——决定 USDH 的铸造归属,以及数十亿美元收益的分配方案。

本次竞选阵营对比鲜明:一方是承诺深入社区、高度一致性的加密原生开发团队,另一方则是资金充足、运作体系成熟的传统机构派。

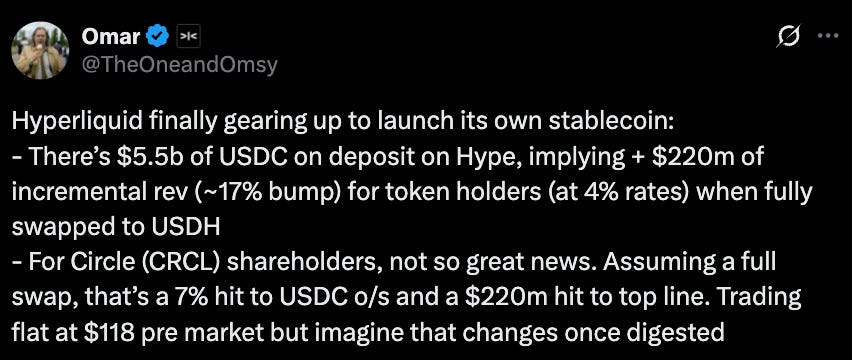

成熟模式:每年 22000 万美元的确定性机会

若想看清争夺本质,必须追踪资金流向。目前,USDC 把持着主导地位。Circle 作为其发行方,默默地通过将储备资产存放于美国国债并收取利息,持续获利——单季净收益达 65800 万美元。Hyperliquid 正意图复制这一商业逻辑。

一旦平台以自有 USDH 替换第三方稳定币,价值将不再流出,收入则实现内部闭环。仅按现有资金余额计,USDH 储备每年可为平台带来 22000 万美元收益。Hyperliquid 的身份也将由“稳定币客户”转变为“资金掌控者”。而对于 Circle,挑战巨大:失去 Hyperliquid 的资金支持,Circle 或将瞬间损失高达 10% 的整体收入,凸显其对利息收益的高度依赖。

社区真正需要决策的问题,不是是否争取这份收益,而是谁值得信任去实现它。

Circle 并未被动应对。在 USDH 方案提上议程前,Circle 已于 7 月底宣布将 USDC 原生支持及 CCTP V2 引入 Hyperliquid。升级将实现 USDC 在多链间高效流转,资本利用率更高,无需“包裹代币”或传统跨链桥接。同时,Circle 还通过 Circle Mint 打通机构级的币/法币通道。立场清晰:USDC 发行方不会轻易放弃 Hyperliquid 的流动性,与竞争对手展开激烈角逐。

竞选方案:各异理念的较量

围绕 USDH,Hyperliquid 社区涌现出多元方案,代表着平台未来不同的战略选择。

Native Markets 团队(Hyperliquid 原生团队)在 USDH 发布后迅速加入竞选,其方案主打 GENIUS Act 合规,专为 Hyperliquid 量身打造。计划包括集成法币通道实现资金自由流转,并与 Hyperliquid Assistance Fund 共享收入。团队成员包括 Uniswap Labs 前总裁 MC Lader 等资深业内人士,不过社区对其竞选的时机与资金实力表达了担忧。该方案强调本地化优势——合规、链上技术、价值回流生态高度统一。核心优势是本土项目的公信力与与 $HYPE 的深度绑定。劣势在于交付周期与资源储备充足与否。

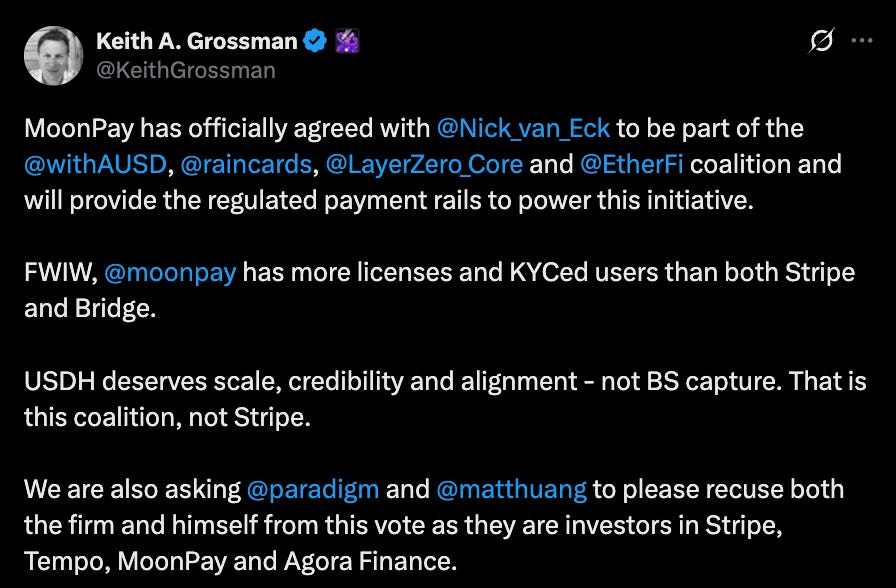

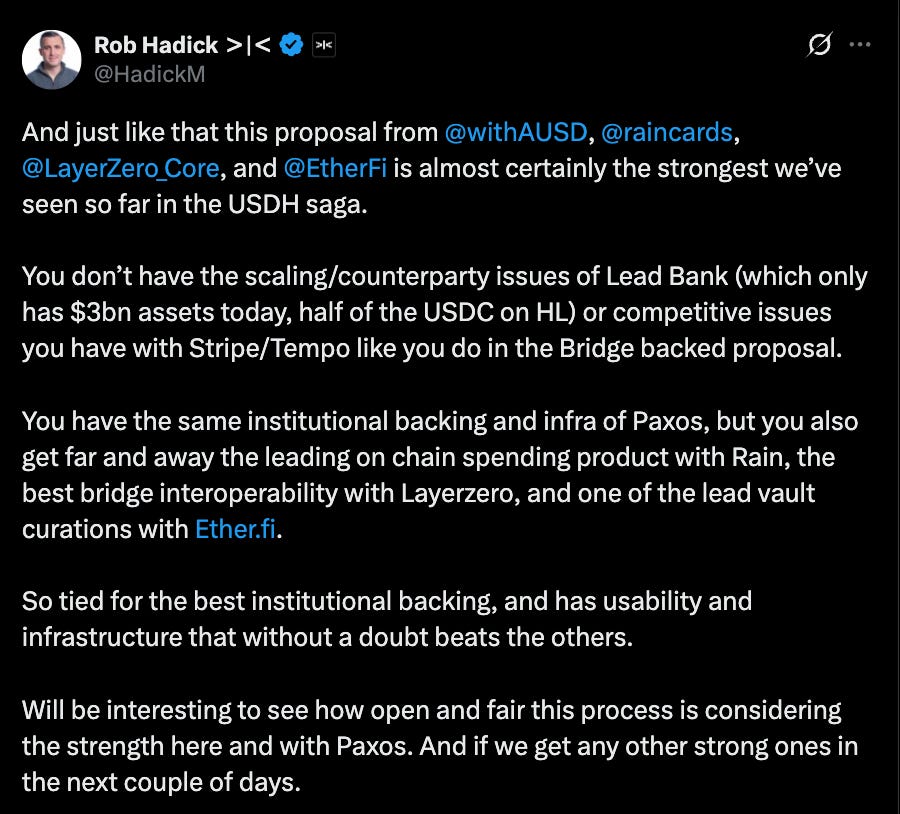

目前最受关注的提案来自稳定币基础设施商 Agora,其联合了多家头部合作伙伴。Agora 携手 MoonPay(覆盖区域及合规用户数量远超 Stripe 的加密入金服务商);

Rain(链上消费及卡服务)以及 LayerZero(顶尖跨链互操作框架)。

该方案刚获 Paradigm 领投 5000 万美元融资,侧重以储备证明强化合规性。储备将由 State Street 托管,VanEck 管理,Chaos Labs 负责储备审计。团队还承诺以 Cross River、Customers Bank 等合作伙伴,提供首日 1000 万美元流动性。Agora 提出机构背书、稳定模式,并承诺每一美元净收入都回流 Hyperliquid 生态。即 USDH 规模越大,HYPE 持有者获得的收益越丰厚。优势在于机构信誉、资本保障与分销能力。劣势则是高度依赖银行、托管方,风险回到链下原点。

Stripe 以 11 亿美元收购 Bridge,提出让 USDH 成为全球稳定币支付网络的基础。Bridge 已助力企业在 100 多国家以低费率、准实时的方式结算 USDC 等稳定币,Stripe 强化了监管合规性,开发者友好的 API 以及银行卡/支付一体化连接。Stripe 也在 Bridge 平台推出自研法币稳定币 USDB,意在规避外部区块链成本打造自身壁垒。优势在于 Stripe 的体量、品牌和渠道能助 USDH 进入主流支付市场。隐忧在于“战略收编”:Stripe 如以自有链(Tempo)和钱包(Privy)实施纵向一体化,可能主导 Hyperliquid 货币生态。

其他方案则划出不同轨迹。Paxos 作为纽约合规信托公司,主打合规优先。其承诺将 USDH 储备 95% 利息直接用于 HYPE 回购,并将在所有其支持网络(包括 PayPal、Venmo、MercadoLibre)上线 HYPE,打造独有机构分销渠道。即使美国监管环境更友好,Paxos 依然以稳定性和合规性为长远合法性基石。但风险是完全依赖法币托管,暴露于美国银行和监管体系的不确定性——这正是 BUSD 曾经的问题。

Frax Finance 则主攻 DeFi 原生路径。方案源自加密社区,着重链上机制、社区治理与收益共享,吸引加密创新者。其设计以 frxUSD 和国债(由 BlackRock 管理)1:1 支持 USDH,可无缝兑换为 USDC、USDT、frxUSD 和法币。Frax 承诺 100% 收益归 Hyperliquid 用户,治理并交由验证者全权掌控。优势是高收益、社区驱动、契合加密精神;劣势为对 frxUSD 与链下国债的依赖,外部风险与采用率均受限。

Konelia 是本次竞选中的小型选手,通过同样链上竞价流程参与。方案强调合规发行、储备管理及针对 Hyperliquid 高性能 Layer 1 生态的专属设计。虽然资质和 L1 定制方案获官方认可,但缺乏公开细节、品牌影响和社区支持,注定难与主流资金实力选手争锋。

最后,xDFi(由 SushiSwap、LayerZero DeFi 老兵组建)建议将 USDH 打造成全链加密抵押稳定币,首日覆盖 23 条 EVM 链。抵押包括 ETH、BTC、USDC、AVAX,通过 xD 基础设施链间原生同步,无需桥接,消除分散。模式收益分配为 69% 归 HYPE 治理,30% 给验证者,1% 用于协议维护,完全社区所有,无需银行托管。优势在于抗审查、纯加密范式,助力 Hyperliquid 成为流动性枢纽;劣势是稳定性受加密抵押波动影响,无监管背书,主流采用有限。

Curve 提供另一种方案,定位为合作伙伴。基于其 crvUSD LLAMMA 模型,建议采用“双稳定币”体系:合规版 USDH(由 Paxos 或 Agora 发行)、去中心化版 dUSDH(以 HYPE 和 HLP 抵押,通过 Curve 的 CDP 机制,由 Hyperliquid 治理)。此设计可实现循环、杠杆、收益增强,为 HYPE、HLP 增值。Curve 强调 crvUSD 在高波动环境下的稳定性,并提供灵活授权,其 CDP 方案在 1 亿美元规模下年创收达 250–1000 万美元。优势在于监管与 DeFi 双重保障,劣势是品牌和流动性因双币分流,同时以 Hyperliquid 自有资产做抵押存在自反性风险。

去中心化治理授权

最终投票权归 Hyperliquid 验证者所有,链上公开决策。为确保公平和社区主导,Hyperliquid 基金会已宣布将弃权,不参与表决。

基金会声明将顺应多数投票,主动放弃主导权,彻底消除中心化疑虑,彰显决策归属全体生态利益相关者。

9 月 14 日不仅是投票日,更是 DeFi 治理机制走向成熟的实战检验——由社区投票决定数十亿美元合约分配,远超以往象征性的手续费分流讨论。

免责声明:

- 本文转载自[Tristero Research],版权所有归原作者[@tristero“>Tristero Research]。如对转载有异议,请联系 Gate Learn 团队,平台将及时处理。

- 免责声明:本文观点仅代表作者个人立场,不构成任何投资建议。

- 多语言译稿由 Gate Learn 团队完成,除注明外,禁止复制、分发或全部/部分剽窃。

相关文章

全球加密正当时:一览加密监管世界地图

不可不知的比特币减半及其重要性

如何选择比特币钱包?