Tích hợp theo chiều dọc nhằm tối ưu hóa thu lợi suất

Hàng tỷ đô la đang được tranh giành, nhưng phần thưởng chỉ xấp xỉ bốn xu – tương ứng với lợi suất trung bình mà mỗi đô la đầu tư vào trái phiếu Kho bạc Mỹ mang lại hàng năm.

Suốt gần một thập kỷ qua, các giao thức Tài chính Phi tập trung (DeFi) luôn dựa vào USDT và USDC làm nền tảng cho sản phẩm của mình, để Tether và Circle hưởng trọn lợi suất từ quỹ dự trữ. Hai công ty này đã thu về lợi nhuận hàng tỷ đô la từ nguồn lợi suất đơn giản nhất giới tài chính. Giờ đây, các giao thức DeFi muốn kiểm soát dòng chảy doanh thu này cho chính họ.

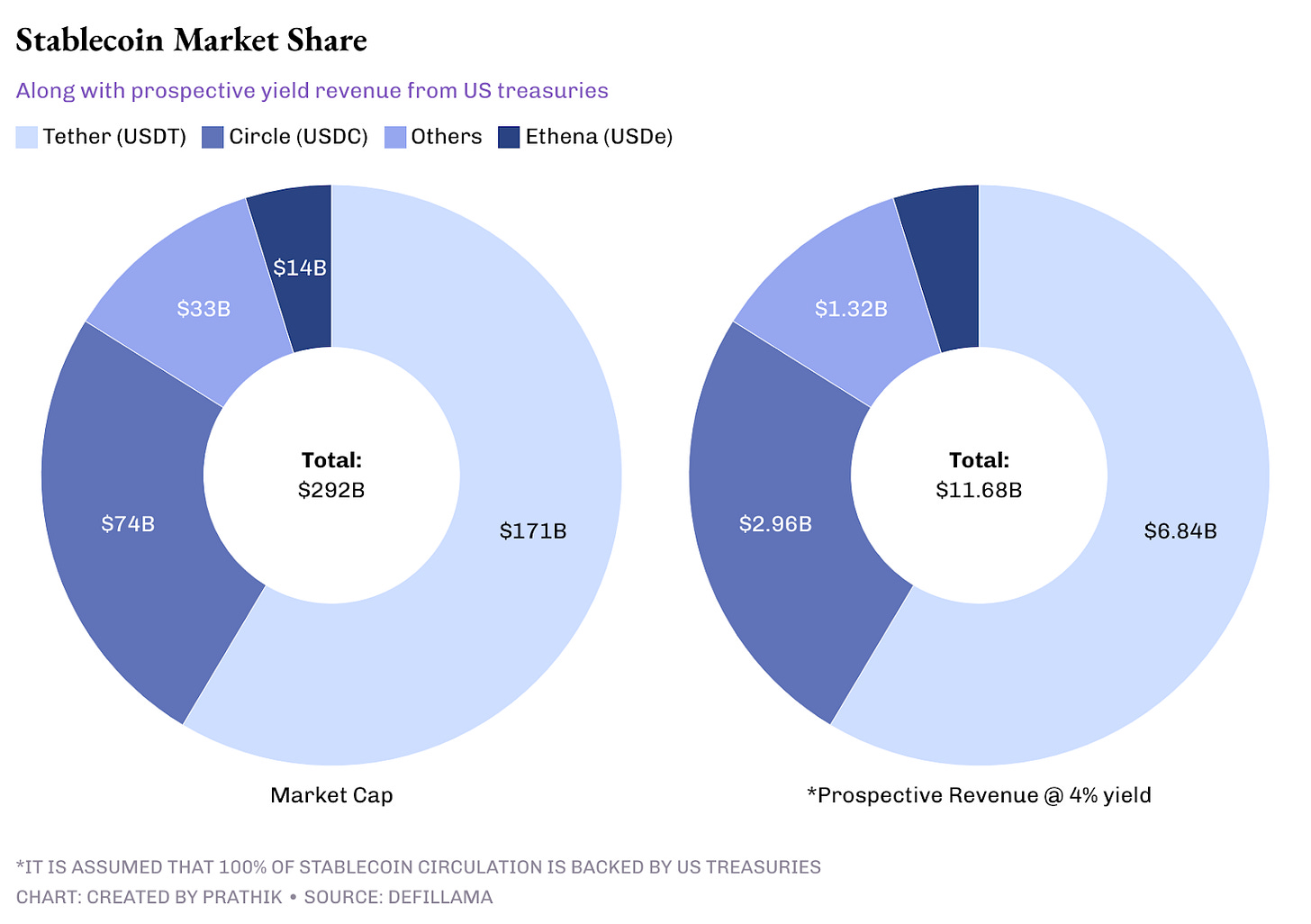

Tether – tên tuổi dẫn đầu stablecoin – hiện nắm giữ hơn 100 tỷ đô la dự trữ, tạo ra hơn 4 tỷ đô la thu nhập lãi suất, vượt xa tổng lợi nhuận Starbucks đạt được là 3.761 tỷ đô la từ thị trường cà phê toàn cầu năm tài chính vừa qua. Nhà phát hành USDT chỉ cần gửi quỹ dự trữ vào trái phiếu Kho bạc Mỹ là đã đạt được con số này. Circle cũng áp dụng chiến lược đó khi lên sàn năm ngoái, nhấn mạnh dòng tiền trôi nổi là động lực doanh thu cốt lõi.

Hiện tại, hơn 290 tỷ đô la stablecoin đang lưu hành, tạo ra khoảng 12 tỷ đô la doanh thu mỗi năm. Đây là nguồn lợi nhuận mà không giao thức nào muốn bỏ lỡ. Cuộc chiến mới đã nổi lên trong DeFi, khi các giao thức không còn muốn để nhà phát hành nắm lợi suất. Họ đã quyết tâm kiểm soát cả sản phẩm và hạ tầng vận hành của mình.

Metamorphosis 2025: Nơi Web3 Giao Thoa AI.

Ngày 27–28 tháng 09 năm 2024, khách sạn Le Meridien, Gurgaon sẽ tổ chức Gala Web3 × AI lớn nhất Ấn Độ. Đây là nơi hội tụ các nhà phát triển, quản lý, nhà đầu tư và người đổi mới, cùng định hình làn sóng công nghệ mới.

Lý do sự kiện này đặc biệt:

- Hơn 1.000 khách mời tham dự, 75% là lãnh đạo cấp cao

- Hơn 50 diễn giả và 25 phiên thảo luận về crypto, AI và ứng dụng doanh nghiệp

- Tiếp cận trực tiếp các nhà lãnh đạo Web3 và AI, biến sự kiện thành sàn kết nối và giao dịch thực thụ

- Cơ hội lớn nhất năm để kết nối, học hỏi và hợp tác trong hệ sinh thái công nghệ Ấn Độ

Metamorphosis không chỉ là hội nghị – đây là sự kiện học hỏi và kết nối lớn nhất trong lĩnh vực, quy tụ tinh hoa ngành để trao đổi tri thức và tạo cơ hội hợp tác.

📍 Ngày 27–28 tháng 09 năm 2024 | Le Meridien, Gurgaon

🎟 Đặc biệt cho độc giả TTD: Giảm 50% giá vé với mã “TTD50”

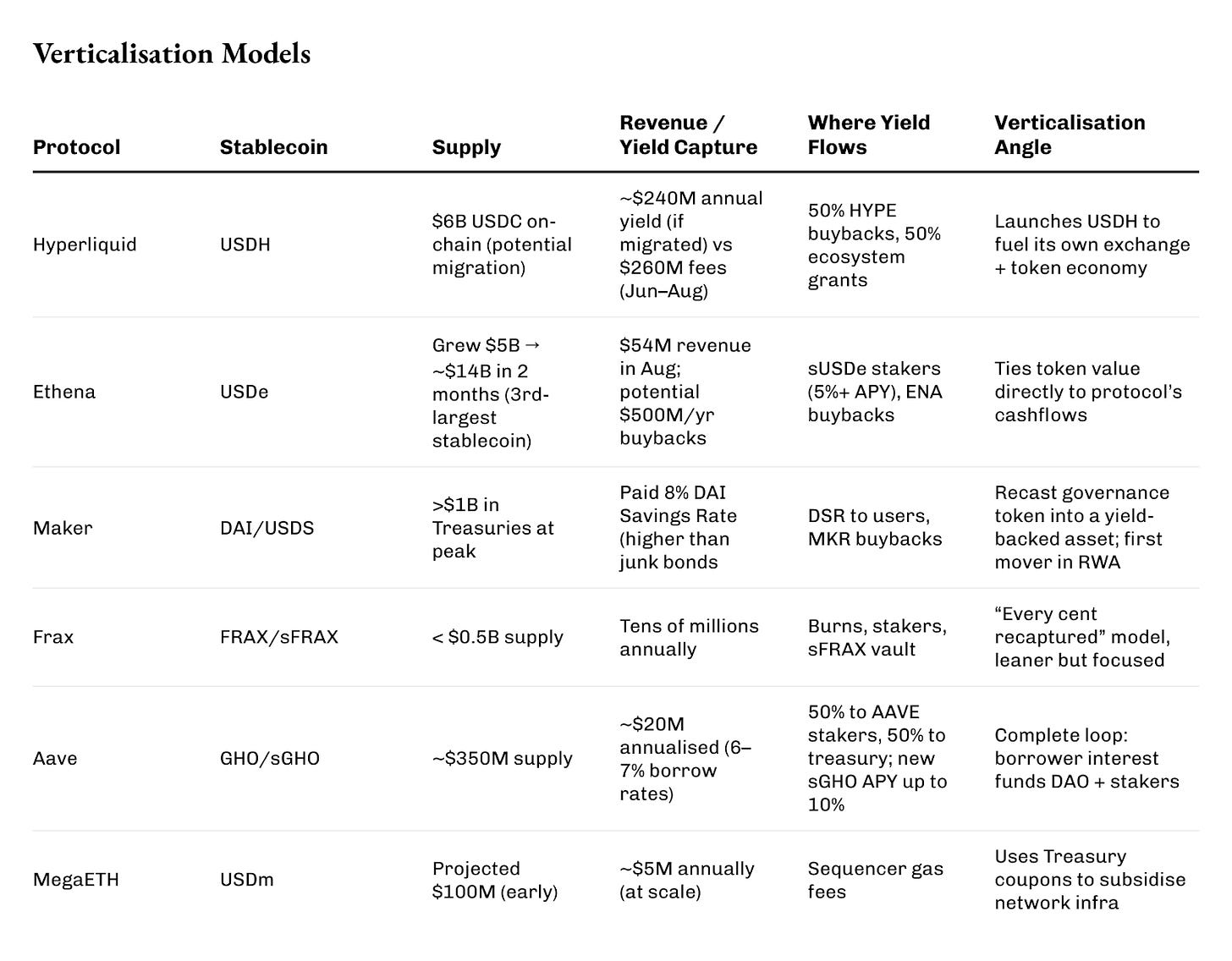

Khi Hyperliquid mở đấu giá stablecoin gốc USDH đầu tháng này, điều kiện tiên quyết là bên thắng phải hoàn trả toàn bộ lợi suất. Native Markets, Paxos, Frax, Agora và Ethena đều tranh tài. Đơn vị thắng, Native Markets, cam kết 100% thu nhập từ Kho bạc USDH sẽ quay lại chuỗi: một nửa dùng để mua lại token HYPE, phần còn lại cấp quỹ cho hệ sinh thái.

Tham khảo: Minting Control 🏦

Hiện tại, 6 tỷ đô la USDC đã đổ vào các giao thức của Hyperliquid layer-1, tiềm năng tạo ra 240 triệu đô la doanh thu. Doanh thu này vốn thuộc về Circle, nay có thể chuyển sang đốt token và thưởng cho nhà phát triển. Để so sánh, ba tháng 06, 07 và 08, Hyperliquid thu về 260 triệu đô la doanh thu thuần từ phí giao dịch.

Ethena còn “bùng nổ” hơn.

Chỉ sau hai tháng, stablecoin tổng hợp USDe đã tăng từ 5 tỷ lên gần 14 tỷ đô la cung ứng, vượt Maker’s DAI và trở thành stablecoin neo đô la lớn thứ ba sau USDT và USDC.

Tháng 08, Ethena ghi nhận doanh thu 54 triệu đô la, cao nhất năm 2025 đến nay. Khi chức năng chuyển đổi phí được kích hoạt, có thể tới nửa tỷ đô la mỗi năm sẽ dùng mua lại ENA, buộc giá trị token gắn liền dòng tiền hệ thống.

Mô hình Ethena kết hợp mua crypto giao ngay, bán hợp đồng vĩnh viễn và phân phối lợi suất Kho bạc, lợi suất staking. Nhờ vậy, người stake sUSDe thường đạt mức lãi suất trên 5% APY hầu hết các tháng.

Tham khảo: The Ethena Speed Run 🏎️💨

Maker – kỳ cựu – là một trong các đơn vị đầu tiên khai thác trái phiếu Mỹ cho dự trữ stablecoin.

Đã từng có lúc Maker nắm giữ hơn 1 tỷ đô la trái phiếu ngắn hạn, cung cấp lãi suất DAI Savings Rate lên đến 8%, cao hơn trái phiếu “rác” Mỹ trung bình. Lượng dư này chuyển vào quỹ dự phòng, dùng mua lại và đốt hàng chục triệu MKR. Người nắm MKR từ quyền quản trị đã chuyển thành quyền nhận thu nhập thực tế.

Frax vận hành quy mô nhỏ hơn, nhưng định hướng tập trung.

Dưới nửa tỷ đô la cung ứng – chỉ bằng phần nhỏ so với 110 tỷ đô la của Tether – nhưng vẫn tạo doanh thu mạnh mẽ. Sam Kazemian – nhà sáng lập – thiết kế FRAX để mọi đô la lợi suất dự trữ đều tái đầu tư vào hệ thống: một phần đốt, một phần chia sẻ với người stake, phần còn lại dự trữ cho sFRAX – vault theo lãi suất Fed. Quy mô khiêm tốn nhưng hệ thống này vẫn mang về hàng chục triệu đô la mỗi năm.

Stablecoin GHO của Aave thiết kế để tích hợp chiều dọc.

Ra mắt năm 2023, hiện có 350 triệu đô la cung. Điểm đặc biệt: người vay trả lãi trực tiếp cho DAO thay vì các bên ngoài. Với lãi suất 6-7%, doanh thu ước tính khoảng 20 triệu đô la/năm, chia đôi cho người stake AAVE, phần dư đưa vào kho DAO. Module sGHO mới sẽ tăng hấp dẫn khi cung cấp tối đa 10% APY cho người gửi, trợ cấp từ quỹ dự trữ. DAO sẵn sàng chi ngân sách để stablecoin vận hành như tài khoản tiết kiệm.

Một số mạng lưới còn lấy lợi suất stablecoin làm hạ tầng vận hành.

USDm của MegaETH được bảo chứng bằng trái phiếu Mỹ token hóa, nhưng thay vì trả lãi cho người nắm giữ, nguồn thu được dùng trả phí sequencer của rollup. Nếu mở rộng, có thể chi hàng triệu đô la mỗi năm cho phí gas, biến trái phiếu Kho bạc thành tiện ích cộng đồng.

Điểm chung của các xu hướng này là tích hợp chiều dọc.

Giao thức không còn muốn phụ thuộc vào hệ thống tiền của bên phát hành. Họ tự phát hành stablecoin, kiểm soát nguồn lãi suất từng thuộc về nhà phát hành, rồi quay về mua lại, xây dựng quỹ, thưởng cho người dùng hoặc tài trợ hạ tầng vận hành blockchain.

Lợi suất trái phiếu Kho bạc Mỹ tuy đơn điệu, nhưng trong DeFi lại là “cú hích” giúp xây dựng hệ sinh thái tự duy trì.

Khi so sánh các mô hình này, bạn sẽ thấy từng giao thức áp dụng kiểu “van” riêng để kết nối cùng một dòng lợi suất 4%. Mua lại, DAO, sequencer, người dùng – tất cả đều được hưởng lợi.

Lợi suất là dòng tiền thụ động khiến mọi người dễ liều lĩnh. Mỗi mô hình đều tồn tại điểm nghẽn.

Giá trị neo của Ethena phụ thuộc vào lãi suất hợp đồng vĩnh viễn. Maker từng bị vỡ nợ và phải bù lỗ. Frax thu hẹp phát hành sau khi Terra sụp đổ để tránh rủi ro. Họ đều dựa vào trái phiếu do bên lưu ký tập trung như BlackRock nắm giữ. Đó là wrapper phi tập trung cho tài sản rất tập trung – tiềm ẩn nguy cơ đổ vỡ.

Quy định mới cũng đặt ra thách thức.

GENIUS Act của Mỹ cấm hoàn toàn stablecoin sinh lãi. MiCA của châu Âu áp đặt giới hạn và yêu cầu cấp phép. DeFi tìm cách “lách” bằng cách gọi lợi suất là “mua lại” hoặc “trợ cấp sequencer”, thực chất kinh tế không đổi. Nếu cơ quan quản lý muốn can thiệp, họ hoàn toàn có thể.

Dù vậy, cách tiếp cận này giúp xây dựng mô hình kinh doanh bền vững – điều crypto luôn lúng túng. Với đa dạng mô hình hoạt động, DeFi đang mở ra tiềm năng mới. Cuộc chiến tranh giành nguồn lợi suất “nhàm chán” nhất thị trường nay mang ý nghĩa lớn. Hyperliquid dùng làm đốt token, Ethena đưa vào tài khoản tiết kiệm và mua lại, Maker xây quỹ dự phòng như ngân hàng trung ương, MegaETH tài trợ chi phí rollup.

Tôi muốn biết liệu xu hướng này sẽ “nuốt chửng” các ông lớn, hút thanh khoản khỏi USDC và USDT. Nếu không, nó sẽ mở rộng thị phần, tạo lớp stablecoin sinh lãi song song với các stablecoin truyền thống không sinh lãi.

Chưa ai biết trước. Nhưng cuộc chiến đã bắt đầu, chiến trường trải rộng: dòng lãi suất chảy ra từ trái phiếu Mỹ, được các giao thức chuyển vào token, DAO và blockchain.

Bốn xu từng thuộc về nhà phát hành giờ đang tiếp sức cho làn sóng DeFi mới.

Kết thúc bài phân tích chuyên sâu hôm nay.

Hẹn gặp lại, hãy tiếp tục khám phá,

Tuyên bố miễn trừ trách nhiệm:

- Bài viết được đăng lại từ [TOKEN DISPATCH]. Mọi bản quyền thuộc về tác giả gốc [Prathik Desai]. Nếu có ý kiến phản hồi về việc đăng lại, vui lòng liên hệ đội ngũ Gate Learn để được xử lý kịp thời.

- Tuyên bố miễn trừ trách nhiệm: Mọi quan điểm của tác giả trong bài viết không phải là lời khuyên đầu tư.

- Bản dịch sang các ngôn ngữ khác do đội ngũ Gate Learn thực hiện. Trừ khi có ghi chú riêng, nghiêm cấm sao chép, phân phối hoặc đạo văn nội dung dịch thuật.

Bài viết liên quan

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

Thanh khoản Farming là gì?

Axie Infinity là gì?

MakerDAO: DAPP "điên rồ nhất" của Ethereum