Gate Research:トークン化株式:パスの競争

サマリー

- トークン化株式の時価総額は5億ドルを突破し、年初来で50倍超の成長を遂げましたが、世界株式市場の約0.0004%、世界ETF市場の約0.003%と普及率は依然として極めて低く、今後の成長余地は非常に大きい状況です。

- コアバリューは、7×24時間取引、グローバルアクセス、DeFiコンポーザビリティ、T+0決済、レギュラトリーアービトラージという5つの観点から、従来の株式取引を根本的に刷新する点にあります。

- 各ソリューションは明確な差別化が進んでおり、xStocksは株式トークンのセカンダリ市場取引、Ondoは一次発行、StableStockは1:1担保と実株償還、RobinhoodはCFDベースのエクスポージャーに特化。Dinariのようなマルチチェーン型やSuperstateのようなライセンス発行者も加わり、エコシステムの多様性が際立っています。

- 現状の成長を制約する主な要因は、流動性不足によるスプレッド拡大、プロダクト設計と実需のミスマッチ、規制対応のための機能制限の3点です。

- 今後は、ETFや未上場株、パーペチュアル契約などの資産多様化、地域市場の発展と規制進化、伝統金融大手や機関投資家の本格参入が見込まれます。

I. はじめに

1.1 資産トークン化の概要

資産トークン化とは、現実世界の資産(RWA)をオンチェーンのトークンとして表現するプロセスです。ブロックチェーンの不変性、スマートコントラクトのプログラム性、分散型台帳の透明性といった特性を活用し、トークン化はリスクの低い債券型資産から高流動性・高複雑性の株式型資産へと進化してきました。

- 起源

厳密には、BTCやETHが最初期の「トークン化資産」であり、計算能力や分散型合意の価値をトークン化したものです。その後、USDTやUSDCといったステーブルコインの登場が、法定通貨価値のオンチェーン表現を実現し、後のRWAトークン化を支える会計単位・交換媒体として重要な節目となりました。

- 債券から多様なRWAへ

初期のトークン化実験は、伝統的銀行によるオンチェーン債券発行が中心でした。例えば2019年にSantanderは2,000万ドルの1年債をEthereum上で発行し、Société Généraleも1億ユーロの債券を同ネットワークで発行。これらは透明性や決済効率向上が主目的で、セカンダリ市場の流動性課題には本質的に対応していませんでした。

一方、2020年のDeFi Summer以降はCentrifuge、Maple、Goldfinchなどが登場し、不動産やプライベートクレジット、企業ローンなど非標準資産のトークン化を推進。オンチェーン信用市場の初期検証となりました。

- トークン化国債

I: トークン化国債の規模

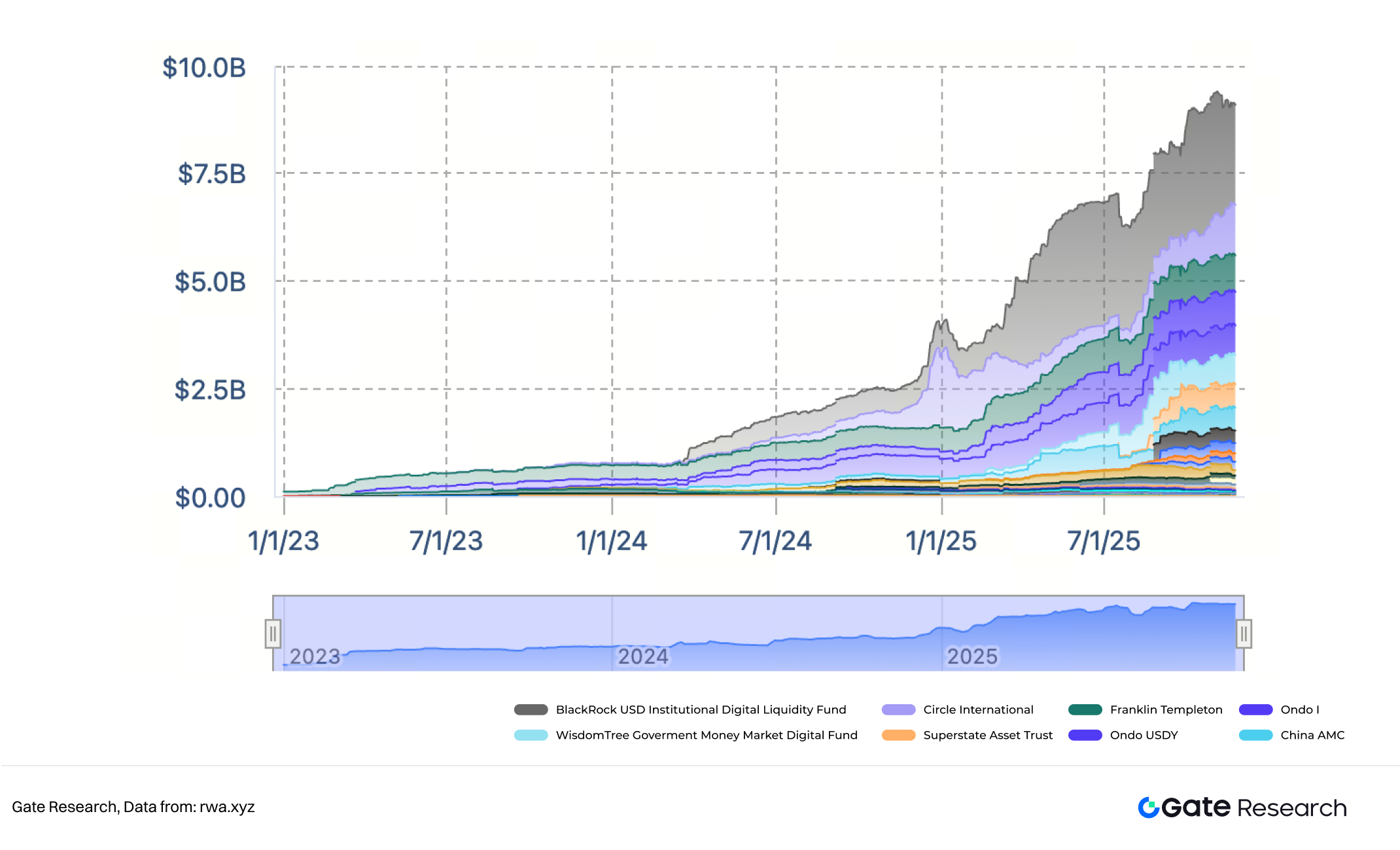

2023年~2025年の世界的な金利上昇とDeFi利回り低下を背景に、トークン化米国債(T-Bills)はオンチェーン資本の新たな避難先となりました。BlackRock、Circle、Franklin Templeton、Ondo FinanceなどがSPVやファンド構造を通じ、短期国債利回りをトークン化(例:BlackRockのBUIDL、OndoのOUSG)しています。

この段階は、低リスク資産・明確な規制準拠・TradFi大手やステーブルコイン発行者の主導・DeFiとの深い統合が特徴です。オンチェーン資本がリアル資産へ大規模流入し、トークン化国債のTVLは100億ドルに迫り、インフラや信頼メカニズムの成熟を促しました。

- トークン化株式

トークン化株式は、配当や値上がり益だけでなく、議決権、株主名簿管理、配当課税、証券の保管、越境規制など多面的な複雑性を伴う資産トークン化の最前線です。T-Billトークン化の実績を経て、現在は世界最大の資産クラスである株式が市場の注目を集めています。

1.2 トークン化株式トラックの現状

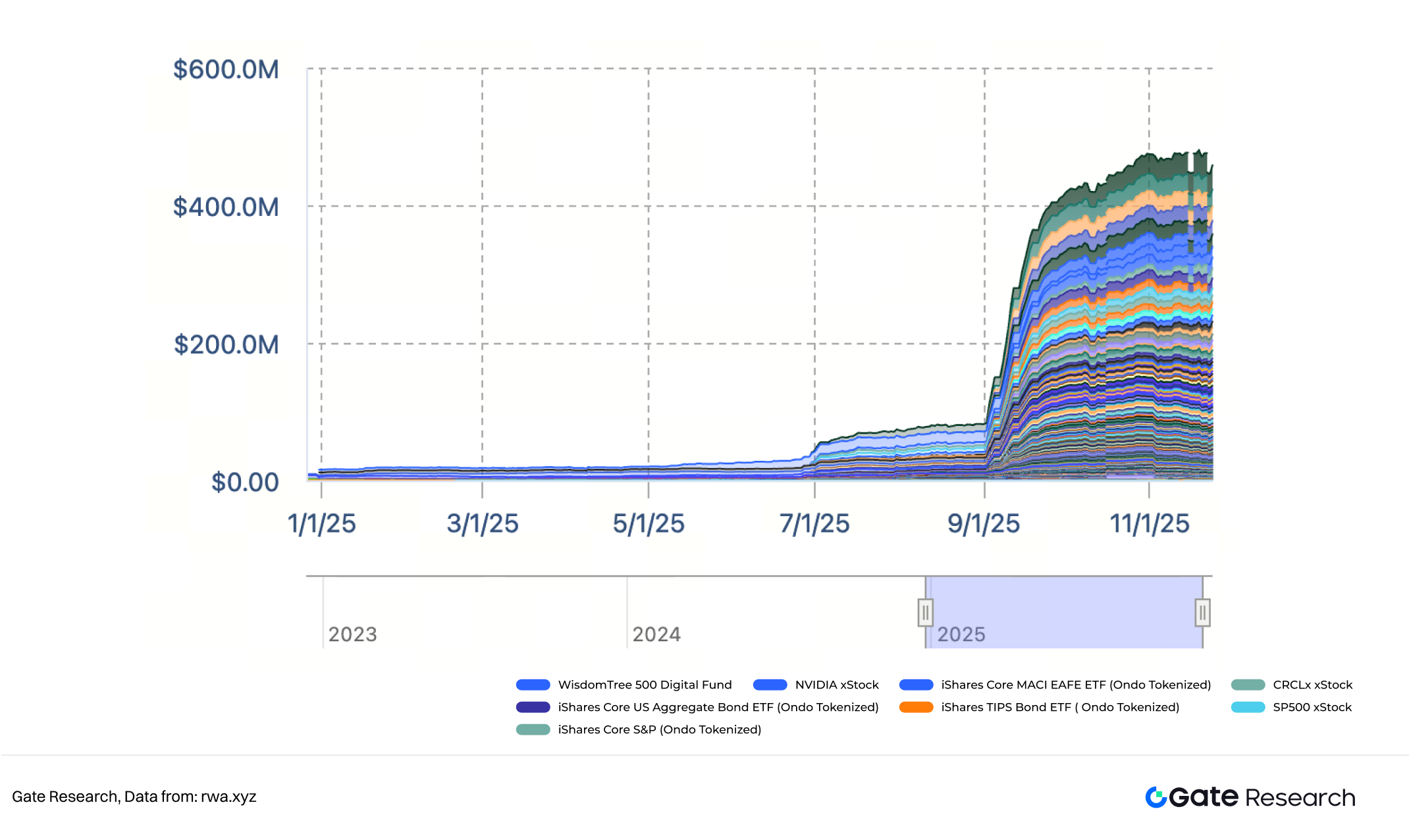

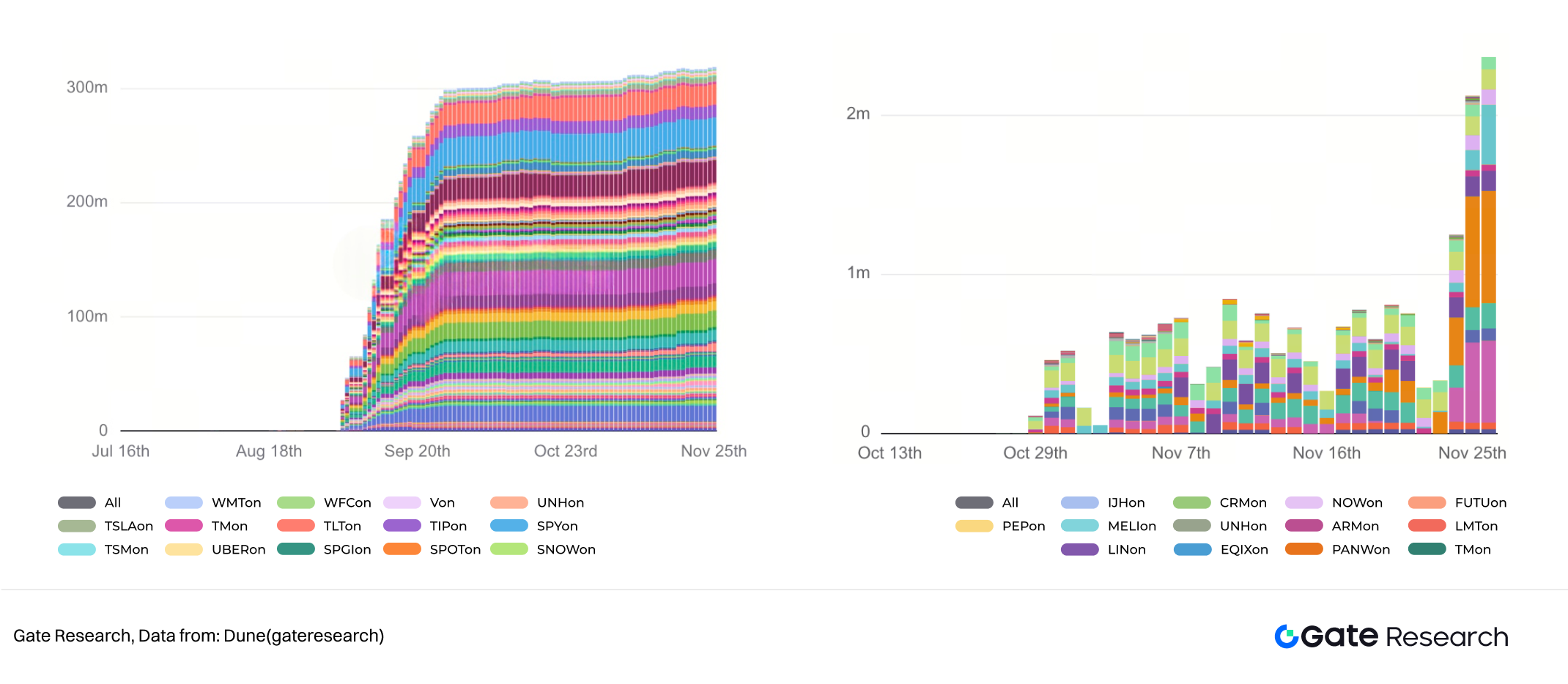

II. トークン化株式市場規模

rwa.xyzによると、2025年11月25日時点でトークン化株式(ETF含む)の時価総額は5億ドルを突破。伝統金融市場と比べるとごく小規模ですが、成長率は驚異的で、2025年初の1,000万ドル未満から数億ドルへと50倍超の急増、日次取引高も100万ドル未満から4,000万~6,000万ドルへ拡大。主な要因はKrakenのxStocks(6月開始)とOndo Global Markets(9月開始)のローンチです。

公開データでは、2025年10月の世界株式市場(NYSE、Nasdaq、東証など)の時価総額は147.6兆ドル、世界ETF運用資産は19.25兆ドル。トークン化株式は世界株式市場の約0.0004%、ETF市場の約0.003%にとどまりますが、このギャップは巨大な成長余地を示しています。普及率1%でも数千億~数兆ドル規模への成長が可能で、現状から数千倍のポテンシャルがあります。

まとめると、トークン化株式トラックは2025年に「0→1」の突破を果たし、今や「1→N」の爆発的スケールアップの入口に立っています。

1.3 トークン化株式のバリュープロポジション

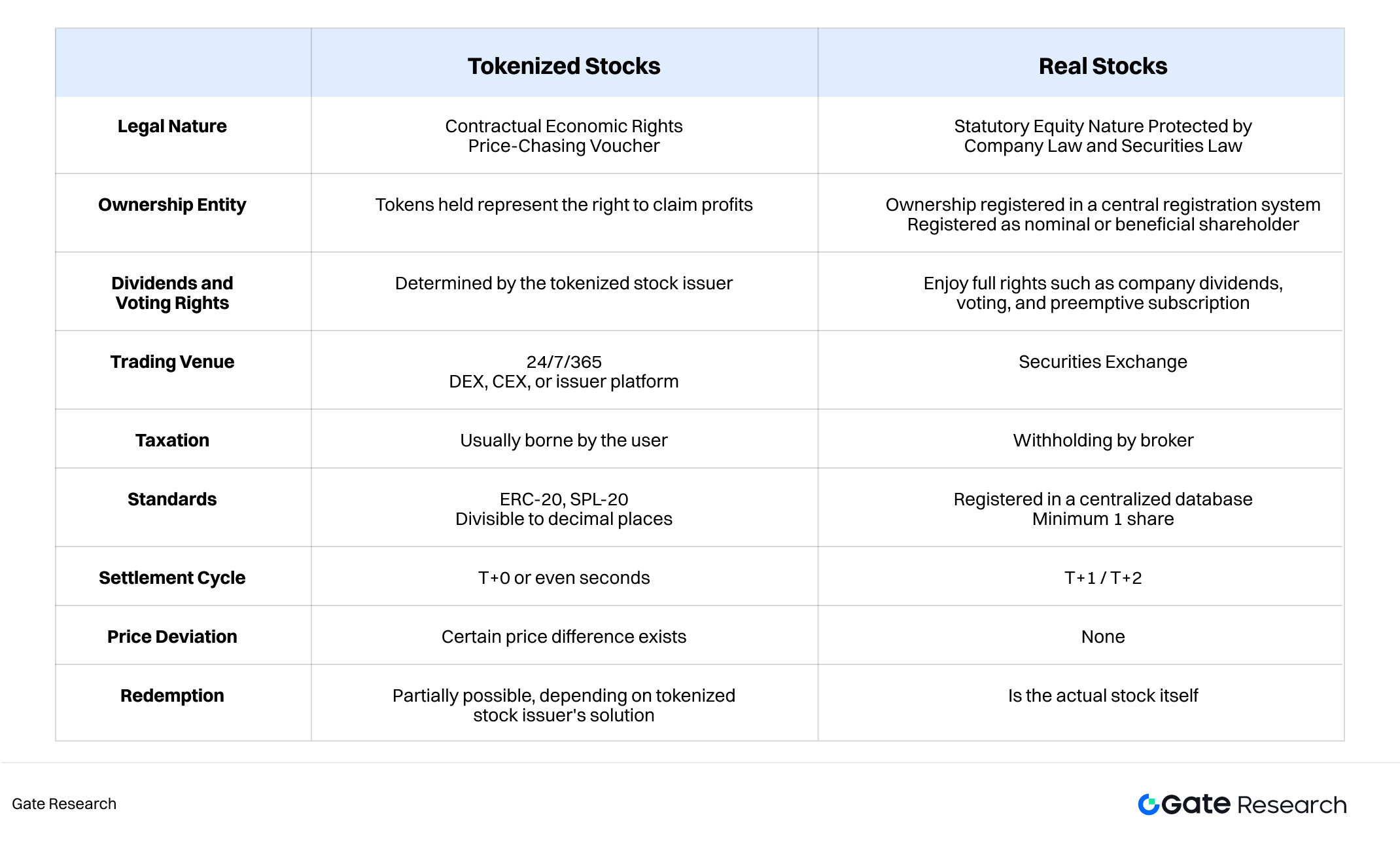

トークン化株式は単なる「株式のオンチェーン化」ではなく、従来の証券インフラ・取引時間・所有権定義を根本から再構築するものです。取引時間や地理的制約、カストディ、決済、規制など従来閉鎖的だった株式の属性を、オープンかつプログラム可能なオンチェーンロジックに転換し、前例のないコンポーザビリティとグローバル効率を実現します。従来株式と比較して、トークン化株式は以下5つのコア領域で飛躍的な進化をもたらします:

- 7×24オールウェザー取引

従来の株式市場は取引所の営業時間に限定されますが、トークン化株式はブロックチェーン上で24時間365日取引が可能。投資家は時間外ニュースにも即時対応でき、取引量拡大に伴い、時間外の価格発見が伝統市場にも波及し、新たなグローバル価格基準となる可能性もあります。

- グローバルアクセス:地理的・参入障壁の打破

従来の証券取引はローカルなカストディや口座開設など厳格な要件が必要ですが、トークン化株式は自己管理型ウォレットやステーブルコイン経由で国境を越えてアクセス可能。世界中のユーザーが米・欧・アジア株式やETFにアクセスでき、特に新興国投資家の参入障壁を大きく下げます。

- DeFiコンポーザビリティと相互運用性

標準トークン(主にERC-20等)として発行されるため、DeFiのネイティブビルディングブロックとなります。レンディング担保やオンチェーンインデックス、レバレッジ型デリバティブやストラクチャード商品の原資産など、多様なStockFiエコシステムが形成可能です。

- T+0即時決済

従来株式はT+1決済でカウンターパーティリスクや資本非効率が生じますが、トークン化株式はスマートコントラクトでT+0即時決済が可能。手動照合や仲介不要で資産と資金が瞬時に交換されます。

- 経済的エクスポージャーデザインによるレギュラトリーアービトラージ

主流のトークン化株式は「経済的権利分離」モデルを採用。オンチェーントークンは価格変動や配当など経済的エクスポージャーのみを付与し、実株の法的所有権は規制準拠のSPVやカストディアンが保有。これにより、多くの法域で証券法上の課題を回避しつつ、ユーザーにはほぼ同等の経済的成果を提供します。

以上の5つの観点から、株式は硬直的・閉鎖的な金融商品から、完全にプログラム可能・グローバル流動性・即時決済可能な金融プリミティブへと進化し、伝統的資本市場と分散型金融の融合基盤となります。

1.4 トークン化株式と実株の構造的違い

III. 図解比較:トークン化株式 vs. 実株

II. 主流ソリューションの概要

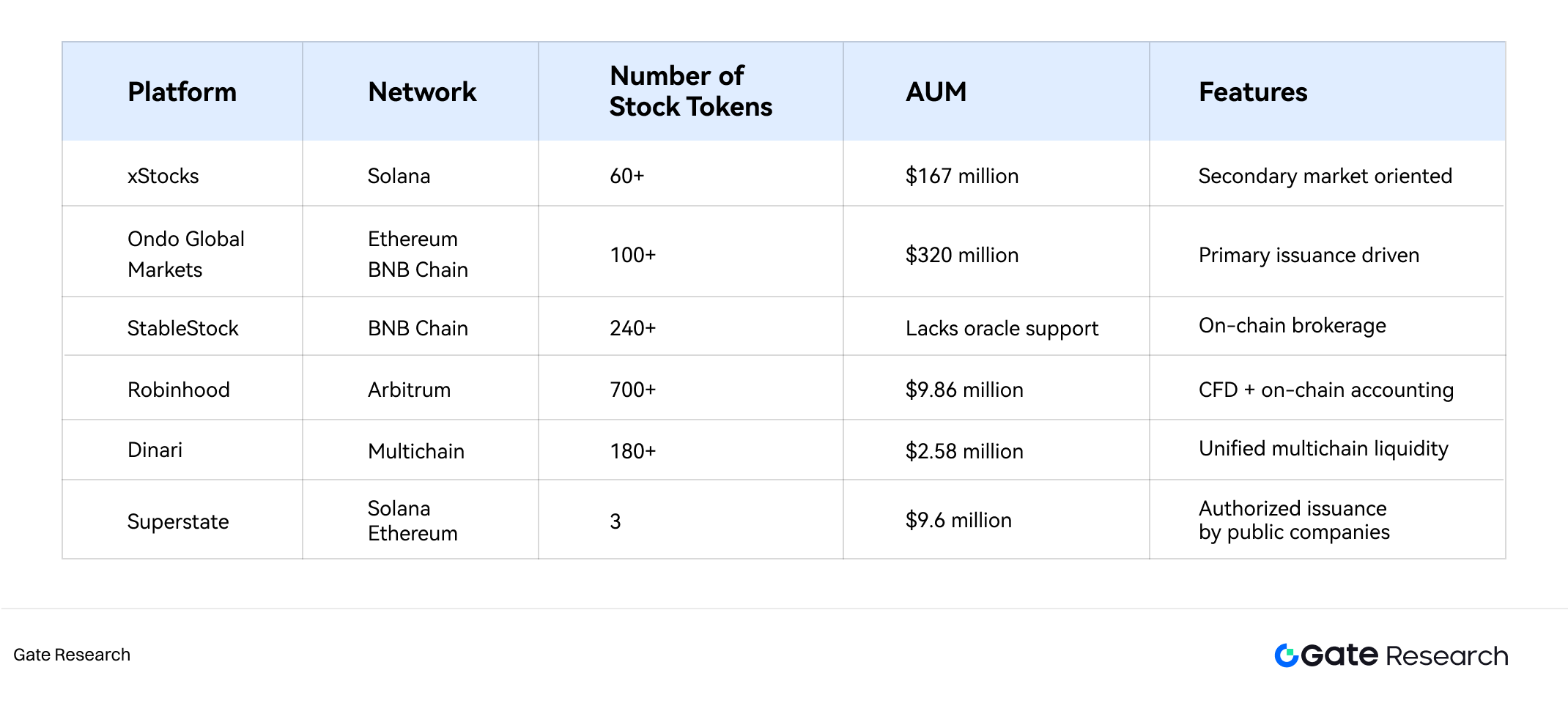

トークン化株式市場には、同じく伝統株式のオンチェーン化とグローバルアクセスの向上を目指しつつも、技術アーキテクチャや法的枠組み、事業優先度が大きく異なる多様なプラットフォームが存在し、明確なセグメントと多軌道エコシステムが形成されています。

全体として、流動性・セカンダリ市場重視のxStocks、一次発行・1:1担保トークンのOndo Global Markets、オンチェーントレードと実株償還を組み合わせたStableStock、CFDメカニクスを活用したRobinhoodの4モデルが代表的です。

2.1 xStocks:セカンダリ市場指向

xStocksは現時点で最も代表的なセカンダリ市場指向のトークン化株式プラットフォームで、Solana上で伝統株式の価格挙動をトークン化し、DEXや一部CEXでの取引を実現。2層市場構造を採用しています:

- 株式トークンの一次発行市場

コンプライアンスを満たすプロ投資家・機関投資家のみがアクセス可能で、実株をオフチェーンで保有し、トークンの発行・償還を担います。リテール投資家は実株に直接アクセスできません。

- セカンダリ取引市場

全ユーザーがDEXや一部CEXで株式トークンを直接取引可能。トークン価格は、発行・償還権を持つ機関によるアービトラージで実株価格に連動します。

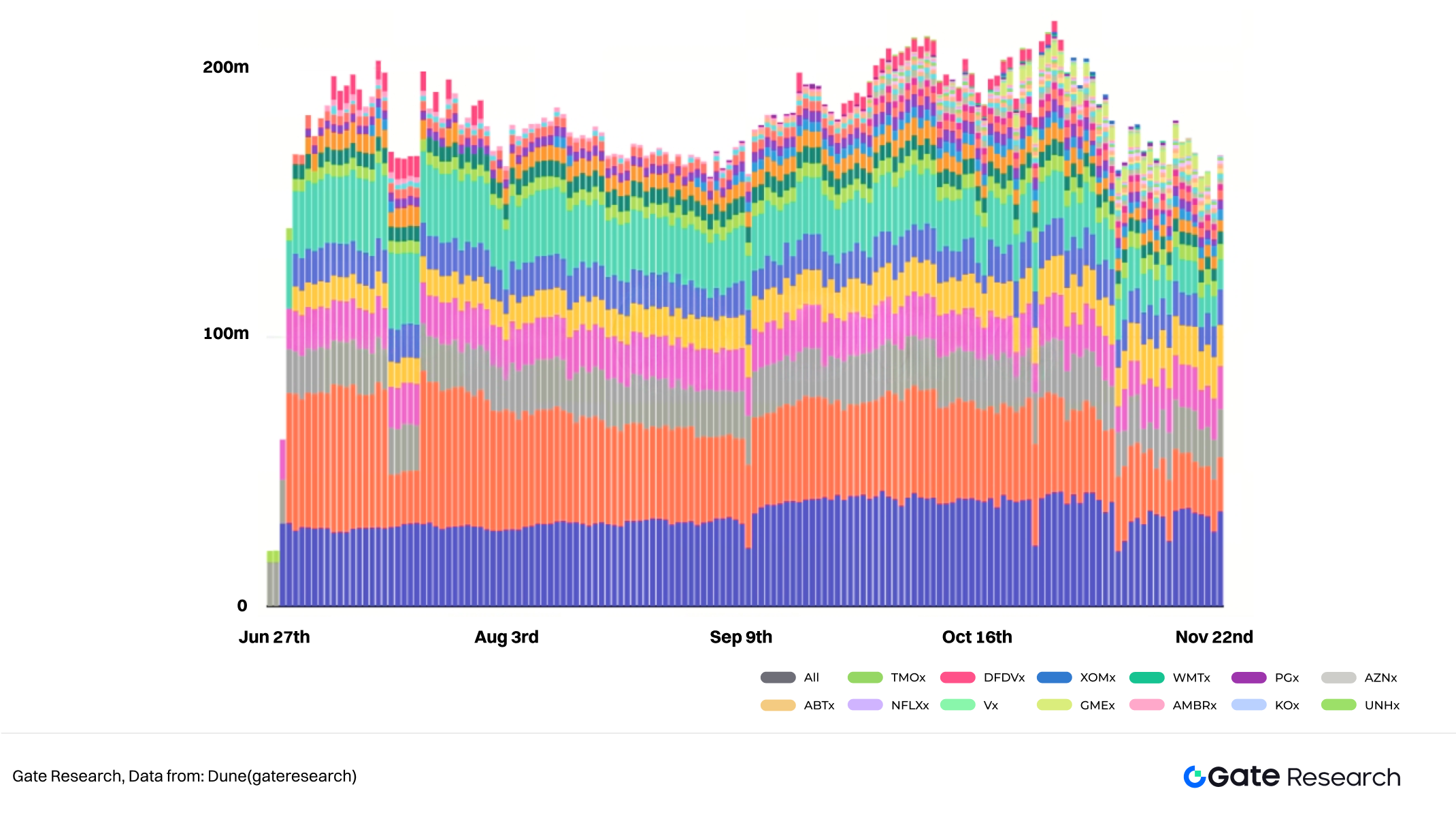

IV. xStocksオンチェーントークン化株式規模

この設計はETFの一次発行+二次流通ロジックを参考にしていますが、オンチェーン環境では摩擦コストが高く、一次発行者となるプロ投資家・機関投資家は少数で発行インセンティブも乏しいため、新規トークン供給やマーケットメイクが継続しづらい状況です。そのため、オンチェーン株式トークン供給は停滞し、リテールユーザーは自由に取引できても購入可能なトークンが不足し、市場の深さや安定性も低い。大口注文時には価格が実株から乖離しやすく、極端な場合は長期にわたり大きく乖離することもあります。流動性・価格安定性の不足により、現状ではxStocksのトークン化株式はDeFiプロトコルでの活用が難しい状況です。

2.2 Ondo Global Markets:一次発行駆動型

Ondo Global Marketsは、Ondo FinanceがEthereum上で立ち上げた株式・ETFトークン発行プラットフォーム(後にBNB Chainにも展開)です。xStocksのセカンダリ市場流動性モデルとは対照的に、一次発行駆動と完全透明なカストディ構造を採用。ユーザーが株式トークンを購入すると、オフチェーンで実株を即時購入・保管し、オンチェーンで等量のトークンを発行(または償却)する1:1資産マッピングを実現しています。米国債トークン化で培ったノウハウを株式領域に適用し、最も本格的な資産担保型トークン化株式プラットフォームといえます。

Ondo Global Marketsの特徴は「購入で発行・売却で償却」の一次発行メカニズム:

- 一次発行:購入時に発行、売却時に償却

OndoでKYCを通過したユーザー・機関は株式を直接購入可能ですが、実際には主に機関投資家など一部の参加者のみが公式インターフェース経由で直接購入。ユーザーがUSDCで購入すると、Ondoは伝統市場で実株を購入し、同時に等量の株式トークンをオンチェーンで発行。売却時は、Ondoが実株を売却・トークン償却し、USDCで返還します。

このため、Ondoのトークン化株式の流動性は暗号資産のセカンダリ市場に依存せず、伝統市場でOndo自身が最終的な買い手・売り手となることで全て提供されます。

- 価格決定メカニズムとカストディ構造

トークン価格はOndo内部のクォートエンジンがリアルタイム実株価格+スプレッドで決定し、実株は規制準拠の第三者カストディアンが保管します。

- アグリゲーター配信と代理売買ロジック

一次発行モデルはDEX上の流動性プールを必要とせず、CowSwapや1inchなどアグリゲーターやウォレットAPI経由でトークン配信が可能。アグリゲーター経由の全取引もOndoのバックエンドにルーティングされ、同じ一次市場での代理購入・発行(または代理売却・償却)が実行されます。

V. & VI. Ondo Global Marketsトークン化株式オンチェーン規模(Ethereum左・BNB Chain右)

Ondoのトークン化株式AUMは9月上旬~中旬に急増し、数週間でxStocksに迫り一時上回ったものの、市場全体の逆風を受けて成長が停滞。Ethereumでの拡大が鈍化した後、10月末にはBNB Chainにも展開。11月25日時点でEthereumで3億2,000万ドル、BNB Chainで236万ドルとなっています。

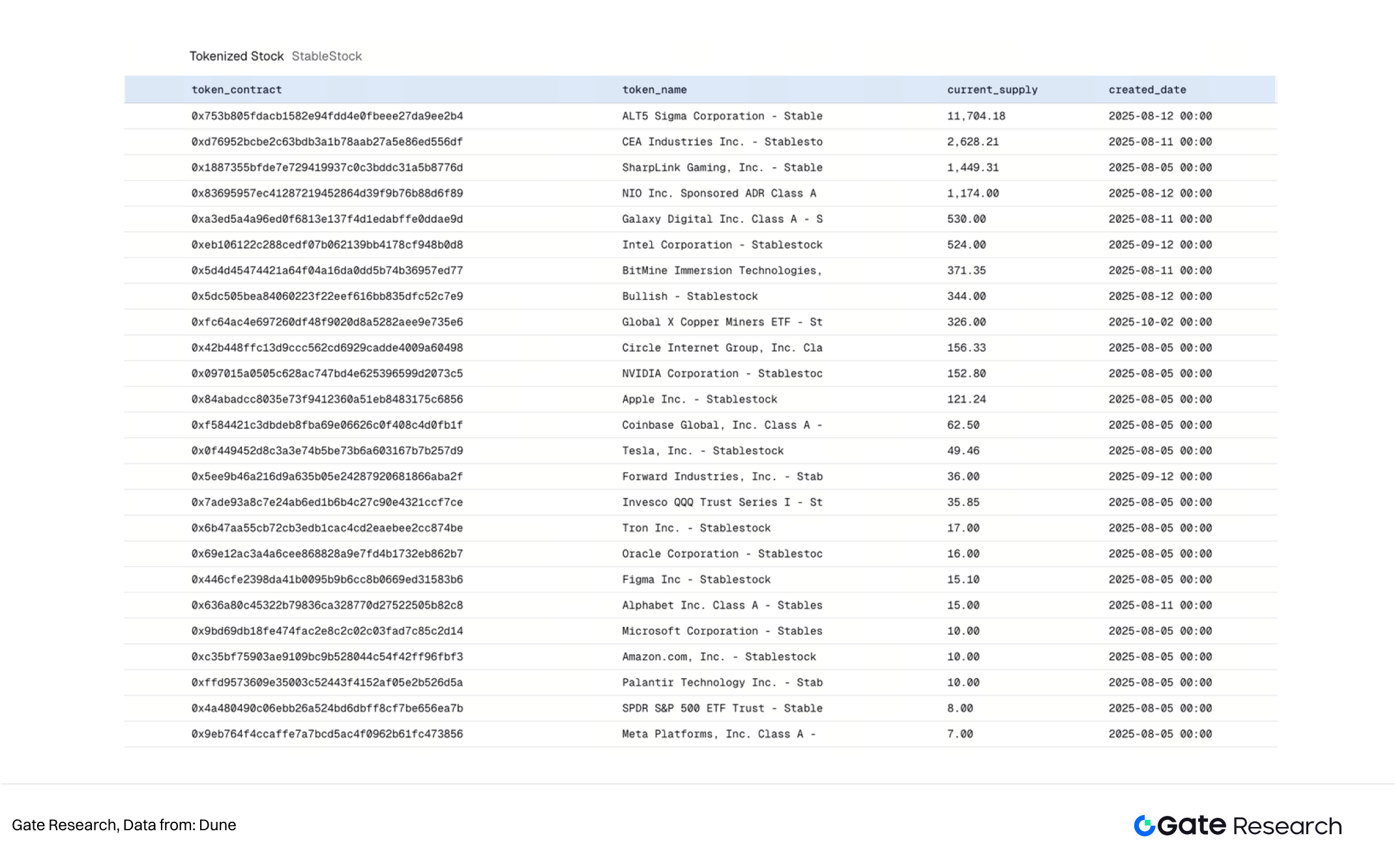

2.3 StableStock:オンチェーンブローカー

StableStockはBNB Chain上で本格的なオンチェーン株式取引プラットフォームを構築するクリプトネイティブブローカーです。

- 実株カストディと1:1マッピング

ユーザーがStableStockでUSDTを使って株式を購入すると、提携ブローカー(HabitTrade)を通じて実株を購入し、SafeHeronおよびCoinbase Institutionalがカストディを担当。購入後、ユーザーはオンチェーン株式証明書を受け取ります。

- ユーザーによるトークン化・バーン・実株償還の選択

購入後、株式証明書をトークン化するか自由に選択可能。1:1で完全にファンジブルなsTokenの発行に対応し、StableStock Swapで直接取引できます。適格ユーザーには実株償還機能も提供し、カストディ株式を証券口座へ直接移管可能です。

- オープンエコシステムとコンポーザビリティ

今後、ユーザーはsTokenをStableVaultに預けて利回り付きstTokenへ変換可能となる予定。DEX流動性提供やレンディング担保、パーペチュアル・ストラクチャード商品・インデックス原資産など、DeFi全体で活用できます。

VII. StableStockトークン化株式概要

証明書→トークン→利回り資産という3段階構造で、StableStockは株式資産のオンチェーン基盤レイヤーへと進化。2025年11月25日時点で249種のトークン化株式を展開し、実株償還対応サービスとして業界最大級のカバレッジを実現しています。

2.4 Robinhood:CFDモデル

Robinhoodは欧州市場でトークン化株式を展開し、OTCデリバティブ契約+オンチェーン台帳のハイブリッドモデルを採用。米国株・ETF・OpenAIやSpaceXなど未上場資産もカバー。本質的にはユーザーとRobinhood間の1対1CFDで、トークンは価格エクスポージャーと配当権のシミュレーションのみで、実株の法的所有権は一切移転しません。EUではMiFID II上の複雑金融商品として分類され、証券登録や越境所有権の課題を回避しています。

- 運用と取引

全取引はRobinhoodアプリ内で完結。ユーザー注文はRobinhoodが内部マッチングし、SPVやヘッジでリスク管理。Arbitrum上でトークンを発行・バーンしてポジションを記録するのみで、外部出金や譲渡は不可です。

- 規制・コンプライアンス

RobinhoodはBitstampを買収済みで、EU・英国・米国の複数ライセンスを保有。MiFIDデリバティブ枠組みにより、越境実株カストディの複雑性を回避し、まずEUでのローンチを実現。この設計が「外部譲渡・外部コンポーザビリティ不可」の根拠です。

- PFOF思考の暗号資産拡張

Robinhoodの主な収益源はPFOF(注文フロー販売)。株式エクスポージャーをアプリ内デリバティブ化することで、既存の収益インフラをシームレスに拡張しています。

2.5 その他の参加者

上記の主要プラットフォーム以外にも、異なるアプローチを追求する多様なサービスプロバイダーが存在し、暗号資産エコシステムでも最も差別化・イノベーションが進む分野となっています。

- Dinari dShares:マルチチェーンRWAの先駆者

Dinariは2024年2月にdSharesトークンをリリース。当初は公式サイト限定・独自ステーブルコインUSD+のみで取引可能でしたが、7月にはArbitrum–Uniswap上でUSD流動性プールを提供し、オープンなオンチェーン取引へ本格参入。また、Avalanche上でオムニチェーン型オーダーブック「Dinari Financial Network」も展開し、複数チェーンの流動性統合を目指しています。

- Superstate:発行体主導型トークンのコンプライアンスパス

Superstateは、上場企業が取締役会承認済みの「公式株式トークン」を直接オンチェーン発行し、発行・規制責任も自社で担うモデルを提供。最大の利点は規制予見性と法的明確性の向上。Galaxy DigitalがSuperstateスキームで公式株式トークンGLXYを発行するなどの事例があります。

VIII. GLXYトークン化株式現状

ただし、自己発行型は経営陣のインセンティブ不足やノウハウ不足から、規模拡大が進みにくい現実的な課題もあります。

III. 主流ソリューションの差別化と成長ボトルネック

3.1 規模

IX. 主要トークン化株式プラットフォームAUM比較

規模面では、xStocksとOndoが第1層を形成し、市場AUM全体の90%以上を占めます。RobinhoodのCFDモデルは取引量は大きいものの、オンチェーン部分は台帳記録のみのため、実際の規模を完全には反映しません。SolanaやArbitrumの低手数料・高スループットがトークン化ソリューションの初期展開先として選ばれやすく、BNB Chainは新興プロジェクトの拡大拠点となっています。

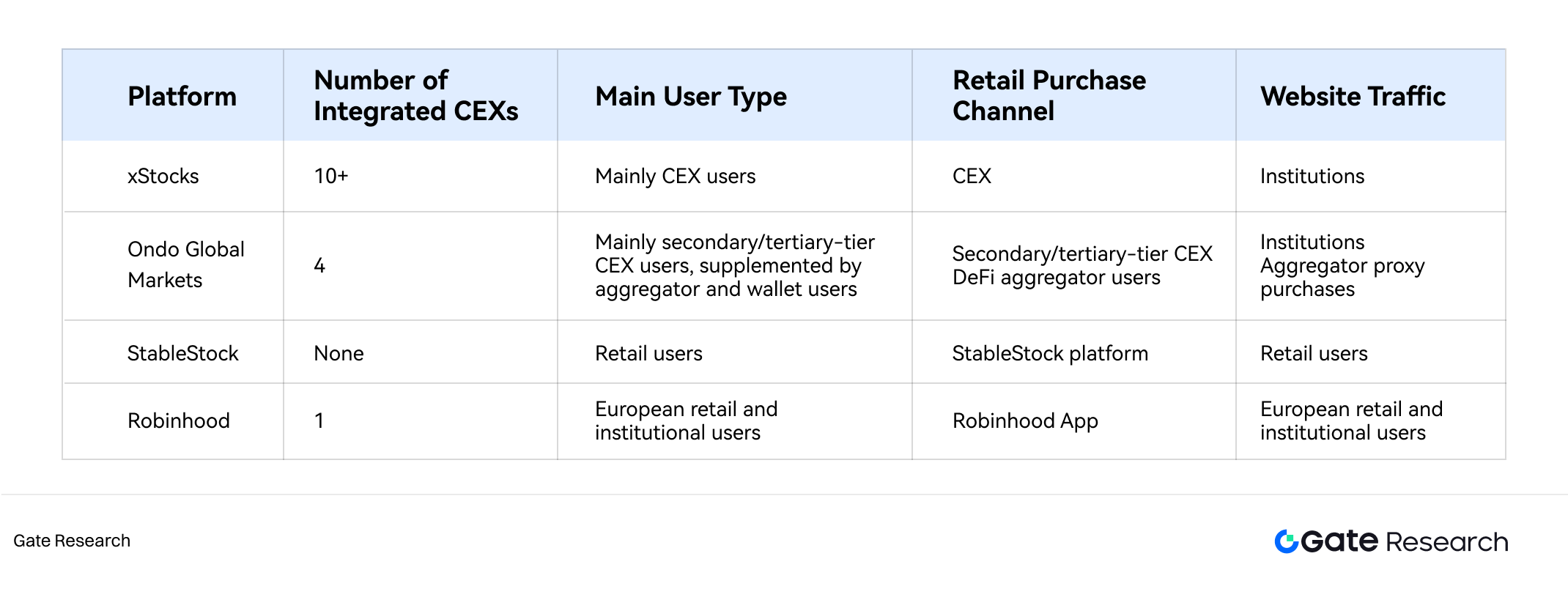

3.2 ユーザー構造

X. 主要トークン化株式プラットフォーム利用者構成比較

xStocksは10以上の主要CEXと統合し、最大規模の流通ネットワークを構築。CEXネイティブトレーダーが主なユーザーで、米国株エクスポージャーや24時間取引機会を求める層が中心です。

Ondo Global Marketsは、DeFiアグリゲーターやサードパーティウォレットを活用した独自の流通経路が特徴。アグリゲーター経由の購入はOndoのバックエンドで実株購入・トークン発行が自動実行され、フロントエンドはKYC不要のUXを提供しつつ、バックエンドは完全なコンプライアンス責任を維持しています。

一部CEXは、一次メカニズムを統合せず、Ondoの株式トークンをセカンダリ取引として上場しています。

XI. StableStockプラットフォームユーザー資産状況

StableStockは自社プラットフォームのみでサービスを提供し、ユーザー構造はほぼ全てが直接リテール。入金から取引・トークン発行・実株償還まで全てが単一エコシステム内で完結します。

Robinhoodはアプリ内限定で提供し、ユーザーはRobinhoodやBitstampの既存ユーザー基盤が中心。ブランド力とシームレスなUXが強みですが、外部流動性やオンチェーンコンポーザビリティを犠牲にした「ウォールドガーデン」戦略となっています。

3.3 流動性

流動性はトークン化株式の生命線であり、現状の成長を最も制約するボトルネックです。xStocksはプロ投資家によるアービトラージで価格連動を維持する設計ですが、インセンティブ不足で供給成長が停滞。少数トークンに流動性が集中し、ロングテール資産は深さがほぼなく、わずか数万ドルの取引でも価格が大きく乖離する悪循環に陥っています。

Ondo Global MarketsやStableStockは、伝統市場自体が流動性源となるため、価格安定性維持が比較的容易ですが、実行面では違いがあります。Ondoはクォート主導モデルで、スプレッド調整による流入制御も可能。一部CEXではセカンダリ取引のみ提供され、xStocks同様の課題が生じます。StableStockは購入即時に実株取得で最も強固な価格アンカーを実現しますが、全体規模は控えめです。

3.4 実株償還チャネル

トークン化株式の本質は、単なる価格連動型デリバティブか、実株の法的所有権を表象するトークンかという点です。RobinhoodはCFD型で償還概念はなく、金融デリバティブに分類されます。xStocksはプロ機関のみが実株償還権を持ち、リテールは実株にアクセスできません。Ondo Global Marketsは理論上KYC通過ユーザーが償還可能ですが、実務上は厳格な審査で一般ユーザーはほぼ不可。StableStockのみがリテールユーザーによる実株受け取り申請を本当に受け付けています。

3.5 オンチェーンコンポーザビリティ

理論上は全てのERC-20/SPL-20株式トークンはDeFiエコシステムで利用可能ですが、現状では実際のDeFiコンポーザビリティは極めて限定的です。xStocks主要6種はKaminoでサポートされ、預入額は350万ドルに達しますが、APYはほぼ0%です。StableStockのStableVaultも利回り付き株式トークン創出を目指しています。

3.6 成長・規模ボトルネックのまとめ

- 流動性ボトルネックと分断

流動性不足が最大の課題で、ユーザーが最も実感する価格スリッページもこれに起因。流動性不足→ユーザー体験悪化→機関参加意欲減退→さらに流動性悪化という負のスパイラルに陥っています。また、同一実株を対象としながらも、ソリューションやプロバイダーの違いで流動性が複数プラットフォーム・チェーンに分断されています。

- 需要ミスマッチ

「トークン」側にフォーカスしたソリューションは、伝統金融にないオンチェーンならではの新規ユースケース創出に失敗しており、技術的ギミックにとどまるリスクがあります。「株式」側にフォーカスした場合は、新興国ユーザーを主ターゲットとすべきです。

- コンプライアンス要因

全てのトークン化株式ソリューションは規制不確実性への対応として一定の妥協を強いられており、配当・議決権・実株償還権など主要株主権利が失われるケースもあります。

IV. 市場動向と展望

グローバル資産のオンチェーン移行は不可逆的な潮流です。2025年11月25日時点でRWAセクター全体のTVLは350億ドルを超え、トークン化株式(ETF含む)は2%未満。プライベートクレジットや国債のオンチェーン化は成熟しつつあり、株式は最終ターゲットとなっています。

4.1 資産・ユースケースの多様化

トークン化株式資産は従来のブルーチップ株からETFやインデックス商品、未上場株・プレIPO資産、パーペチュアル契約などへ拡大しています。

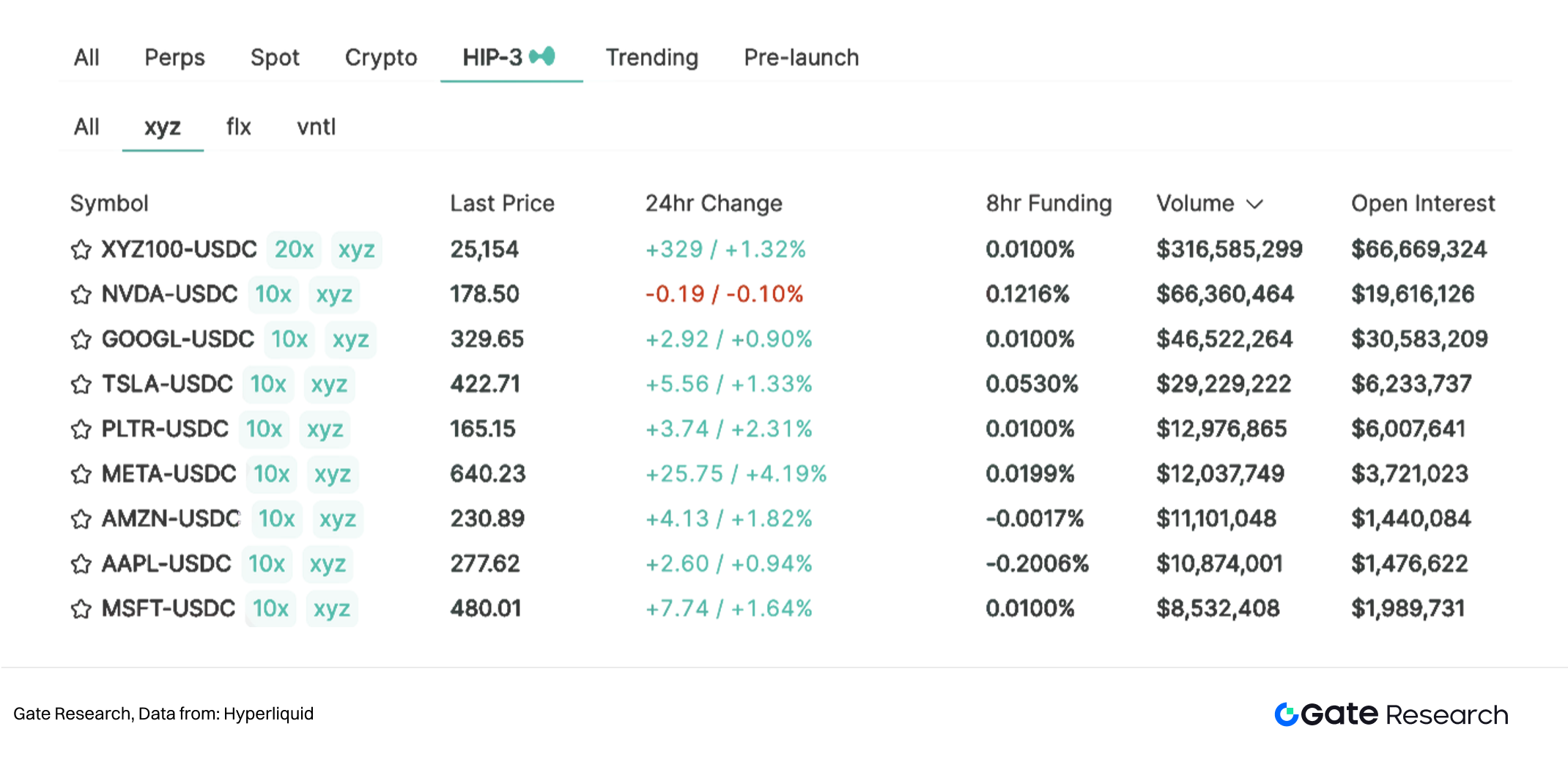

XII. Hyperliquid HIP-3市場概観

4.2 地域別株式トークン化

規制の模索がEU・中東・アジア(特にシンガポール・香港)を中心に多極化しつつあり、新興国投資家の主流市場アクセスや、現地株式のトークン化によるグローバル投資家の分散投資機会が拡大しています。

4.3 伝統金融大手によるオンチェーンETF発行

今後はBlackRockやFidelityなど伝統金融大手の本格参入により、資産信頼性や規制対応、ビジネスモデルの飛躍的向上が見込まれます。巨大プレイヤーの参入により、OndoやDinariなどの先駆者も産業インフラへの進化が期待されます。

参考文献

- Santander, https://www.santander.com/en/press-room/press-releases/santander-launches-the-first-end-to-end-blockchain-bond

- FORGE, https://www.sgforge.com/product/bonds/

- Voronoi, https://www.voronoiapp.com/markets/-Global-Stock-Exchange-Market-Capitalization-Reaches-Record-148-Trillion-in-October-2025-5178

- ETFGI, https://etfgi.com/research

- rwa.xyz, https://app.rwa.xyz/stocks

- AiCoin, https://www.aicoin.com/zh-Hans/article/477136

- Dune, https://dune.com/gateresearch/stocks

- Dune, https://dune.com/glxyresearch_team/glxy-class-a-common-stock-token

- Hyperliquid, https://app.hyperliquid.xyz/trade/xyz:XYZ100

Gate Researchは、テクニカル分析、ホットインサイト、市場レビュー、業界調査、トレンド予測、マクロ経済政策分析など、読者に深いコンテンツを提供する包括的なブロックチェーン・暗号資産リサーチプラットフォームです。

免責事項

暗号資産市場への投資には高いリスクが伴います。ユーザーは投資判断の前に独自調査を行い、資産・商品の性質を十分に理解してください。Gateは、こうした投資判断による損失や損害について一切の責任を負いません。

関連記事

Gate Research: BTCとETHの価格が安値を再テスト;CMEがSOL先物を開始

gate Research: GTが史上最高値を記録、EthereumメインネットのStakingが54M ETHを超える

gate研究:韓国の政治的な混乱が市場のボラティリティを引き起こし、TRXが1日で70%以上急騰

gate リサーチ:Auto-Invest 製品バックテストレポート

gate Research: BTCが歴代最高に接近; 総BTC先物建玉が430億ドルを超える