Vertikalisasi untuk Pengoptimalan Yield

Nilai miliaran dolar diperebutkan, tetapi hadiahnya hanya sekitar empat sen. Itulah imbal hasil tahunan dari setiap dolar pada surat utang pemerintah Amerika Serikat.

Selama hampir sepuluh tahun, protokol Decentralised Finance (DeFi) menjadikan USDT dan USDC sebagai fondasi produk mereka, sekaligus membiarkan Tether dan Circle menguasai bunga dari cadangan aset mereka. Kedua perusahaan ini meraih keuntungan miliaran dolar dari mekanisme yield paling mendasar. Kini, protokol DeFi ingin merebut aliran pendapatan itu untuk kepentingan sendiri.

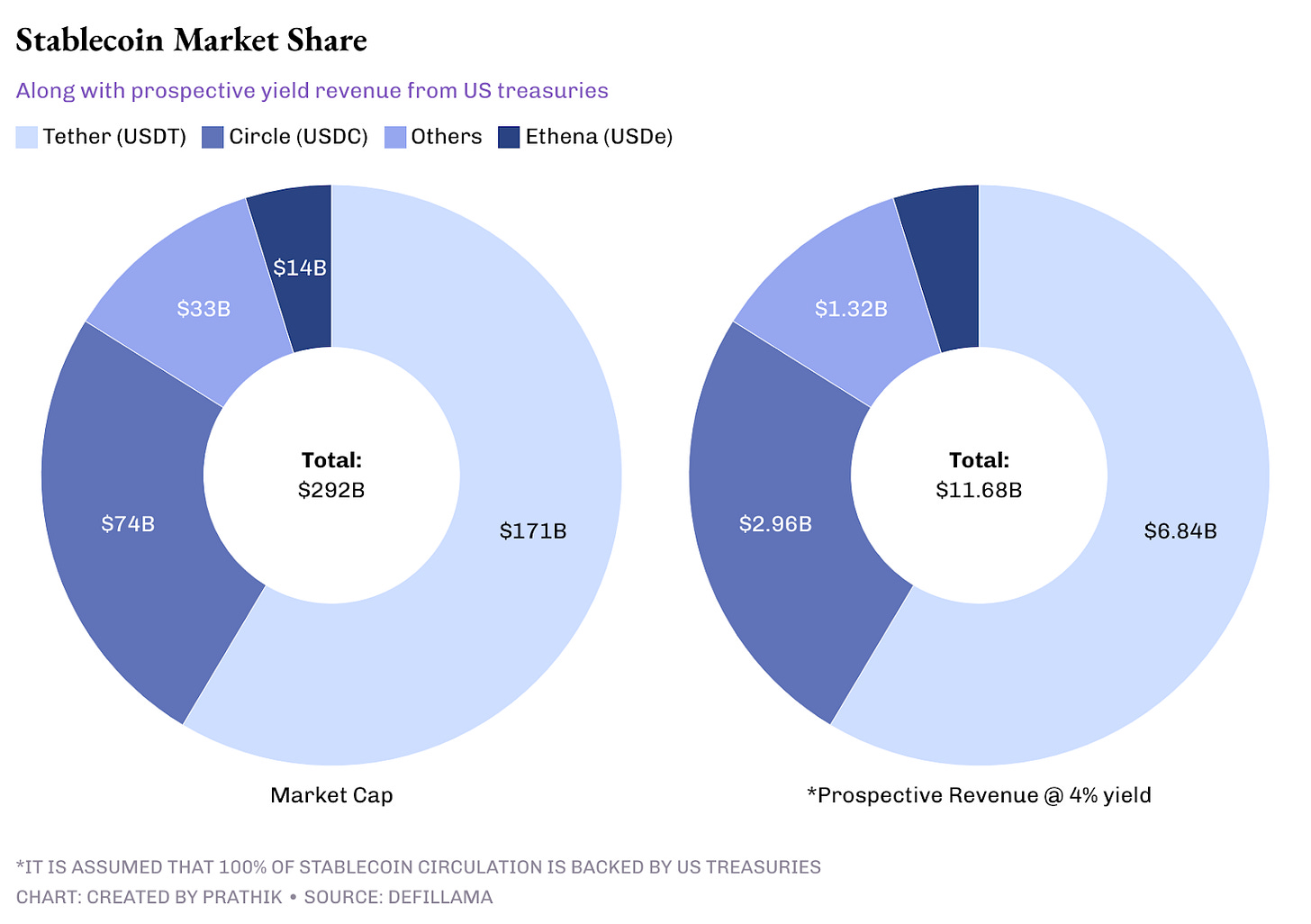

Tether, pemimpin stablecoin, mengelola lebih dari $100 miliar cadangan dan menghasilkan lebih dari $4 miliar pendapatan bunga. Nilai ini melebihi laba konsolidasi Starbucks, $3,761 miliar, dari penjualan kopi global selama tahun fiskal terakhir. Issuer USDT menghasilkan pendapatan tersebut hanya dengan menginvestasikan cadangannya pada surat utang pemerintah AS. Circle menerapkan taktik serupa saat IPO tahun lalu, menampilkan float sebagai mesin pendapatan utama.

Saat ini, terdapat lebih dari $290 miliar stablecoin yang beredar, menghasilkan sekitar $12 miliar pendapatan per tahun. Jumlah yang terlalu besar untuk diabaikan. Kondisi ini memicu gelombang persaingan baru di DeFi, ketika protokol tak lagi rela membiarkan issuer menikmati hasil tersebut. Sekarang, mereka menargetkan kepemilikan produk dan infrastruktur yang menopang ekosistem mereka.

Metamorphosis 2025: Di Mana Web3 Bertemu AI.

Pada 27–28 September, Le Meridien, Gurgaon, menjadi tuan rumah Gala utama Web3 × AI India. Acara ini mempertemukan pengembang, eksekutif, investor, dan inovator untuk merumuskan gelombang teknologi berikutnya.

Mengapa acara ini penting:

- Lebih dari 1.000 peserta, dengan 75% adalah eksekutif tingkat C

- Lebih dari 50 pembicara dan 25 diskusi panel seputar crypto, AI, dan adopsi korporasi

- Akses langsung ke para pemimpin Web3 dan AI, menjadikan acara ini sebagai ajang transaksi dan kemitraan utama

- Peluang terbesar untuk memperluas jaringan, akses pengetahuan, dan kolaborasi di ekosistem India tahun ini

Metamorphosis bukan sekadar konferensi biasa. Ini adalah acara pembelajaran dan networking terbesar selama dua hari di sektor ini, mempertemukan talenta terbaik industri untuk bertukar insight dan membuka peluang baru.

📍 27–28 September | Le Meridien, Gurgaon

🎟 Khusus pembaca TTD: potongan harga 50% untuk tiket dengan kode “TTD50”

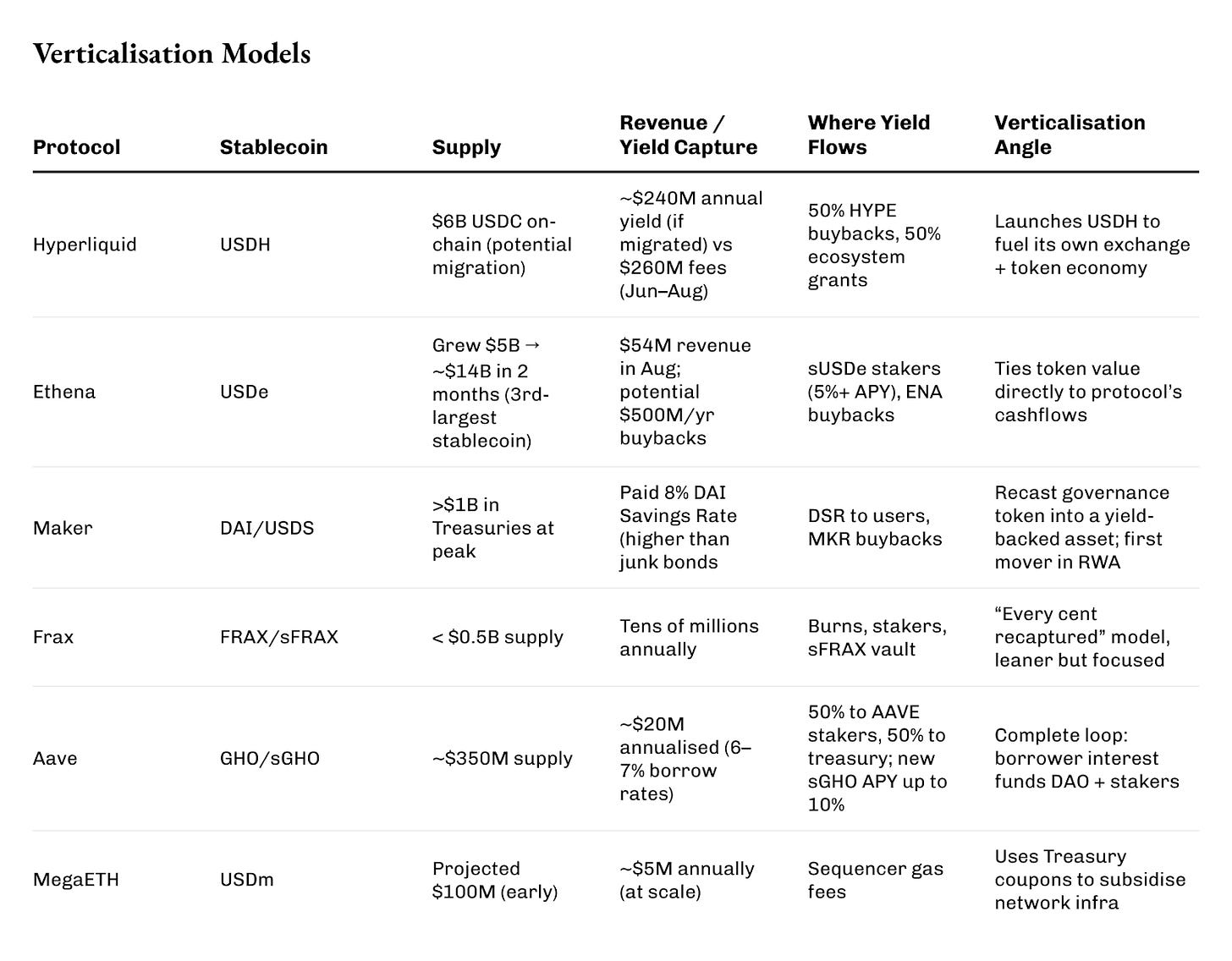

Ketika Hyperliquid membuka tender untuk stablecoin native mereka, USDH, awal bulan ini, syaratnya, pemenang wajib mengalirkan kembali yield ke ekosistem. Native Markets, Paxos, Frax, Agora, dan Ethena ikut berpartisipasi. Pemenangnya, Native Markets, berkomitmen 100% pendapatan USDH Treasury dikembalikan ke blockchain: setengah untuk pembelian kembali token HYPE, setengah untuk hibah ekosistem.

Baca: Minting Control 🏦

Saat ini, $6 miliar USDC tersebar di seluruh protokol di layer-1 Hyperliquid, berpotensi menghasilkan $240 juta pendapatan. Pendapatan ini, yang biasanya dinikmati Circle, berpotensi dialihkan untuk burning token dan insentif pengembang. Sebagai perbandingan, Hyperliquid memperoleh $260 juta net revenue dari biaya trading selama Juni–Agustus.

Ethena melangkah lebih agresif dan cepat.

Dalam dua bulan, stablecoin sintetis USDe melonjak dari $5 miliar menjadi hampir $14 miliar suplai beredar, menyalip DAI dari Maker dan menjadi stablecoin terbesar ketiga berbasis dolar, di bawah USDT dan USDC.

Pada Agustus, Ethena membukukan pendapatan $54 juta, tertinggi sepanjang 2025. Dengan fitur fee switch yang akhirnya aktif, hingga setengah miliar dolar per tahun dapat dialihkan ke pembelian kembali ENA, mengaitkan nilai token pada arus kas sistem.

Model Ethena menggabungkan posisi long pada spot crypto, short pada kontrak perpetual, sekaligus membagikan yield Treasury dan staking. Hasilnya, staker sUSDe menikmati annual percentage yield (APY) di atas 5% hampir setiap bulannya.

Baca: The Ethena Speed Run 🏎️💨

Maker, yang sudah berpengalaman, menjadi pionir dalam memanfaatkan obligasi AS untuk cadangan stablecoin.

Pada satu masa, Maker memegang lebih dari $1 miliar surat utang jangka pendek, sehingga mampu menawarkan DAI Savings Rate sebesar 8%—sesaat lebih tinggi dibanding rata-rata yield obligasi junk AS. Dana surplus dialirkan ke buffer tambahan, lalu digunakan untuk buyback yang membakar puluhan juta MKR. Pemegang token kini berhak atas pendapatan nyata, bukan sekadar badge governance.

Frax beroperasi lebih kecil namun dengan strategi terfokus.

Suplainya di bawah $500 juta, hanya sebagian kecil dari $110 miliar Tether, namun tetap berfungsi sebagai mesin pendapatan. Sam Kazemian mendesain FRAX agar seluruh pendapatan cadangan diinvestasikan ulang ke sistem. Sebagian dibakar, sebagian dibagi ke staker, dan sisanya dialokasikan untuk sFRAX, vault yang mengikuti suku bunga The Fed. Pada skala sekarang, sistem ini tetap menghasilkan puluhan juta dolar per tahun.

GHO stablecoin milik Aave dibangun dengan orientasi vertikalisasi.

Dirilis tahun 2023, total suplainya kini mencapai $350 juta. Konsepnya sederhana: seluruh peminjam membayar bunga langsung ke DAO, bukan ke lender eksternal. Suku bunga pinjaman 6–7% menghasilkan sekitar $20 juta pendapatan, separuhnya dibagi ke staker AAVE, sisanya ke treasury. Modul terbaru sGHO menawarkan hingga 10% APY bagi deposan, disubsidi dari cadangan. DAO rela mengalokasikan dana sendiri agar stablecoin ini menyerupai rekening tabungan.

Beberapa jaringan memanfaatkan yield stablecoin sebagai infrastruktur inti.

USDm MegaETH didukung surat utang yang ditokenisasi, namun hasilnya digunakan untuk membayar biaya sequencer rollup. Pada skala besar, ini bisa berarti jutaan dolar per tahun untuk menutup gas fee, sehingga kupon T-bill bertransformasi menjadi public good.

Satu benang merah dari semua langkah ini adalah vertikalisasi.

Setiap protokol tak lagi bergantung pada jalur dolar pihak lain. Mereka mencetak koin sendiri, mengambil alih bunga yang dulu milik issuer, lalu mengalirkannya ke buyback, treasury, insentif pengguna, bahkan subsidi infrastruktur blockchain.

Yield surat utang pemerintah memang tampak membosankan, namun di dunia DeFi, ia menjadi pemantik ekosistem yang berkelanjutan.

Dengan membandingkan berbagai model tersebut, terlihat tiap protokol merancang valve berbeda untuk mengakses aliran yield empat persen yang sama. Buyback, DAO, sequencer, dan pengguna menjadi target distribusinya.

Yield adalah sumber pendapatan pasif yang mendorong keberanian mengambil risiko. Setiap model memiliki tantangan tersendiri.

Stabilitas harga USDe Ethena bergantung pada pendanaan perpetual yang tetap positif. Maker pernah mengalami gagal bayar pinjaman riil, menutup kerugian sendiri. Frax mundur usai Terra runtuh, memperkecil emisi agar tak ikut terpuruk. Seluruhnya bergantung pada satu sumber: surat utang yang dikelola kustodian seperti BlackRock. Protokol-protokol ini hanyalah wrapper terdesentralisasi untuk aset yang sebetulnya sangat terpusat. Sentralisasi membawa risiko besar.

Regulasi terbaru juga menambah tantangan.

US GENIUS Act melarang stablecoin berbunga. MiCA Uni Eropa membatasi besaran dan mengatur lisensi. DeFi mengakali aturan ini dengan melabeli yield sebagai “buyback” atau “sequencer subsidies”, namun dampak ekonominya tetap serupa. Ketika regulator memutuskan bertindak, mereka mampu melakukannya.

Namun pendekatan ini menjadi kunci untuk membangun model bisnis berkelanjutan—sesuatu yang menjadi tantangan permanen di dunia kripto. Banyaknya desain model menunjukkan besarnya peluang yang kini dimiliki protokol DeFi. Yield yang diperebutkan hari ini memang paling membosankan di dunia. Namun taruhannya sangat tinggi. Hyperliquid menghubungkan yield tersebut ke token burn, Ethena ke rekening tabungan dan buyback, Maker ke buffer seperti bank sentral, MegaETH ke biaya operasional rollup.

Saya ingin tahu apakah arus kompetisi ini mampu mengkanibal raksasa, menarik likuiditas dari USDC dan USDT. Jika tidak, kompetisi ini justru akan memperluas pasar, menciptakan lapisan stablecoin berbunga untuk bersanding dengan stablecoin tanpa yield.

Belum ada yang tahu pasti. Namun perang telah dimulai dan medan persaingan terbuka lebar: arus bunga dari utang pemerintah AS yang dialihkan protokol ke token, DAO, dan blockchain.

Empat sen yang dulu milik issuer, kini menggerakkan inovasi terbaru DeFi.

Demikian pembahasan mendalam hari ini.

Sampai jumpa … tetaplah penasaran,

Disclaimer:

- Artikel ini diterbitkan ulang dari [TOKEN DISPATCH]. Seluruh hak cipta sepenuhnya milik penulis asli [Prathik Desai]. Jika terdapat keberatan atas penerbitan ulang ini, silakan hubungi tim Gate Learn untuk penanganan segera.

- Penafian: Pendapat dan pandangan dalam artikel ini sepenuhnya milik penulis dan tidak merupakan nasihat investasi.

- Penerjemahan ke bahasa lain dilakukan oleh tim Gate Learn. Kecuali dinyatakan lain, dilarang menyalin, mendistribusikan, atau memplagiat artikel terjemahan.

Artikel Terkait

Apa Itu Narasi Kripto? Narasi Teratas untuk 2025 (DIPERBARUI)

Apa itu Stablecoin?

ONDO, Proyek yang Disukai oleh BlackRock

Apa itu Axie Infinity?

Apa itu dYdX? Yang Perlu Anda Ketahui Tentang DYDX