La ola de expansión de los Crypto ETF: de BTC a MemeCoin

Introducción

Desde que en Estados Unidos se aprobaron los ETF spot de Bitcoin y Ethereum en 2024, el mercado de ETF cripto ha crecido de manera explosiva. Los activos gestionados en ETF cripto a nivel global superan ya los 100 mil millones de dólares, casi diez veces más que a comienzos del año. Como instrumento financiero innovador, los ETF cripto ofrecen una forma cómoda, barata y relativamente segura de invertir en el mercado de criptomonedas sin tener que poseerlas directamente, lo que reduce considerablemente las barreras y dificultades técnicas de acceso. Por eso, los ETF cripto están convirtiéndose en un puente fundamental entre las finanzas tradicionales y el sector cripto, captando la atención de instituciones y de inversores particulares.

Lógica básica de los ETF

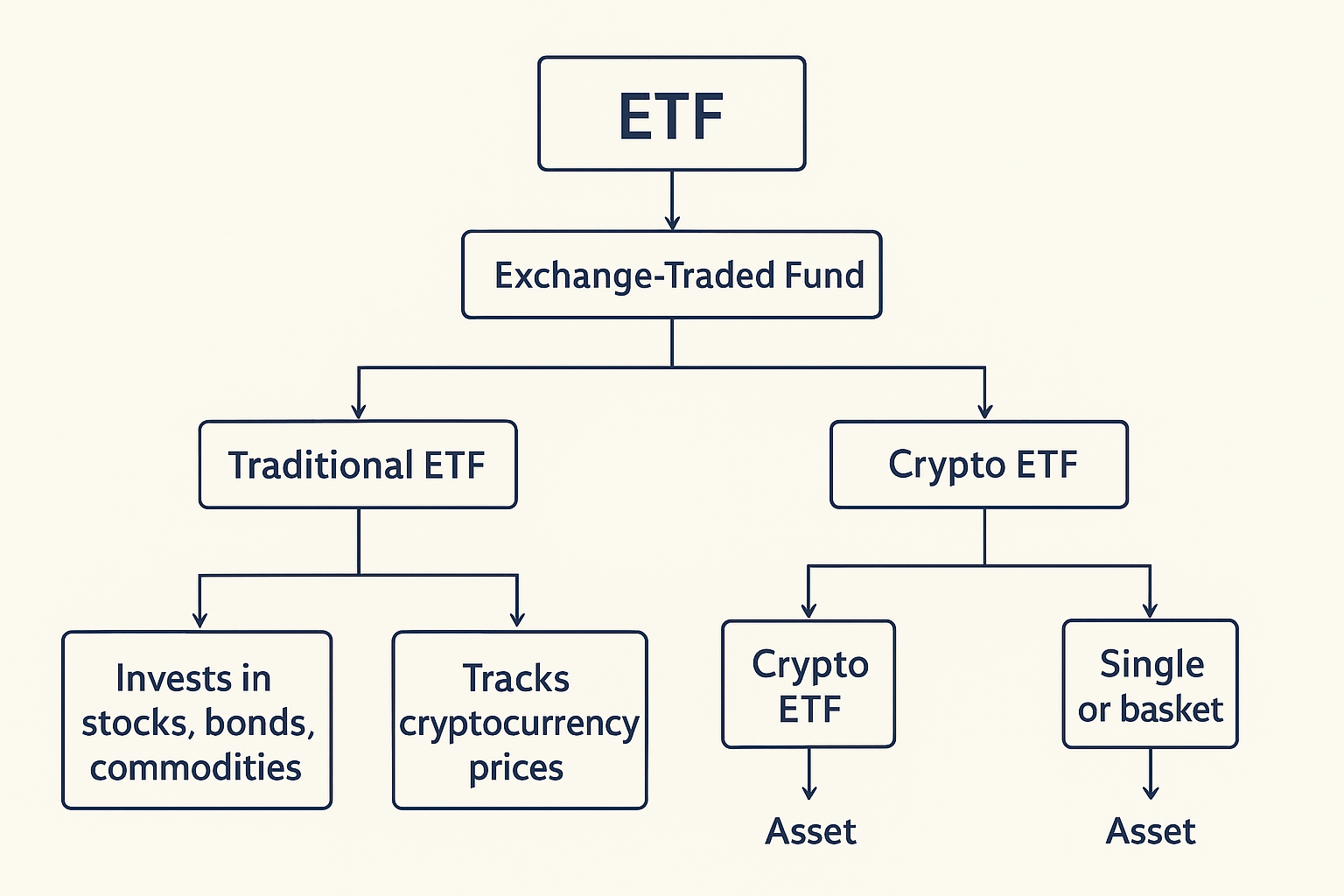

Diagrama de arquitectura lógica de ETF (Fuente: Gate Learn Creator Max)

Los Exchange-Traded Funds (ETF) son fondos cotizados abiertos que cotizan en mercados regulados. Los ETF cripto, en esencia, replican el rendimiento de precios de los activos digitales, igual que los ETF tradicionales pero con criptomonedas como subyacente. Es posible comprar y vender participaciones de ETF con una cuenta de valores, sin tener que gestionar wallets ni claves privadas. En comparación con la compra directa de tokens, los ETF cuentan con gestión y custodia profesional, mitigando los problemas operativos y de seguridad.

A diferencia de los ETF tradicionales, los ETF cripto suelen invertir en un único activo o en una cesta de criptomonedas (por ejemplo, ETF de Bitcoin o Ethereum), mientras que los tradicionales combinan acciones, bonos y materias primas. Regulatoriamente, los ETF tradicionales disponen de normas maduras y obligaciones de transparencia estrictas; los ETF cripto, sin embargo, aún se encuentran en fase de desarrollo normativo, con fuertes diferencias de política entre mercados. Además, los ETF cripto permiten operativa en bolsa y también trading 24/7, lo que aporta mayor flexibilidad al inversor.

Lanzamiento de los ETF de BTC y ETH

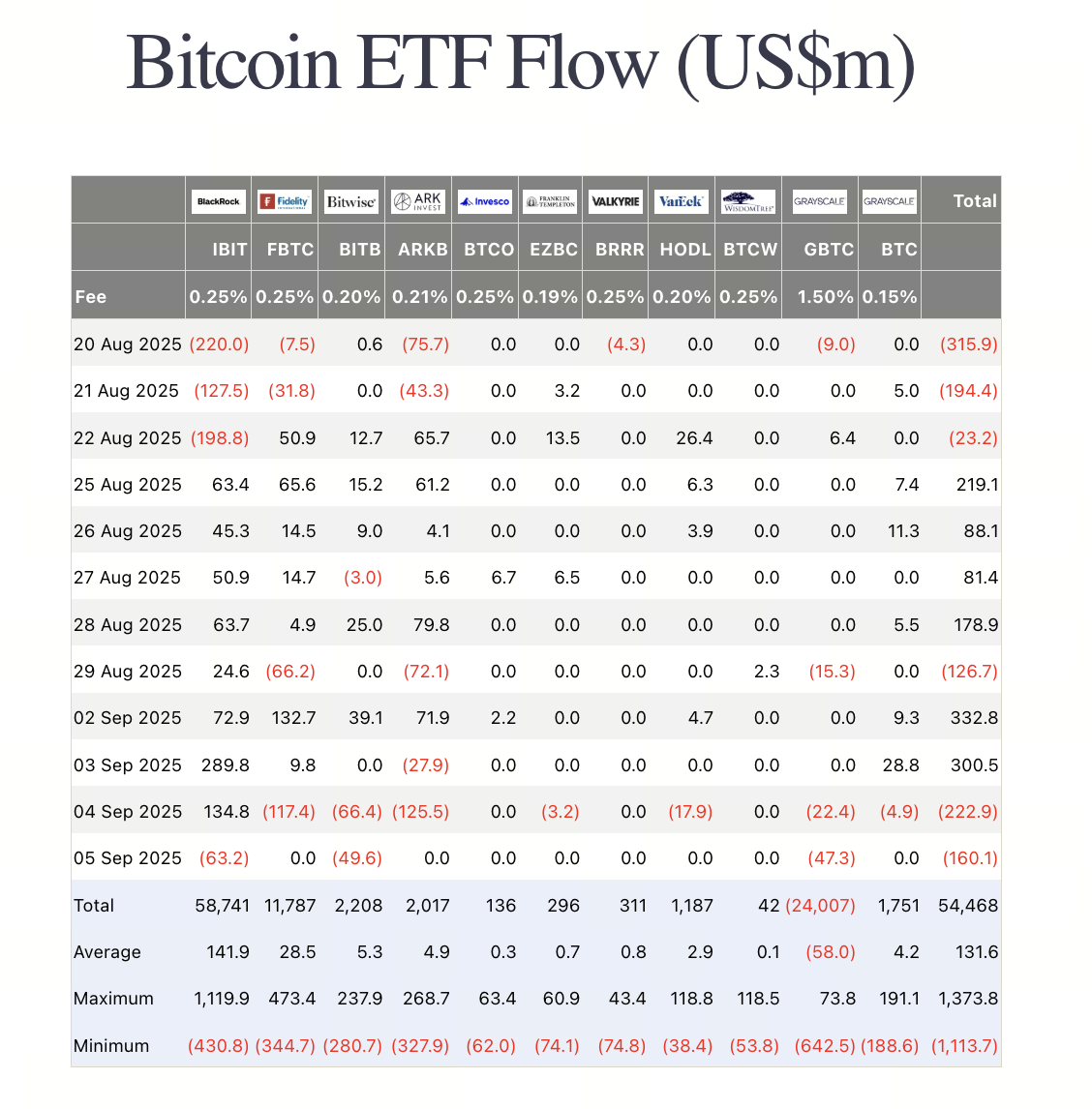

Estadísticas de flujos de fondos en ETF BTC (Fuente: https://farside.co.uk/btc/)

2024 marcó un antes y un después en la evolución de los ETF cripto: en enero, la SEC de EE. UU. autorizó la cotización de los 11 primeros ETF spot de Bitcoin, lo que supuso el reconocimiento oficial de Bitcoin por parte del entorno financiero tradicional. Los inversores pudieron acceder al mercado de BTC, sencillamente, desde una cuenta de valores, reduciendo drásticamente la barrera de entrada. Poco después, en mayo del mismo año, la SEC aprobó los ETF spot de Ethereum en varias plataformas, ampliando la gama de productos ETF y fortaleciendo el ecosistema inversor cripto.

Con la aprobación de estos ETF, grandes volúmenes de capital han fluido al mercado cripto. Según los datos, el ETF de Bitcoin de BlackRock captó más de 15 mil millones de dólares en flujos netos durante los dos primeros meses tras su lanzamiento. En julio de 2024, los ETF spot de BTC en el mercado estadounidense gestionaban 50 mil millones de dólares en Bitcoin, con una media diaria de negociación de 100 millones de dólares. Los ETF de Ethereum han sumado cerca de 13,6 mil millones en flujos netos en aproximadamente un año, frente a los 54 mil millones acumulados por los ETF de Bitcoin en ese mismo periodo. La llegada de capital ha impulsado la subida de precios: en solo un mes tras la aprobación de los ETF spot de Bitcoin, el precio pasó de 40.000 a 52.000 dólares (más del 30 % de subida). Tras la aprobación del ETF de Ethereum, el entusiasmo fue igualmente alto, y algunos analistas estiman que el precio de ETH podría alcanzar los 6.000 dólares tras cotizar el ETF.

Todos estos datos dejan claro que el lanzamiento de los ETF spot de BTC y ETH no solo ha facilitado canales regulados y cómodos para los inversores, sino que también ha impulsado la entrada de capital y el crecimiento de precios en el mercado.

Panorama de los principales ETF de BTC y ETH

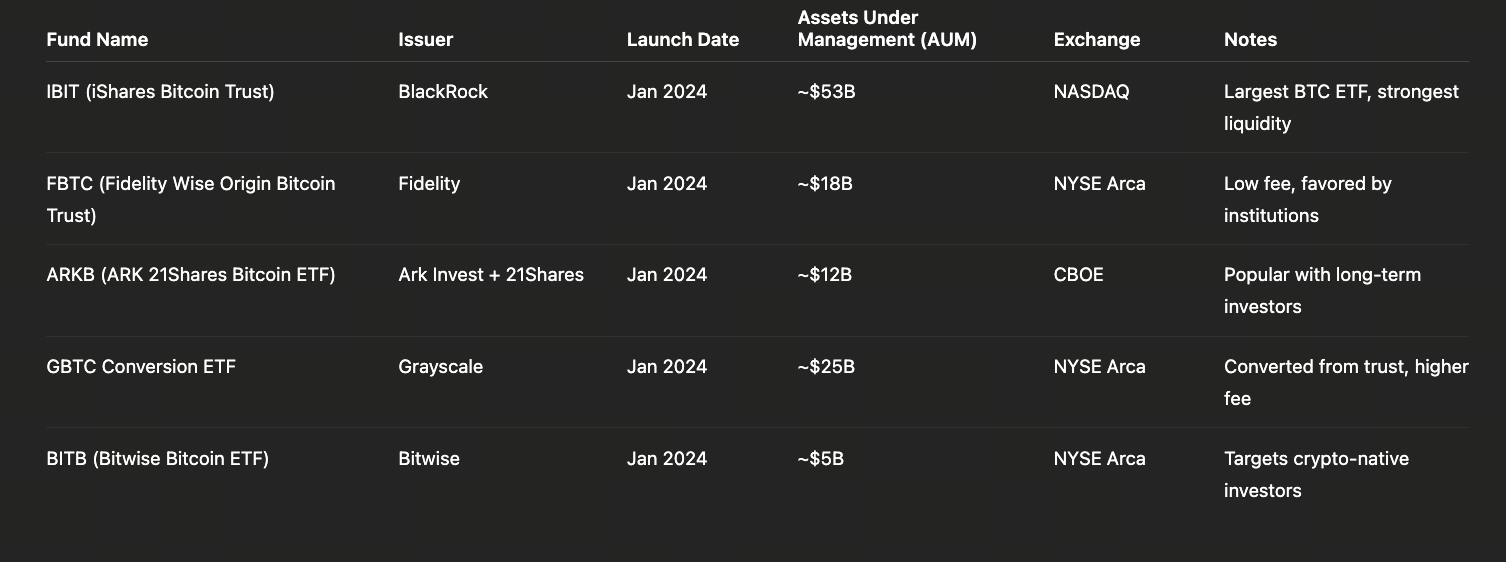

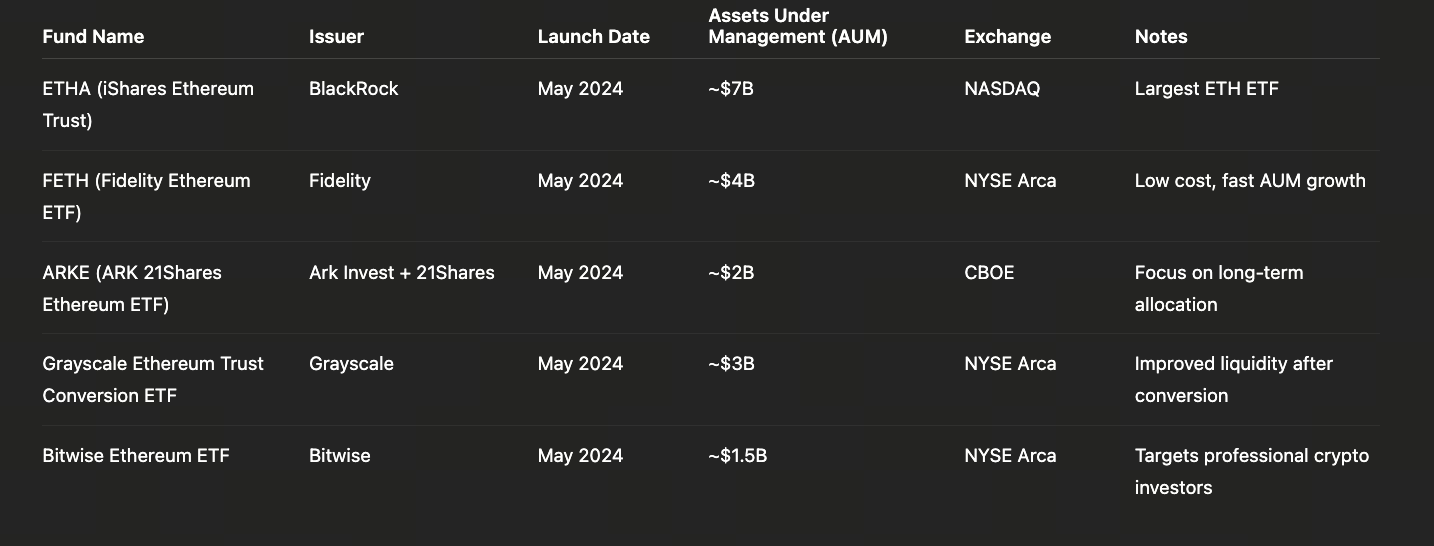

En los últimos años, con la aprobación de los ETF spot de Bitcoin y Ethereum, ha surgido una generación de productos líderes, de gran tamaño y liquidez.

Resumen de los principales ETF de BTC (Fuente: Gate Learn Creator Max)

Resumen de los principales ETF de ETH (Fuente: Gate Learn Creator Max)

Grandes entidades del sector financiero tradicional como BlackRock, Fidelity y Ark Invest han entrado en este mercado, acelerando el crecimiento de los ETF de BTC y ETH. De forma general, los ETF de BTC destacan por tamaño y velocidad de entrada de capital, afianzando el papel de Bitcoin como “oro digital”; los ETF de ETH, aunque más recientes, crecen rápidamente y cada vez más instituciones los consideran una vía para invertir en “activos de tecnología digital”.

La aparición de estos ETF amplía los canales de acceso para inversores tradicionales y promueve la institucionalización y regulación del mercado cripto. En adelante, con la llegada de nuevas solicitudes de ETF de altcoins, la estructura del mercado podría diversificarse aún más.

Expansión hacia altcoins como SOL y XRP

El éxito de los ETF de BTC y ETH ha hecho que muchas instituciones se fijen en altcoins de alta capitalización de mercado. Por ejemplo, varias entidades ya han presentado solicitudes para ETF spot de Solana (SOL). En el caso de XRP, hasta la primera mitad de 2025, hay varios expedientes presentados para ETF spot de XRP. Litecoin (LTC) también es protagonista: dos instituciones han solicitado ETF spot de LTC a principios de año, aprobados ya por la SEC y actualmente en fase de comentarios públicos. Los analistas prevén que LTC podría ser la próxima altcoin en aprobarse para ETF.

Además, la cola de activos candidatos sigue creciendo: tokens Trump, “Bonk” y otras monedas meme, además de propuestas de ETF spot para Dogecoin (DOGE), Polkadot (DOT) y otros, se han ido presentando de forma continuada. El mercado espera que, si se aprueban, los ETF spot de SOL y XRP atraerán miles de millones de dólares en capital, reflejando una alta demanda en estas altcoins.

En la reacción del mercado, la mera noticia de nuevos ETF suele originar movimientos de precio en los activos implicados. Tras anunciarse las peticiones de ETF vinculados a Solana, el precio de SOL se disparó momentáneamente, reflejando las expectativas de inversión regulada. En resumen, SOL, XRP y otras altcoins se han convertido en objetivos clave para la diversificación de ETF por su liquidez y capitalización de mercado.

El potencial de los ETF de monedas meme

A medida que crece el interés de inversores institucionales y minoristas por los ETF cripto, la posibilidad de que monedas meme como Dogecoin (DOGE) y Shiba Inu (SHIB) lleguen al formato ETF se ha convertido en tendencia. En la primera mitad de 2025 se registraron al menos 30 solicitudes de ETF spot de altcoins, con XRP y DOGE a la cabeza. DOGE, gracias a su popularidad y recorrido, ya cuenta con varias propuestas para lanzar ETF o reconvertir fideicomisos existentes en ETF. El debut de los ETF de DOGE se considera una prueba para los futuros “ETF de monedas meme”.

En cambio, para otras monedas meme como SHIB no hay solicitudes registradas. Los analistas indican que el ecosistema de SHIB es más disperso, con equipo central anónimo y sin patrocinadores relevantes, lo que ha impedido por ahora que se presenten planes de ETF. Algunos informes prevén la llegada de ETF cripto gestionados activamente a finales de 2025, mientras que los ETF centrados en monedas meme podrían tardar hasta 2026.

Los ETF de monedas meme presentan debate y riesgo. Algunos analistas subrayan que cotizar un ETF no garantiza una subida de precios: un año tras la aprobación de los ETF de Ethereum, su precio no se disparó al nivel de Bitcoin. Las monedas meme son activos muy volátiles y especulativos; incluso con ETF, reguladores y mercados seguirán vigilando la legitimidad y el valor de estos productos. Por tanto, aunque los ETF de monedas meme sean tendencia, la fecha exacta de su lanzamiento y el resultado regulatorio siguen siendo inciertos.

Tendencias regulatorias globales que favorecen la diversidad de ETF

GENIUS Act: https://www.congress.gov/bill/119th-congress/senate-bill/394/text

La actitud regulatoria de los diferentes países evoluciona para apoyar la diversidad de ETF. En EE. UU., el nuevo presidente de la SEC nombrado en 2025 ha revertido rápidamente el enfoque restrictivo previo sobre el sector cripto. La SEC ha retirado distintas propuestas y favorece políticas más flexibles como las “exenciones de innovación”. Además, el Congreso estadounidense ha aprobado la GENIUS Act (Generating Economic Neutrality in Innovative United States Stablecoin Act), que establece un marco federal para regular stablecoins de pago referenciadas al dólar. Todo ello son señales de voluntad reguladora para dar seguridad jurídica al sector digital.

En Europa, el Reglamento de Mercados de Criptoactivos (MiCA), vigente desde junio de 2024, establece estándares regulatorios homogéneos para los activos digitales, con requisitos claros para stablecoins que contribuyen al desarrollo sano del mercado de la UE. En Asia, los procesos de conformidad se aceleran: Hong Kong ha desplegado un régimen regulador para negocios de activos digitales y listado varios ETF spot; Singapur exige ahora licencias para todas las empresas de servicios cripto. En conjunto, el marco regulador mundial está construyendo un entorno más transparente e inclusivo, que abre paso a los ETF cripto y obliga a los proveedores de productos y servicios a adaptarse a mayores exigencias.

Impacto en la estructura del mercado cripto

La expansión de los ETF cripto está cambiando la estructura del capital y la lógica de precios en el mercado. Por un lado, los ETF han facilitado la llegada de grandes inversores institucionales y tradicionales, diversificando el perfil de participantes. El dominio de Bitcoin ha bajado desde el 65 % de principios de año al 59 %, demostrando un mayor peso de altcoins y proyectos emergentes. La cuota de mercado de monedas meme como Dogecoin y Shiba Inu también ha crecido, señalando una clara migración de capital hacia estos activos.

Por otro lado, la lógica de precios de los ETF se aproxima a la de los mercados financieros tradicionales: el precio replica el valor del activo subyacente, pero el mecanismo de compra y venta es como el de las acciones, mejorando la liquidez y la transparencia. La concentración de activos en los productos ETF más grandes implica ciertos riesgos: el ETF de Bitcoin de BlackRock creció rápidamente tras cotizar, superando los 50 mil millones de dólares gestionados y generando un efecto concentración relevante en el mercado cripto. Al mismo tiempo, los ETF tienden a seguir la volatilidad macro y los sentimientos de mercado, lo que refuerza la correlación entre cripto y activos tradicionales.

Por último, los ETF han reducido la barrera técnica para invertir en cripto y abren el sector a más inversores tradicionales. Las instituciones pueden asignar activos digitales desde cuentas de corretaje y los particulares pueden invertir vía cuentas de jubilación o plataformas de asesoramiento, aumentando la participación global. Aunque esto favorece la maduración del sector, también puede provocar especulación excesiva en determinados activos. En conjunto, el desarrollo de los ETF cripto acelera la integración del mercado con las finanzas tradicionales, y transforma el ecosistema de flujos y precios de activos.

Riesgos y desafíos

La expansión de los ETF cripto implica riesgos y desafíos diversos. El riesgo regulatorio sigue presente: aunque en EE. UU. la actitud se ha relajado, en otros mercados no existe armonización y cualquier endurecimiento puede afectar de inmediato a la emisión y negociación de ETF. El riesgo de concentración también es importante: actualmente los ETF los dominan unas pocas grandes instituciones, cuyos productos acaparan la mayoría de cuota de mercado. Si hay problemas de gestión o custodia, pueden generarse riesgos sistémicos. La especulación y las burbujas son otro reto: los ETF facilitan la entrada de capital especulativo en el sector cripto, lo que puede inflar el precio de ciertos activos por encima de su valor real. En este entorno, la volatilidad podría aumentar aún más y requiere que, como inversor, se preste atención a los posibles riesgos de burbuja.

Perspectivas de futuro

De cara a los próximos años, la variedad de ETF cripto será más amplia y diversa. Aparecerán ETF indexados y carteras multiproducto que abarcarán más altcoins y temáticas personalizadas: por ejemplo, ETF que sigan la capitalización global del mercado cripto o la distribución por sectores; los fondos de stablecoins pueden convertirse también en una tendencia relevante. Los ETF gestionados activamente tienen gran potencial y se espera el lanzamiento de los primeros productos activos a finales de 2025, posiblemente centrados en temas de actualidad. Además, se diseñan productos innovadores combinando ETF y stablecoins, como el uso de stablecoins para liquidación o como activo objetivo del propio ETF, ofreciendo al inversor nuevas herramientas que integran cumplimiento normativo y rendimiento. Según avance la tecnología y se aclare el marco normativo, los ETF cripto evolucionarán de productos individuales a plataformas que engloben un abanico mucho más extenso de activos digitales.

Conclusión

En resumen, los ETF cripto aportan una doble vía de “cumplimiento y entrada de capital” al sector, ampliando la oferta para todo tipo de inversores. No son una solución milagrosa ni eliminan el riesgo asociado a las criptomonedas, pero su papel estratégico en el ciclo actual es innegable. La expansión de los ETF requiere lógica de inversión y cumplimiento regulatorio sólido. Aunque se disfrute de la comodidad y el abanico de oportunidades que ofrecen los ETF, es esencial mantener cautela y ser consciente de los riesgos sistémicos y potenciales burbujas especulativas que pueden surgir. Los ETF cripto son, sin duda, un puente entre mercados, pero su impacto real a largo plazo exige aún análisis y evaluación continuos.

Artículos relacionados

Top 10 Empresas de Minería de Bitcoin

Una guía para el Departamento de Eficiencia del Gobierno (DOGE)

¿Qué es la reserva estratégica de Bitcoin y por qué los estados de EE. UU. están estableciendo reservas relacionadas?

USDC y el futuro del dólar

El impacto de la reelección de Trump en el mercado de criptomonedas de EE. UU.: Análisis del crecimiento de los titulares y las nuevas tendencias regulatorias