من NVIDIA إلى Binance، يبقى نموذج الأعمال المعروف بـ "بيع المجارف" هو الأكثر قوة وفعالية

في عام 1849، جذبت حمى الذهب في كاليفورنيا أعدادًا هائلة من الباحثين عن الثروة إلى الغرب الأمريكي.

كان ليفي شتراوس، المهاجر الألماني، يعتزم في البداية المشاركة في البحث عن الذهب، لكنه أدرك بسرعة فرصة أخرى: كان بنطال عمال المناجم كثيرًا ما يتمزق، مما خلق طلبًا قويًا على ملابس عملية أكثر متانة.

صنع دفعة من سراويل الجينز من قماش الكانفاس، وخصص بيعها لعمال المناجم. وهكذا تأسست إمبراطورية ملابس Levi’s، بينما فقد معظم من طاردوا الذهب كل شيء.

في 20 نوفمبر 2025، أعلنت NVIDIA مجددًا عن أرباح مذهلة.

بلغت إيرادات الربع الثالث مستوى قياسيًا عند 57 مليار دولار، بزيادة 62% عن العام السابق. وارتفع صافي الربح بنسبة 65% ليصل إلى 31.9 مليار دولار. ولا يزال أحدث جيل من وحدات معالجة الرسوميات (GPUs) نادرًا للغاية، حتى أن توفر المال لا يضمن الحصول عليه. ويعمل قطاع الذكاء الاصطناعي بأكمله فعليًا لصالح NVIDIA.

في الوقت ذاته، تتكشف قصة مشابهة على الحدود الرقمية للعملات المشفرة.

من طفرة ICO في 2017، إلى صيف DeFi في 2020، وموجات Bitcoin ETF وMeme Coin في 2024، شهدت كل دورة تداولات للمتداولين الأفراد وفرق المشاريع ورؤوس الأموال الاستثمارية، لكن وحدها منصات مثل Binance بقيت دائمًا في القمة.

التاريخ لا يعيد نفسه، لكنه يتشابه في التفاصيل.

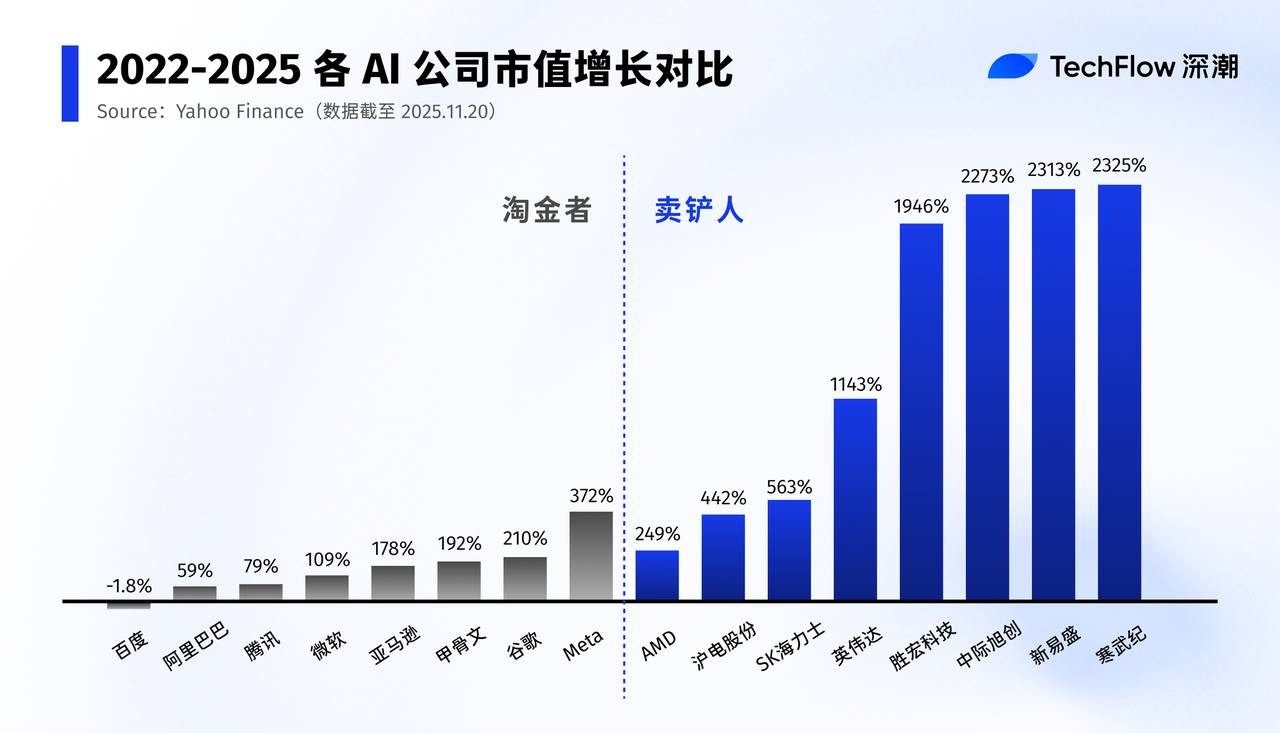

من حمى الذهب عام 1849 إلى طفرة الذكاء الاصطناعي والعملات الرقمية اليوم، غالبًا لا يكون "المنقبون" هم الفائزون الأكبر. بل يحقق النجاح أولئك الذين يبيعون "المجارف". بيع المجارف هو النموذج التجاري الأكثر مرونة للبقاء واستثمار الفرص في أوقات عدم اليقين.

حمى الذهب في الذكاء الاصطناعي: NVIDIA تحصد الأرباح

بالنسبة للكثيرين، يمثل ChatGPT ونماذج الذكاء الاصطناعي الضخمة الأخرى وجه هذه الموجة — وكلاء الذكاء الاصطناعي الذين يكتبون ويرسمون ويبرمجون.

لكن من منظور الأعمال والأرباح، لا تتعلق طفرة الذكاء الاصطناعي فعليًا بـ"انفجار التطبيقات"، بل هي ثورة غير مسبوقة في قوة الحوسبة.

وكما حدث في القرن التاسع عشر مع حمى الذهب في كاليفورنيا، يتولى عمالقة التقنية مثل Meta وGoogle وAlibaba دور المنقبين، ليطلقوا حمى ذهبهم الخاصة في الذكاء الاصطناعي.

أعلنت Meta مؤخرًا عن استثمار يصل إلى 72 مليار دولار هذا العام في بنية الذكاء الاصطناعي التحتية، وتتوقع زيادة الإنفاق في العام المقبل. وصرح مارك زوكربيرغ، المدير التنفيذي، بأنه يفضل المخاطرة "بفوات مئات المليارات من الدولارات" على أن يتأخر في سباق الذكاء الفائق.

أما Amazon وGoogle وMicrosoft وOpenAI فقد تعهدت جميعها بإنفاق رأسمالي قياسي على الذكاء الاصطناعي.

يتسارع عمالقة التقنية، وجنسن هوانغ يبتسم — فهو ليفي شتراوس عصر الذكاء الاصطناعي.

كل شركة تبني نماذج ضخمة تحتاج إلى شراء كميات هائلة من وحدات معالجة الرسوميات أو استئجار خدمات GPU السحابية. كل تحديث للنموذج يستهلك موارد ضخمة للتدريب والاستنتاج.

إذا لم يتفوق النموذج على المنافسين أو لم يكن التطبيق يتمتع بنموذج عمل واضح، يمكن الاستغناء عنه وإعادة بنائه. لكن وحدات معالجة الرسوميات والعقود المبرمة قد دُفع ثمنها مسبقًا — أي أن الأموال خرجت بالفعل.

باختصار، بينما لا يزال الجميع يتساءل عما إذا كان "الذكاء الاصطناعي سيغير العالم" أو "تطبيقاته ستكون مربحة على المدى الطويل"، يجب على كل من يريد المشاركة أن يدفع أولًا "ضريبة الدخول" لمزودي الحوسبة.

تتربع NVIDIA بقوة على قمة سلسلة قيمة الحوسبة.

لقد احتكرت تقريبًا سوق شرائح التدريب عالية الأداء. وأصبحت H100 وH200 وB100 هي "المجارف الذهبية" التي تتسابق شركات الذكاء الاصطناعي للحصول عليها. ودمجت NVIDIA أجهزة GPU مع منظومة برمجيات قوية (CUDA)، ومجموعة أدوات تطوير ودعم للأطر، لتبني حصنين في التقنية والمنظومة.

لا تحتاج NVIDIA للمراهنة على النموذج الضخم الفائز. يكفي أن يواصل القطاع الرهان على قدرة الذكاء الاصطناعي على ابتكار المستقبل ودعم التقييمات الأعلى وتبرير الميزانيات الكبرى.

في قطاع الإنترنت التقليدي، لعبت Amazon AWS دورًا مماثلًا. سواء نجحت الشركات الناشئة أو أخفقت، كان عليها دفع تكاليف الخدمات السحابية مقدمًا.

وبالطبع، لا تقف NVIDIA بمفردها. فخلفها سلسلة توريد كاملة لبائعي المجارف تستفيد أيضًا من طفرة الذكاء الاصطناعي.

تحتاج وحدات معالجة الرسوميات إلى موصلات عالية السرعة ووحدات بصرية. وفي سوق الأسهم الصينية، أصبحت شركات مثل Innolight وAccelink وTFC Communication عناصر أساسية في "سلسلة المجرفة"، وقفزت أسعار أسهمها عدة مرات هذا العام فقط.

تتطلب ترقيات مراكز البيانات أعدادًا ضخمة من الخزائن وأنظمة الطاقة وحلول التبريد. من التبريد السائل وتوزيع الكهرباء إلى بناء مراكز البيانات، تظهر فرص جديدة باستمرار. التخزين، والدوائر المطبوعة، والموصلات، والتغليف، والاختبار — كل مورد مرتبط بـ"خوادم الذكاء الاصطناعي" شهد طفرة في التقييمات والأرباح.

هذا هو تأثير نموذج بائع المجارف:

قد يخسر المنقبون أموالهم، وقد يفشل التعدين، لكن طالما استمر الحفر، يبقى بائعو المجارف رابحين.

لا تزال النماذج الضخمة تبحث عن طرق لتحقيق الأرباح، لكن سلسلة القيمة في الحوسبة والعتاد تجني بالفعل أرباحًا مستقرة.

بائعو المجارف في العملات الرقمية

إذا كانت NVIDIA بائع المجارف في الذكاء الاصطناعي، فمن يؤدي هذا الدور في العملات المشفرة؟

الإجابة واضحة: منصات التداول.

يتطور القطاع باستمرار، لكن منصات التداول تظل العنصر الثابت — تواصل تحقيق الأرباح.

مثّل عام 2017 أول سوق صاعد عالمي للعملات الرقمية.

كان إطلاق الرمز سهلًا — ورقة بيضاء وبعض الشرائح تكفي للإدراج والتمويل. طارد المستثمرون "عملات 10x و100x"، أُطلقت رموز لا تحصى وانهارت، وتوقفت معظم المشاريع أو أُلغيت خلال سنة أو سنتين، واختفت فرق التأسيس دون أثر.

لكن المشاريع دفعت رسوم الإدراج، ودفع المتداولون رسوم التداول، وفرضت العقود الآجلة رسومًا على المراكز.

قد تنهار أسعار الرموز مرارًا، لكن منصات التداول تحتاج فقط إلى حجم التداول لتحقيق الأرباح. كلما زادت وتيرة التداول وارتفعت التقلبات، ارتفعت أرباحها.

في صيف DeFi 2020، تحدى نموذج AMM لمنصة Uniswap دفاتر الأوامر التقليدية. جعلت الزراعة الإنتاجية، والإقراض، وأحواض السيولة الأمر يبدو وكأن "المنصات المركزية لم تعد ضرورية."

لكن عمليًا، انتقلت مبالغ ضخمة من المنصات المركزية إلى التعدين على السلسلة، ثم عادت للمنصات المركزية لإدارة المخاطر، وتسييل الأموال، والتحوط خلال الذروة والانهيارات.

قد يكون DeFi هو المستقبل نظريًا، لكن في الواقع، تظل المنصات المركزية هي نقاط الدخول والخروج الرئيسية للعملات النقدية، والتحوط، والتداول الدائم.

بحلول 2024–2025، دفعت صناديق Bitcoin ETF، ونظام Solana، وMeme 2.0 مرة أخرى العملات الرقمية إلى مستويات قياسية.

وفي هذه الدورة، بغض النظر عن السردية — سواء كانت "تبني المؤسسات" أو "جنة التداول على السلسلة" — يبقى أمر واحد لم يتغير: تدفق رؤوس أموال ضخمة ذات رافعة مالية إلى المنصات المركزية. تشكل الرافعة المالية، والعقود الآجلة، والخيارات، والعقود الدائمة، والمنتجات الهيكلية "حصن الربح" للمنصات.

بالإضافة إلى ذلك، تندمج المنصات المركزية واللامركزية على مستوى المنتج، ليصبح تداول الأصول على السلسلة داخل المنصات المركزية أمرًا روتينيًا.

قد ترتفع أو تنخفض أسعار الرموز، وتتناوب المشاريع والقطاعات، وتزداد التشريعات، لكن طالما استمر التداول والتقلبات، تبقى المنصات أكثر بائعي المجارف استقرارًا في السوق.

إلى جانب المنصات، هناك العديد من بائعي المجارف الآخرين في العملات الرقمية:

على سبيل المثال، يحقق مصنعو أجهزة التعدين مثل Bitmain أرباحهم من بيع الأجهزة وليس التعدين نفسه، ويبقون مربحين عبر دورات السوق المتعددة.

يستفيد مزودو خدمات API مثل Infura وAlchemy مع توسع تطبيقات البلوكشين.

يحقق مصدرو العملات المستقرة مثل Tether وCircle أرباحًا من الفارق في الفائدة وتوزيع الأصول على الدولار الرقمي.

تواصل منصات إصدار الأصول مثل Pump.Fun تحصيل الرسوم من إطلاق أصول الميم الجماعية...

هؤلاء لا يحتاجون للمراهنة على السلسلة الفائزة أو الميم التي ستنفجر. طالما بقيت المضاربة والسيولة، تستمر آلات أرباحهم في العمل.

لماذا يُعد "بيع المجارف" النموذج التجاري الأمثل؟

عالم الأعمال الحقيقي أكثر قسوة مما يدركه معظم الناس. فالابتكار غالبًا ما يكون رهانًا شبه مستحيل. النجاح يتطلب جهداً شخصياً وحظ التوقيت والتاريخ.

بالنسبة لأي قطاع دوري، تكون النتائج عادةً على النحو التالي:

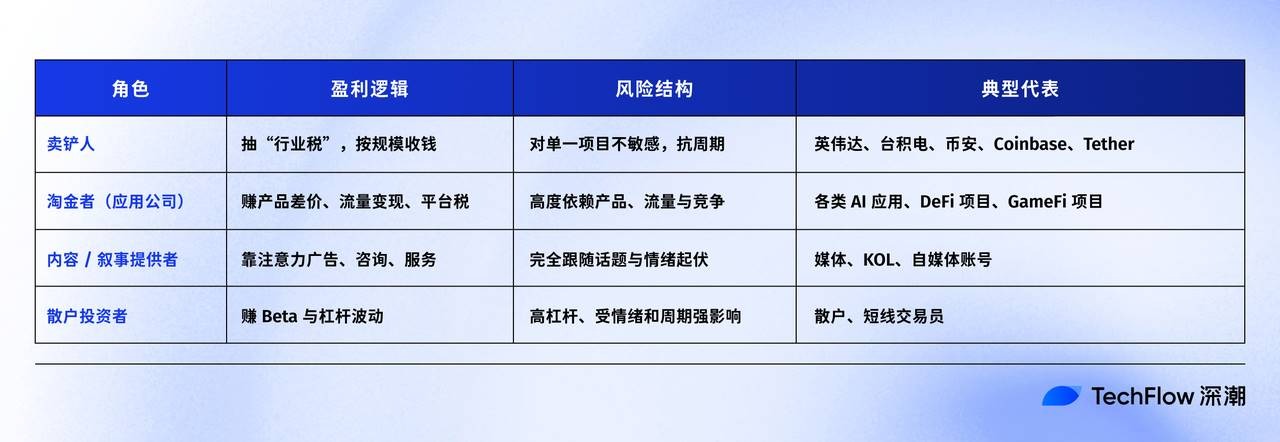

بناء التطبيقات — أي ما يعادل التنقيب عن الذهب — هو بحث عن الأرباح الفائضة (Alpha). يجب أن تراهن على الاتجاه والتوقيت وتتفوق على المنافسين. احتمالات النجاح منخفضة، والعوائد عالية، وخطأ واحد قد يؤدي إلى خسارة كل شيء.

أما بناء البنية التحتية الأساسية — أي بائع المجارف في المنبع — فيحقق أرباح السوق (Beta). طالما نما القطاع واستمر عدد المستخدمين في الارتفاع، تربح من الحجم وتأثير الشبكة. يراهن بائعو المجارف على الاحتمال، وليس الحظ.

لا تحتاج NVIDIA لاختيار نموذج الذكاء الاصطناعي الفائز، ولا تحتاج Binance لمعرفة أي سردية ستدوم أطول.

يحتاجون فقط إلى شيء واحد: "أن يستمر الناس في اللعب."

ما إن تلتزم بمنظومة CUDA لـ NVIDIA، تصبح تكاليف التحول مرتفعة جدًا. وما إن تضع أصولك في منصة تداول رئيسية وتعتاد على عمقها وسيولتها، يصبح الانتقال إلى منصة أصغر شبه مستحيل.

النهاية في بيع المجارف غالبًا ما تكون احتكارًا. وعند تحقيق ذلك، يسيطر البائعون على التسعير — انظر إلى هامش الربح الإجمالي لـ NVIDIA البالغ 73%.

بعبارة مباشرة:

شركات بيع المجارف تجمع "ضريبة وجود القطاع"، بينما يسعى المنقبون وراء "علاوة نافذة الزمن". يجب على الأخيرين كسب انتباه المستخدمين في نافذة زمنية قصيرة أو يُنسون. ويربح صناع المحتوى والسرديات من "تقلبات الانتباه" ويختفون مع تغير الأضواء.

وبشكل أبسط:

بيع المجارف يراهن على "أن هذا العصر سيتجه بهذا الاتجاه."

بناء التطبيقات يراهن على "أن الجميع سيختارني."

الأول رهان شامل؛ والثاني سباق إقصائي قاسٍ. إحصائيًا، احتمالات نجاح بائعي المجارف أعلى بكثير.

بالنسبة للمستثمرين الأفراد والمؤسسين، الدرس واضح: إذا لم تعرف من سيكون الفائز النهائي أو أي أصل سيتضاعف، استثمر في الذين يوفرون المياه ويبيعون المجارف — أو حتى يبيعون سراويل الجينز لكل المنقبين.

إحصائية أخيرة: بلغ صافي ربح Ctrip في الربع الثالث 19.919 مليار يوان، متجاوزًا Moutai (19.2 مليار) وXiaomi (11.3 مليار).

لا تركز فقط على من هو النجم الأبرز في كل قصة،

فكر في من يواصل تحقيق الأرباح في كل قصة.

في أوقات الهوس، اخدم الهوس — وابق هادئًا. هذه هي الحكمة العليا في الأعمال.

تنويه:

- تم إعادة نشر هذه المقالة من [TechFlow]، وتعود حقوق النشر للمؤلف الأصلي [Liam, TechFlow]. إذا كان لديك أي استفسار بشأن إعادة النشر، يرجى التواصل مع فريق Gate Learn للمعالجة الفورية.

- تنويه: الآراء والمحتوى الوارد في هذه المقالة تعبر عن وجهة نظر الكاتب فقط ولا تُعد نصيحة استثمارية.

- تمت ترجمة النسخ الأخرى من هذه المقالة بواسطة فريق Gate Learn. يُمنع نسخ أو توزيع أو اقتباس المقالات المترجمة دون ذكر Gate كمصدر.

المقالات ذات الصلة

ما هو Tronscan وكيف يمكنك استخدامه في عام 2025؟

كل ما تريد معرفته عن Blockchain

ما هي كوساما؟ كل ما تريد معرفته عن KSM

ما هو كوتي؟ كل ما تحتاج إلى معرفته عن COTI

ما هي ترون؟